Settlement

Bij financiële transacties verwijst settlement naar de afwikkeling van financiële verplichtingen tussen een koper en een verkoper. Het gaat om de betaling en levering van het overeengekomen financiële instrument op de spotmarkt of de derivatenmarkt. De succesvolle afwikkeling zorgt voor de overdracht van eigendom en de vervulling van contractuele verplichtingen.

Definitie: Settlement en Clearing

De settlementperiode geeft beide partijen de tijd om aan hun leveringsverplichtingen uit een transactie te voldoen, d.w.z. de levering van cash in ruil voor effecten. Gedurende deze periode moest de eigendomsoverdracht van de effecten plaatsvinden tegen betaling van de aankoopprijs. In die tijd werden fondsen overgemaakt en effecten in fysieke vorm geleverd. Betaling en levering van bijvoorbeeld een aandelentransactie, moeten doorgaans binnen twee werkdagen plaatsvinden.

U wordt wel onmiddellijk na aankoop eigenaar van een aandeel, maar u hebt het effectief in bezit na de afwikkeling van deze transactie, doorgaans na één of twee dagen.

Tegenwoordig worden de transacties in effecten, valuta en derivaten gecleard door centrale tegenpartijen, de zogenaamde clearinginstellingen. Het clearingsysteem fungeert als tussenpersoon tussen koper en verkoper. Daardoor wordt het risico van mislukte levering van cash geld of effecten geminimaliseerd. Transacties tussen koper en verkoper worden verrekend en vervolgens afgewikkeld door het clearing-systeem.

Effecten worden door het clearingsysteem geregistreerd en namens uw broker aangehouden. Bij een transactie worden vorderingen en verplichtingen gesaldeerd en worden de aandelen toegewezen aan de nieuwe aandeelhouder. Een directe transactie tussen koper en verkoper vindt niet plaats, deze verlopen telkens via een clearingsysteem. De centrale effectenbewaarinstelling voor Amerikaanse effecten is de Depository Trust & Clearing Corporation DTCC.

Transacties & Settlement

Een transactie uitvoeren kan aanvoelen als een proces dat direct is afgerond. Maar er zijn eigenlijk twee belangrijke data betrokken bij elke transactie die u moet weten en begrijpen – en één van hen staat op het punt om een belangrijke verandering te maken.

Transactiedatum:

De transactiedatum is de dag waarop u een transactie maakt.

Settlementdatum:

The settlementdatum is de datum waarop deze officieel wordt.

De settlementdatum is de datum waarop de betaling voor aankopen is verschuldigd, waarop verkochte effecten moeten worden geleverd en waarop de nieuwe aandeelhouder is geverifieerd. Op deze settlementdatum zijn officieel de gelden overgemaakt naar de rekening van de verkoper en de effecten naar de rekening van de koper.

Settlement overzicht per product

Voor de afwikkeling van financiële transacties is een bepaald tijdsbestek nodig. Deze settlementperiodes verschillen van product tot product. Zo hebben aandelen (met uitzondering van Amerikaanse, Canadese en Mexicaanse aandelen), ETF’s en warrants doorgaans een settlementperiode van twee werkdagen (T+2), terwijl Amerikaanse, Canadese en Mexicaanse aandelen, evenals opties en termijncontracten, binnen één werkdag (T+1) worden afgewikkeld. Het is belangrijk op te merken dat de settlement beïnvloed kan worden door feestdagen, waardoor transacties in bepaalde valuta’s verschoven kunnen worden. Als een afwikkelingsdatum op een officiële feestdag valt, wordt deze verschoven naar de eerstvolgende beschikbare werkdag.

Hieronder vindt u een tabel met de meest voorkomende settlementdata:

Sinds mei 2024 is de afwikkelingsperiode voor Amerikaanse, Canadese en Mexicaanse aandelen en andere financiële producten teruggebracht van twee werkdagen (T+2) naar één werkdag (T+1). Er zullen enkele beperkte gevolgen zijn, afhankelijk van de aard van uw rekeningen.

Meer informatie vindt u hier: Wijziging Settlementperiode

Settlementperiode: Aandelen & Valuta

Cashrekening: Handelen van aandelen in vreemde valuta

U zet valuta om van EUR naar GBP om een aandeel in GBP te kopen. Voor een cashrekening zal deze omzetting telkens nodig zijn voor de aankoop van het aandeel. Aangezien de settlementperiode voor de aankoop van aandelen en voor de valutaconversie identiek zijn, kunt u het aandeel meestal onmiddellijk na de valutaconversie kopen.

Amerikaanse, Canadese en Mexicaanse aandelen vormen een uitzondering. Met een afwikkelingsperiode van één werkdag (T+1) moet u de benodigde valuta 1 dag voor de aankoop converteren, zodat de afwikkeling van de Forex-transactie (T+2) samenvalt met de afwikkeling van de Amerikaanse, Canadese of Mexicaanse aandelentransactie (T+1).

Met een cashrekening is het belangrijk om deze settlementdagen op te volgen. Het kan bijvoorbeeld noodzakelijk zijn dat uw transacties volledig gesettled zijn in een product, voor u een andere transactie zal kunnen uitvoeren in hetzelfde product. Op deze manier vermijdt u dat de settlement van beide transacties kan overlappen.

Marginrekening: Herinvestering van fondsen uit de verkoop van aandelen

Als men op maandag aandelen verkoopt, wordt de opbrengst van de verkoop op woensdag verrekend. Als men de opbrengst onmiddellijk in een ander aandeel belegt, zijn de middelen nog niet verrekend. Maar de betaling van dit laatste aandeel is pas verschuldigd op woensdag, wat overeenkomt met de afrekening van de opbrengst van de eerste verkoop. Er wordt dus geen rente opgebouwd zolang het saldo voor woensdag positief is. Dit geldt ook voor omzettingen van valuta en de directe aankoop van aandelen in deze munt.

Het bovengenoemde voorbeeld bepaald ook of er rente wordt opgebouwd door de opbrengst van een verkooptransactie direct opnieuw te beleggen (indien het nieuwe beleggingsproduct dezelfde settlementperiode heeft).

Let op: Creditinteresten zullen dus ook pas opgebouwd worden na de volledige settlement van uw transacties. Dit is hetzelfde voor cashrekeningen.

Settlement periode: Opties & Valuta

Cashrekening: Optiehandel in vreemde valuta

Transacties van optiecontracten worden (doorgaans) binnen één werkdag afgewikkeld. In tegenstelling tot een aandelenaankoop kan men een optiecontract dus niet direct na een valutaconversie verhandelen. Hiervoor zal u met een cashrekening dus 1 dag dienen te wachten, zodat de settlementperiode van uw omzetting en de aankoop van het optiecontract samen vallen.

Marginrekening

Wanneer u een optiecontract aankoopt zonder deze valuta op uw rekening te hebben, zal dit saldo ook na een omzetting op dezelfde dag, voor minstens 1 dag bevoorschot worden voor uw rekening. Dit ligt aan het feit dat optiecontracten reeds na 1 dag volledig zijn gesettled, terwijl dit voor omzettingen 2 dagen duurt. Hierdoor zal u dus voor 1 dag ook debetrente dienen te betalen op dit bedrag.

Opties op expiratiedatum

Opties verschillen tussen Europese en Amerikaanse uitoefeningsstijlen. Europese opties worden pas op hun expiratiedatum afgewikkeld, terwijl Amerikaanse opties tot hun expiratiedatum kunnen worden uitgeoefend en toegewezen.

Let wel op dat de uitoefenstijl niets te maken heeft met waar het onderliggende product genoteerd staat. Indexopties hebben meestal een Europese uitoefenstijl, terwijl aandelen een Amerikaanse uitoefenstijl kennen.

Uiteindelijk worden alle opties op hun expiratiedatum afgewikkeld (als ze niet eerder zijn uitgeoefend of toegewezen). Dit leidt tot vier verschillende scenario’s:

Indien u een Call optie gekocht heeft, heeft u het recht om aan te kopen en speelt u in op een prijsstijging. Op de expiratiedatum zal het systeem berekenen of de optie In The Money is;

| Long Call | Scenario (indien geen actie ondernomen) |

|---|---|

| In the money (Marktprijs > Uitoefenprijs) | Wanneer uw optie wel In The Money is kunnen er twee scenario’s zich afspelen: 1. Wanneer er voldoende cash of margin aanwezig is om uitoefening mogelijk te maken, dan zal het systeem de optie ongemoeid laten. Aan het eind van de expiratiedatum volgt dan automatisch een uitoefening van de optie. U koopt per contract 100 aandelen aan van het onderliggende effect. 2. Wanneer er onvoldoende cash of margin aanwezig is om een uitoefening mogelijk te maken zijn er meerdere afwikkelmogelijkheden. Als de blootstelling buitensporig wordt geacht, behoudt IBKR zich het recht voor om ofwel: - Opties te liquideren voor de expiratie - De opties te laten vervallen en/of - Een willekeurig andere positie te liquideren c.q. levering toe te staan en de onderliggende waarde op elk moment (deels) te liquideren |

| Out of money (Marktprijs < Uitoefenprijs) | Wanneer uw optie niet In The Money expireert gebeurt er niets, uw optie zal blijven staan in de portefeuille en na expiratie verwijderd worden. |

Indien u een Put optie gekocht heeft, heeft u het recht om te verkopen en speelt u in op een prijsdaling. Op de expiratiedatum zal het systeem berekenen of de optie In The Money is;

| Long Put | Scenario (indien geen actie ondernomen) |

|---|---|

| In the money (Marktprijs < Uitoefenprijs) | Wanneer uw optie wel In The Money is kunnen er twee scenario’s zich afspelen: 1. Wanneer er voldoende cash of margin aanwezig is om uitoefening mogelijk te maken, dan zal het systeem de optie ongemoeid laten. Aan het eind van de expiratiedatum volgt dan automatisch een uitoefening van de optie. U verkoopt per contract 100 aandelen aan van het onderliggende effect, het is dus mogelijk dat u short komt te staan in het onderliggende effect. 2. Wanneer er onvoldoende cash of margin aanwezig is om een uitoefening mogelijk te maken zijn er meerdere afwikkelmogelijkheden. Als de blootstelling buitensporig wordt geacht, behoudt IBKR zich het recht voor om ofwel: - Opties te liquideren voor de expiratie - De opties te laten vervallen en/of - Een willekeurig andere positie te liquideren c.q. levering toe te staan en de onderliggende waarde op elk moment (deels) te liquideren |

| Out of money (Marktprijs > Uitoefenprijs) | Wanneer uw optie niet In The Money expireert gebeurt er niets, uw optie zal blijven staan in de portefeuille en na expiratie verwijderd worden. |

Indien u een Call optie verkocht heeft, heeft u de plicht om te verkopen en speelt u in op een prijsdaling. Op de expiratiedatum zal het systeem berekenen of de optie In The Money is;

| Short Call | Scenario (indien geen actie ondernomen) |

|---|---|

| In the money (Marktprijs > Uitoefenprijs) | Wanneer uw optie wel In The Money is kunnen er twee scenario’s zich afspelen: 1. Wanneer er voldoende cash of margin aanwezig is om uitoefening mogelijk te maken, dan zal het systeem de optie ongemoeid laten. Aan het eind van de expiratiedatum volgt dan automatisch een uitoefening van de optie. U bent verplicht per contract 100 aandelen aan van het onderliggende effect te verkopen, u loopt dus het risico dat u een shortpositie inneemt. 2. Wanneer er onvoldoende cash of margin aanwezig is om een uitoefening mogelijk te maken zijn er meerdere afwikkelmogelijkheden. Als de blootstelling buitensporig wordt geacht, behoudt IBKR zich het recht voor om ofwel: - Opties te liquideren voor de expiratie - De opties te laten vervallen en/of - Een willekeurig andere positie te liquideren c.q. levering toe te staan en de onderliggende waarde op elk moment (deels) te liquideren Let op: bij Amerikaanse en Canadese opties hebben de kopers van een optie nog tot een half uur na de sluiting van de markt tijd om een verzoek tot uitvoering te geven. Dat wil zeggen dat een optie die bij het sluiten van de markt ‘out-of-the-money’ is toch kan uitgevoerd worden, naar aanleiding van koersbewegingen buiten de reguliere handelsuren. |

| Out of money (Marktprijs < Uitoefenprijs) | Wanneer uw optie niet In The Money expireert gebeurt er niets, uw optie zal blijven staan in de portefeuille en na expiratie verwijderd worden. |

Indien u een Put optie heeft verkocht, heeft u de plicht om aan te kopen en speelt u in op een prijsstijging. Op de expiratiedatum zal het systeem berekenen of de optie In The Money is;

| Short Put | Scenario (indien geen actie ondernomen) |

|---|---|

| In the money (Marktprijs < Uitoefenprijs) | Wanneer uw optie wel In The Money is kunnen er twee scenario’s zich afspelen: 1. Wanneer er voldoende cash of margin aanwezig is om uitoefening mogelijk te maken, dan zal het systeem de optie ongemoeid laten. Aan het eind van de expiratiedatum volgt dan automatisch een uitoefening van de optie. U bent verplicht per contract 100 aandelen van het onderliggende effect te kopen. 2. Wanneer er onvoldoende cash of margin aanwezig is om een uitoefening mogelijk te maken zijn er meerdere afwikkelmogelijkheden. Als de blootstelling buitensporig wordt geacht, behoudt IBKR zich het recht voor om ofwel: - Opties te liquideren voor de expiratie - De opties te laten vervallen en/of - Een willekeurig andere positie te liquideren c.q. levering toe te staan en de onderliggende waarde op elk moment (deels) te liquideren Let op: Bij Amerikaanse en Canadese opties hebben de kopers van een optie nog tot een half uur na de sluiting van de markt tijd om een verzoek tot uitvoering te geven. Dat wil zeggen dat een optie die bij het sluiten van de markt ‘out-of-the-money’ is toch kan uitgevoerd worden, naar aanleiding van koersbewegingen buiten de reguliere handelsuren. |

| Out of money (Marktprijs > Uitoefenprijs) | Wanneer uw optie niet In The Money expireert gebeurt er niets, uw optie zal blijven staan in de portefeuille en na expiratie verwijderd worden. |

In sommige gevallen hoeft u als optiehouder geen handmatige actie te ondernemen. Als meerdere contracten op dezelfde vervaldag aflopen, kunnen hun economische effecten en risico’s elkaar opheffen.

Op hun expiratiedatum worden opties ofwel contant ofwel door fysieke levering van de onderliggende waarde afgewikkeld. Een cash settlement gebeurt door het verschil te berekenen tussen de uitoefenprijs en de settlementprijs van de optie. Daarbij wordt u geld gecrediteerd of een debet van uw rekening afgeschreven.

Een fysieke levering resulteert in ontvangst of levering van de onderliggende waarde zoals gedefinieerd in de contractgegevens (multiplier en uitoefenprijs). Voor aandelenopties zijn dit de onderliggende aandelen, voor Future Options zijn dit de onderliggende futurecontracten.

Futures

Futurescontracten worden vereffend op de dag volgend op de handelsdag (T+1). Als u dus vandaag een futurescontract koopt, bent u verplicht de betaling de volgende werkdag te verrichten. Op dezelfde manier moet de tegenpartij de onderliggende waarde ook doorgaans tegen de volgende werkdag leveren.

Futures op hun expiratiedatum

Futurescontracten worden op een specifieke datum afgewikkeld. Afhankelijk van het contract worden futures contant of via fysieke levering afgewikkeld. Bij fysieke levering wordt het gespecificeerde product van de verkoper naar de koper vervoerd. Vanwege de variërende kwaliteit van de onderliggende waarde, zoals obligaties of grondstoffen zoals goud of tarwe, is het de verantwoordelijkheid van de leverende partij om de exacte specificaties van het product te bepalen. Echter, via LYNX is fysieke levering over het algemeen niet toegestaan. Om afwikkelingsclaims te voorkomen, is het verplicht om uw futureposities voor de vervaldatum te sluiten.

- First Position Date: Eerste datum waarop de verkoper het clearingsysteem in kennis kan stellen van een leveringsintentie.

- First Notice Date: De eerste datum waarop een koper door het clearingsysteem kan worden geïnformeerd over een mogelijke levering.

Futures settlement overzicht

Ga voor meer informatie over het Close-Out beleid van Futures naar de pagina van onze partner:

Futures Close Out | Interactive Brokers Ireland

De tabel op deze pagina toont zowel de First Notice Date en de First Position Date voor specifieke futurescontracten. U dient uw futurespositie twee dagen voor de sluitingsdatum te sluiten.

- Long Futures Cutoff: Datum waarop long futures posities gesloten en afgewikkeld moeten zijn.

- Short Futures Cutoff: Datum waarop short futures posities gesloten en afgewikkeld moeten zijn.

Veelgestelde Vragen

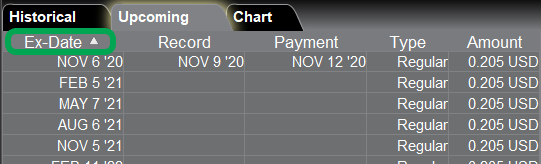

De laatste dag om in aanmerking te komen voor dividenduitkeringen is de werkdag vóór de ex-datum.

Waarom? De ex-date is de eerste dag waarop een aandeel wordt verhandeld zonder recht op dividend. Details over ex-dividenddata vindt u door met de muis (rechts) te klikken op een aandelennaam in TWS en dan Dividend Schedule te selecteren.

De ex-date van 6 november is vrijdag. Een aankoop op 5 november stelt de koper dus in staat om op 9 november in aanmerking te komen voor het dividend. Het record geeft aan tot wanneer de koper als aandeelhouder geregistreerd moet zijn geweest, om in aanmerking te komen voor dividend.

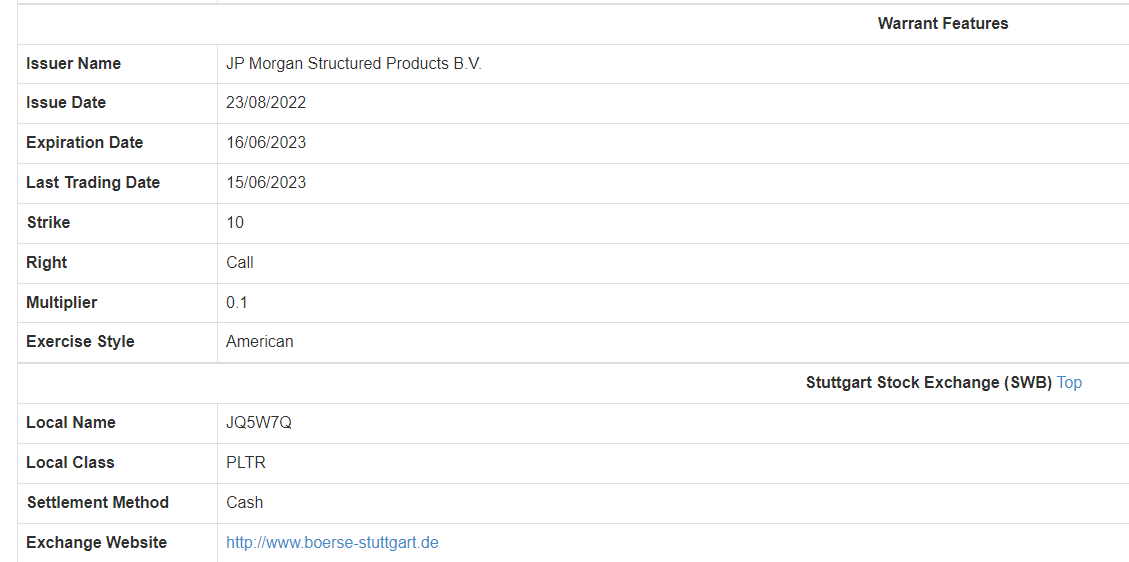

Warrants en gestructureerde producten zoals certificaten en knock-outs worden doorgaans in contanten afgewikkeld. De afwikkelingsdetails worden gespecificeerd door de uitgever van het product.

Meer details vindt u in het Essentieel Informatiedocument (EID) of Key Information Document (KID) van het betreffende product. Deze documenten zijn beschikbaar via Account Management via het Support menu. Kies hier de sectie PRIIPS Kid.

Onder bepaalde omstandigheden kan de vervroegde uitoefening van een optiecontract economisch voordelig zijn. Daarbij ontvangt een optiehouder het stockdividend en ziet hij af van de resterende tijdswaarde van het optiecontract. Cliënten worden via TWS, het klantenportaal en per e-mail op de hoogte gebracht van aanstaande dividenden, indien een onderliggend aandeel van een optiecontract dividend uitkeert. Ook worden de economische gevolgen van vervroegde uitoefening of toewijzing geprognosticeerd. Meer informatie over de uitoefening van opties vindt u hier: Uitoefening van opties.

Volgens de EUREX-beurs worden toegewezen aandelen uit optiecontracten doorgaans binnen 2 werkdagen afgewikkeld.

In de clearinginstructies staat ook dat de eigenaar van het optiecontract na uitoefening van de optie recht heeft op dividenden.

De uitoefening van een optiecontract één werkdag voor de ex-date is voldoende om in aanmerking te komen voor een stockdividend!

Opties en optiecombinaties zijn doorgaans verhandelbaar met een cashrekening. Dit is echter alleen mogelijk voor gedekte opties, waarvoor voldoende contanten of de onderliggende waarde moeten worden aangehouden. Anders is de handel beperkt tot Europese opties. Over het algemeen is de handel in opties op een cashrekening alleen mogelijk voor cash settled opties.

Met name grondstoffenfutures houden een risico in van een mogelijke fysieke levering van de onderliggende waarde. Daarom moet een dergelijke positie worden gesloten en afgewikkeld vóór de datum van de eerste positie of de eerste kennisgeving. U kan deze tabel terugvinden hierboven onder Futures Settlement overzicht.

De afwikkeling van opties verschilt per beurs en per optiestijl:

- EUREX: Op de expiratiedag vindt tussen 13.00 en 13.05 uur een veiling plaats om de afwikkelingsprijs van alle DAX-opties te bepalen. Op basis van de openingsprijs na de veiling wordt de afwikkelingsprijs bepaald en worden de opties later die dag afgewikkeld.

- EUREX-aandelenopties: Aandelenopties worden op de laatste handelsdag na sluiting van de beurs om 17.30 uur afgewikkeld.

- S&P 500 (SPX) opties: De laatste handelsdag eindigt op de dag voor de expiratie van de optie. Op de expiratiedatum wordt de openingsprijs van alle SPX-onderdelen bepaald en gebruikt als afwikkelingsprijs. Opmerking: Deze methode wordt alleen toegepast op regelmatig aflopende opties (3e vrijdag van de maand).

- Amerikaanse aandelenopties: Aandelenopties worden tot het einde van de laatste handelsdag verhandeld en daarna afgewikkeld.

Informatie over de afwikkelingsmethode is beschikbaar op de handelsplatforms. Meer informatie over afwikkeling en expiratie van opties is ook te vinden op de beurswebsites van EUREX en CBOE.

Nee. Als de opbrengst van bijvoorbeeld een aandelenverkoop dezelfde handelsdag wordt herbelegd, moet de betaling van de aandelen nog twee werkdagen later plaatsvinden. Dit komt overeen met de verrekening van uw verkoopopbrengst. Als de opbrengst het aankoopbedrag van de nieuwe aandelen dekt, wordt er geen geld geleend en loopt er dus geen rente op.

Er wordt alleen rente opgebouwd voor positieve of negatieve kassaldi aan het einde van elke handelsdag.

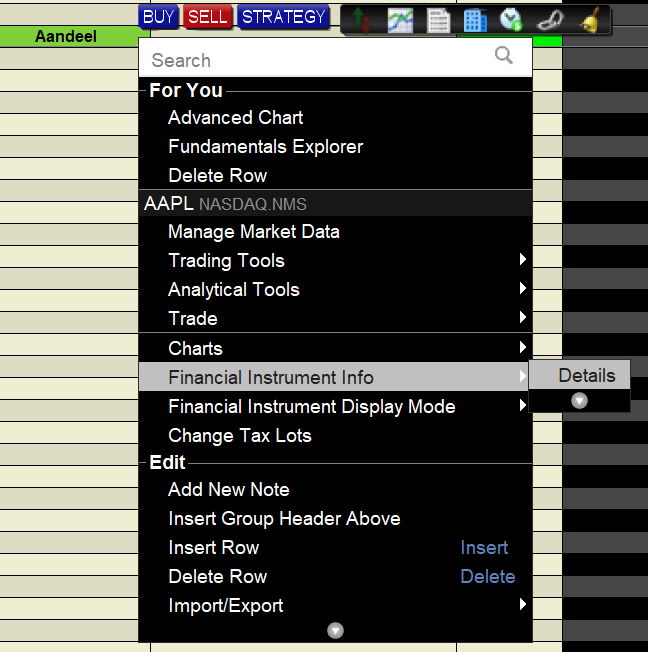

De afwikkeling wordt uitgelegd in de contractdetails van elk contract. Rechterklik op een product en selecteer Financieel Instrument Info > Details.

Er wordt een nieuwe pagina geopend met de contractdetails voor elk product. De specificaties worden uiteengezet in de sectie Settlement Method.

Er zullen beperkte gevolgen zijn afhankelijk van uw accounttype. Via LYNX kunt u zowel een cashrekening als een marginrekening aanhouden.

Meer informatie over de overgang naar de T+1 afwikkelingscyclus vindt u op de volgende pagina: Wijziging Settlementperiode | Service Center | LYNX Broker

Feestdagen zijn dagen waarop voorafgaande transacties niet worden afgewikkeld. De meeste valuta’s worden afgewikkeld in T+2 werkdagen, terwijl sommige, zoals CAD/USD, afwikkelen in T+1.

Om transacties te kunnen afwikkelen, dienen beide centrale banken open te zijn. Als een van beide valuta’s een feestdag heeft, wordt de settlement uitgesteld tot de eerstvolgende geldige werkdag. Tussenliggende feestdagen kunnen ook van invloed zijn op de settlement, dit is afhankelijk van de betrokken valuta’s. De meeste forextransacties worden niet gesettled op een Amerikaanse feestdag, zelfs als er geen USD in de transactie zit (bijv. EUR/JPY-settlements worden ook uitgesteld).

Forex beleggers dienen rekening te houden met vertragingen in de settlement, omdat niet op elkaar afgestemde settlementdata van invloed kan zijn op bijvoorbeeld uw cashsaldo.

U kunt de kalender voor de feestdagen vinden op de volgende website: Currency Settlement Holidays | Interactive Brokers Ireland

Voorbeeld voor EUR/USD:

- Transactie op dinsdag 1 juli, verrekend op donderdag 3 juli (T+2).

- Transactie op woensdag 2 juli wordt verrekend op maandag 7 juli omdat vrijdag 4 juli een officiële feestdag is in de VS, en gevolgd door weekenddagen, verschuift de settlement naar maandag 7 juli.

- Als er op maandag een feestdag was in de Eurozone, zou de settlement nog een werkdag verschuiven naar dinsdag 8 juli.

Meer informatie over settlement vindt u hier.