Geschatte leestijd: 5 minutes

In dit artikel bespreken we de Sharpe ratio. Een veel gebruikte ratio om de verhouding tussen risico en rendement te meten en te kunnen vergelijken tussen verschillende portefeuilles. We bespreken de berekening, de interpretatie en waar u het terugvindt in uw handelsplatform via LYNX.

Inhoud

De Sharpe ratio berekent de verhouding tussen het rendement en de standaardafwijking. Hierbij wordt de standaardafwijking gezien als het risico van de portefeuille. Deze ratio is vernoemd naar ontwikkelaar William Sharpe, nobelprijs winnaar in 1990

Sharpe ratio berekenen

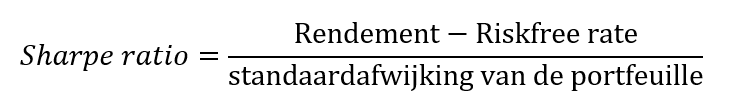

De formule om de Sharpe ratio te berekenen is:

Toelichting op de componenten:

- Rendement portefeuille: het gemiddelde jaarlijkse rendement van de belegging of portefeuille.

- Risicovrije rente (risk-free rate): het rendement op een belegging zonder kredietrisico, bijvoorbeeld staatsobligaties met korte looptijd.

- Standaardafwijking: een maat voor de volatiliteit van de rendementen. Hoe groter de spreiding rond het gemiddelde, hoe hoger het waargenomen risico.

Een hogere Sharpe ratio wijst doorgaans op een gunstigere verhouding tussen rendement en risico. Als vuistregel geldt: een Sharpe ratio van 1 of hoger wordt vaak als positief beschouwd, maar de interpretatie hangt altijd af van context, beleggingsdoel en risicoprofiel.

Interpretatie Sharpe ratio

De Sharpe ratio wordt vooral gebruikt om volledige portefeuilles of fondsen met elkaar te vergelijken. Bij individuele aandelen kan de ratio beperkt bruikbaar zijn, omdat volatiliteit daar minder representatief is voor het werkelijke risico (bijvoorbeeld door bedrijfs- of sectorspecifieke factoren).

De Sharpe ratio weerspiegelt de incrementele waarde van 1 procent extra standaardafwijking. De term ‘incrementeel’ verwijst naar iets dat geleidelijk toeneemt of groeit in kleine stappen. Stel dat een beleggingsportefeuille een risicopremie van 7% heeft en een standaardafwijking van 20%. Dan is de Sharpe ratio 7/20, wat neerkomt op 0,35. Voor ieder procent extra risico krijgt de belegger een extra rendement van 0,35%.

Hoe hoger de ratio, des te efficiënter het risico wordt benut om rendement te genereren. Lage Sharpe-ratio’s kunnen wijzen op een disproportionele volatiliteit ten opzichte van de behaalde meeropbrengst.

Hoewel de Sharpe ratio een veelgebruikte maatstaf is, heeft het ook beperkingen. De ratio veronderstelt dat rendementen normaal verdeeld zijn en meet risico uitsluitend via volatiliteit. Dat betekent dat andere vormen van risico, zoals liquiditeit of concentratie, niet worden meegenomen.

Sharpe ratio in de praktijk

Zoals gezegd, wordt de Sharpe ratio vooral toegepast om portefeuilles met elkaar te vergelijken. U kunt bijvoorbeeld de Sharpe ratio van verschillende portefeuille vergelijken met die van een index die u als benchmark gebruikt. Als voorbeeld stellen we 3 portefeuilles samen.

| Portefeuille 1 | Portefeuille 2 | Portefeuille 3 | |

| Rendement | 5% | 10% | 15% |

| Standaardafwijking | 1,5% | 10% | 50% |

| Sharpe ratio | 3,33 | 1 | 0,3 |

We zien een duidelijk verschil. Portefeuille 1 kan een goed gebalanceerde portefeuille zijn met een hogere risicoaversie. De belegger met portefeuille 1 wil met een gerust hart kunnen slapen en zal dan ook minder rendement aanvaarden om minder volatiliteit te dragen. De portefeuille met de hoogste Sharpe ratio van 3,33 wijst op een gunstige verhouding tussen rendement en risico, gegeven de lage standaardafwijking.

De tweede voorbeeldportefeuille heeft een evenwichtige verdeling en waarschijnlijk goede diversificatie. De Sharpe ratio is 1 en kan gezien worden als goed. Een portefeuille op basis van bijvoorbeeld index ETF’s kan hier op lijken.

Portefeuille 3 biedt een hoog rendement tegen een zeer hoog risico en dit resulteert in een lage Sharpe ratio. Een portefeuille met een enkel aandeel of enkele aandelen zal deze data weerspiegelen. Op basis van deze gegevens heeft de belegger een extra dimensie om portefeuilles te selecteren op basis van zijn behoeftes

De voor dit voorbeeld gebruikte fictieve index had in de afgelopen 5 jaar een gemiddeld rendement van 8% en een jaarlijkse standaardafwijking van 15%. De Sharpe voor deze fictieve index in deze periode is dus 0,53.

Beperkingen van de Sharpe ratio

Hoewel de Sharpe ratio een nuttig hulpmiddel is bij het beoordelen van prestaties, kent het ook beperkingen:

- De maatstaf gaat uit van normaal verdeelde rendementen, terwijl markten in werkelijkheid vaak asymmetrische of extreme uitschieters kennen.

- Het risico wordt alleen gemeten via volatiliteit; andere risico’s zoals liquiditeitsrisico, concentratierisico of drawdown worden niet meegenomen.

- De ratio is minder geschikt voor portefeuilles met derivaten of asymmetrische posities, zoals opties.

Het is daarom raadzaam om de Sharpe ratio altijd in combinatie met andere indicatoren te gebruiken voor een gebalanceerd beeld.

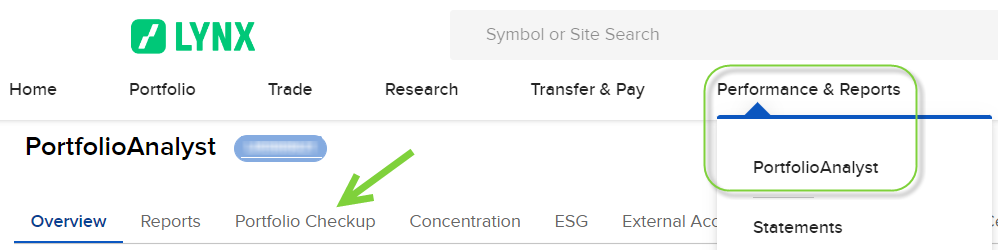

Inzicht in diverse ratio’s via LYNX

Via het Portfolio Management-menu van uw LYNX-rekening kunt u inzicht krijgen in de prestaties en risicoverhoudingen van uw portefeuille. Onder het onderdeel Performance & Reports vindt u via PortfolioAnalyst en vervolgens Portfolio Checkup diverse ratio’s terug, waaronder:

- Standaardafwijking van uw rendementen

- Sharpe ratio

- Vergelijking met benchmarks en indices

Deze tools bieden een objectieve manier om prestaties te evalueren en kunnen helpen bij het finetunen van uw strategie.

LYNX+ maakt automatische aandelenanalyses voor de effecten die u interessant vindt. De webtrader geeft informatie over het verhandelde volume of de prestaties van een effect over een bepaalde periode.

- Vergelijk aandelen met een benchmark

- Berekening van korte- en langetermijntrends op basis van kerncijfers

- Automatische herkenning van technische koerspatronen en steun- en weerstandsniveaus

Geavanceerde tools, zoals LYNX+, kunnen helpen bij het beheren van risico’s en het nemen van weloverwogen beslissingen. We wijzen u er wel op dat deze faciliteiten meer grip kunnen geven op risico’s, maar ze niet weg kunnen nemen.