|

Artikel laten voorlezen

|

Na het lezen van dit artikel bent u beter in staat uw optimaal uitstapmoment te bepalen. In een volgend artikel zullen we de koopsignalen bespreken die u niet mag missen.

In onderwerpen die in dit artikel worden besproken:

- Opmerken van verkoopsignalen geeft extra rendement?

- Schouder hoofd schouder formatie.

- Het 200-daags gemiddelde.

- Candlestick patronen.

- Fake-out

Opmerken van verkoopsignalen geeft extra rendement?

Patronen komen veel te vaak voor om willekeurig te zijn. Vandaar dat beleggers en in het bijzonder beleggers die beleggen op basis van technische analyse, waarde moeten hechten aan grafiekpatronen. En hier stopt het niet. Zelfs fundamentele beleggers die normaal nooit naar de grafiek kijken, zouden een pak meer rendement kunnen behalen door de uitstapmomenten beter onder de knie te krijgen. De onderstaande verkoopsignalen kunnen hierbij helpen.

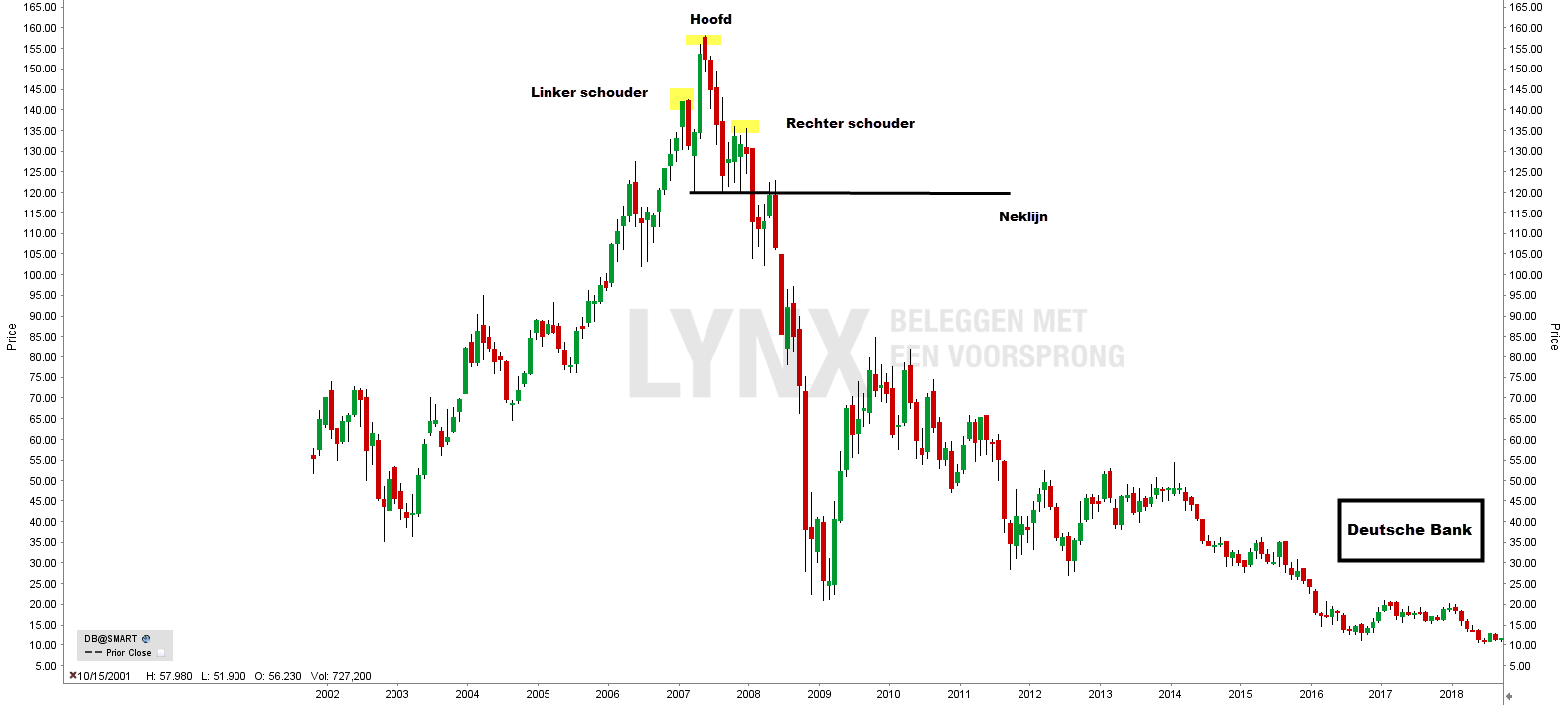

Schouder hoofd schouder formatie

De doorsnee belegger koopt aandelen om deze na verloop van termijn tegen een hogere prijs te verkopen. Voor dit type beleggers is het schouder hoofd schouder patroon een eerste verkoopsignaal die gekend zou moet zijn. Dit patroon is namelijk de voorbode van een mogelijke grote top in de koers en is één van de sterkste verkoopsignalen die de markt kan geven.

Wat is het verhaal achter een schouder hoofd schouder patroon? De linker schouder wordt gevormd onder een verhoogd volume. Op een bepaald moment zal de prijs weerstand tegenkomen. Prijs begint langzaamaan te dalen door winstneming van enkele beleggers. Belangrijk is dat het volume bij deze daling laag is. De prijs zal zakken tot een bepaalde steunzone op de grafiek. De spurt naar omhoog wordt ingezet en zorgt voor een prijs die hoger komt dan de linker schouder. Belangrijk: doorgaans is het volume hier lager dan de prijsstijging van de linkerschouder. Hierna zal de prijs terug zakken naar een bepaald steunniveau. Van zodra dit het geval is kunnen we de neklijn tekenen op de grafiek. De prijs zal nog een laatste maal stijgen om zo de rechterschouder te vormen. Kenmerkend voor deze laatste stijging is het lagere volume dan bij de linkerschouder en de hoofdformatie. Omdat een beeld meer zegt dan 1.000 woorden. Hieronder een voorbeeld.

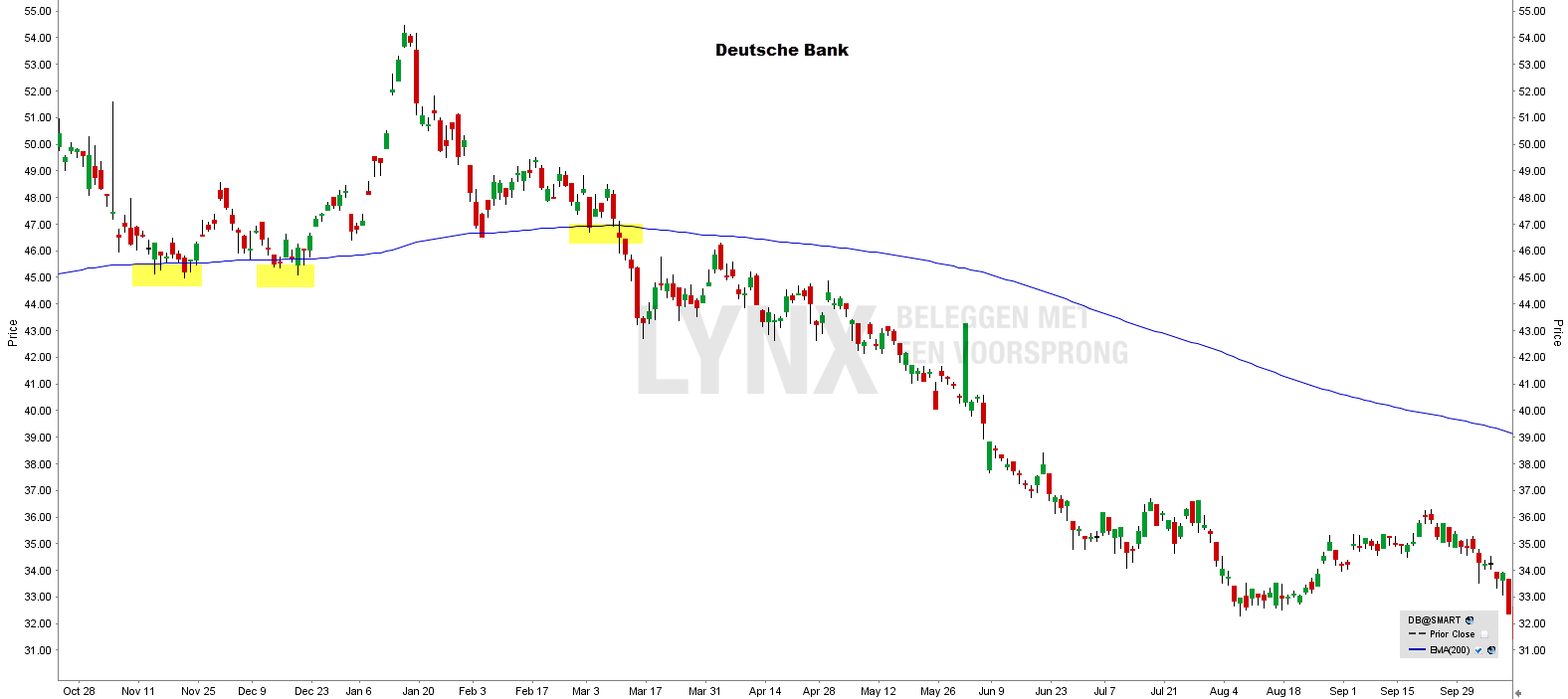

Het 200-daags gemiddelde

De middellange en lange termijn belegger kijken vaak naar de 200 EMA of SMA. Een zeer eenvoudige regel die gehanteerd wordt in de beleggerswereld vindt u hieronder.

Een aandeel die boven het 200 daags gemiddelde noteert, zit in een koopomgeving. Aandelen die zich onder het 200-daags gemiddelde bevinden, kunnen beter genegeerd worden. Uitzondering is natuurlijk indien u van plan bent om te shorten. Dan is het net de bedoeling om opzoek te gaan naar aandelen die onder het 200-daags gemiddelde noteren. Kortom, wanneer u een aandeel in portefeuille heeft die reeds een week of langer onder zijn 200-daags gemiddelde noteert, overweeg om de positie te liquideren.

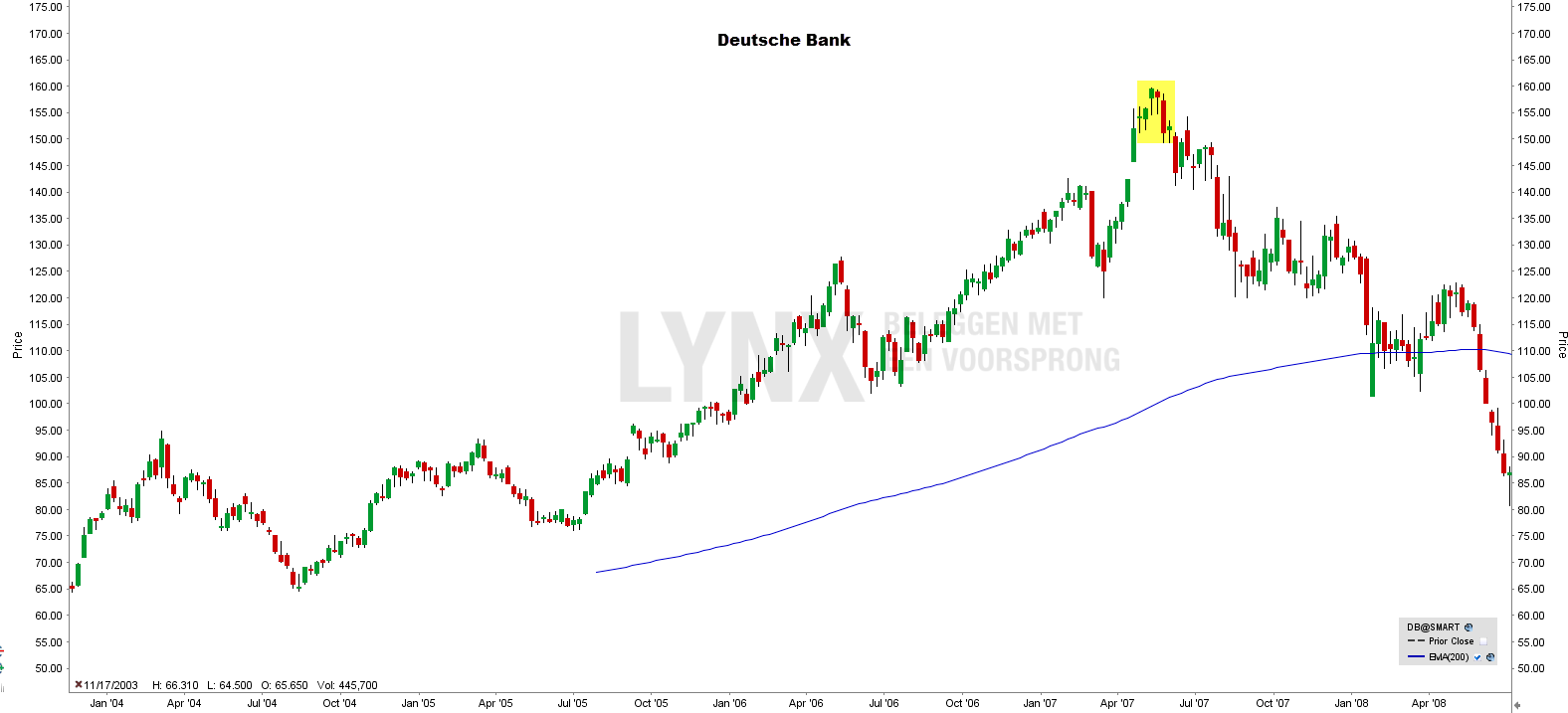

Candlestick patronen

Er zijn bepaalde patronen die de beleggers een waarschuwing geven dat een mogelijke top gevormd wordt. Een van de bekendste en meest betrouwbare is de ‘Evening Star’ of in het Nederlands de avond-ster. Hoe ziet een Evening Star eruit? De prijs moet lange tijd in een stijgende trend hebben gezeten. Na een groene kaars moet er een kaars gevormd worden met een zeer klein lichaam. Dit kan eventueel ook een doji zijn. Het is ook mogelijk dat er meerdere kaarsen een klein lichaam hebben. Dit duidt op een koersvertraging en dit is wat we nodig hebben. Na de kaars met een klein lichaam vormt er zich een grote rode kaars. Deze grote rode kaars duidt op een stijgende verkoopsdruk. Dergelijke signalen op een lange termijn grafiek (wekelijks of maandelijks) zullen u in grote mate aan de juiste kant van de markt houden. Hieronder een voorbeeld van een Evening Star.

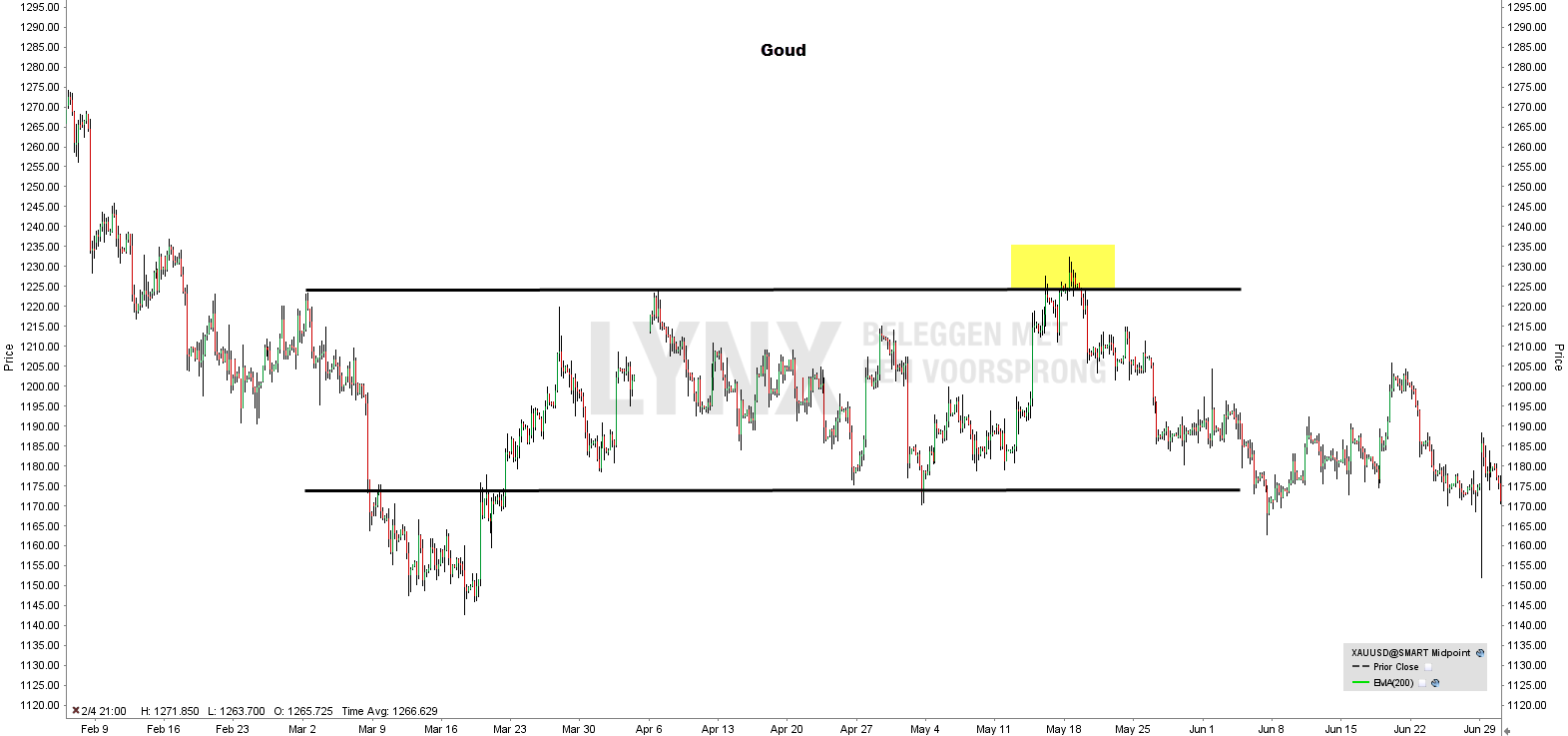

Fake-out

Een fake-out wordt ook wel eens een Bull Trap genoemd. Dit verkoopsignaal is zeer krachtig en kan in alle marktomstandigheden voorkomen. Van een zijwaartse markt tot een markt die in een trend zit. Kenmerkend voor dergelijk verkoopsignaal is een markt die kortstondig zijwaarts beweegt. De prijs beweegt met andere woorden tussen een weerstands- en steunzone. Wanneer de prijs uitbreekt naar boven en na korte tijd terug in de consolidatiezone terecht komt, heeft u een zeer sterk verkoopsignaal beet. Als confirmatie kan u het volume gebruiken. De beweging die de prijs terug onder de weerstandslijn brengt, zal normaal onder verhoogd volume zijn.

Aandelen kopen bij LYNX?

Via het LYNX Handelsplatform kunt u beleggen in alle hierboven besproken beste aandelen. U heeft de mogelijkheid om zeer voordelig aandelen te kopen of verkopen in vrijwel elk beursgenoteerd bedrijf ter wereld. Wereldwijd heeft u direct toegang tot meer dan 100 beurzen in 24 landen en kunt u voor- en nabeurs handelen in uw favoriete aandeel.