|

Artikel laten voorlezen

|

Geschatte leestijd: 7 minutes

Na het lezen van dit artikel weet u precies wat een short squeeze inhoudt en hoe u ervan kunt profiteren. Bent u op zoek naar een broker om short te gaan op aandelen en andere effecten op alle grote beurzen? Klik dan hier.

Short squeeze betekenis

Een short squeeze verwijst naar een plotselinge stijging van een koers doordat beleggers met shortposities gedwongen worden hun posities te sluiten door het kopen van het activum, wat de prijs verder opstuwt.

Wat is short gaan?

Voor een uitgebreide uitleg van wat short gaan precies inhoudt verwijzen wij u graag naar het artikel: Wat is short gaan? En hoe werkt short selling precies? Wat zijn de voordelen en de risico’s?

Hoe ontstaat een short squeeze?

Zoals hierboven al vermeld, moeten beleggers die “short gaan” hun aandelen op een gegeven moment terugkopen om hun positie te sluiten. Dat is dan ook de reden waarom een aandeel soms flink opveert na een forse daling. Op dat moment sluiten shorters hun positie (om winst te nemen) waardoor de prijs weer (kortstondig) stijgt.

Bij het gewoon kopen van aandelen (zonder margin) kunt u in principe alleen uw inleg verliezen wanneer het aandeel naar € 0 gaat. Het potentiële verlies bij een shortpositie is echter in theorie oneindig, aangezien de koers van een aandeel geen maximum heeft. Het risico op een groot verlies is daarom nadrukkelijk aanwezig. De vereisten voor long en shortposities zijn echter nagenoeg hetzelfde. De meeste beleggers zijn bij een short positie dan ook zo verstandig om voor een stoplossorder te kiezen.

Dit is meteen ook de oorzaak van een short squeeze. Zodra een aandeel een bepaalde koers bereikt waar veel stoploss niveaus liggen, dan kopen de handelssystemen automatisch de geshorte aandelen terug. Het aantal aandelen dat beschikbaar is om te kopen is uiteraard volledig afhankelijk van het aantal stukken dat op dat moment voor de verkoop in het orderboek liggen.

Het terugkopen van deze aandelen kan dus voor een sneeuwbal effect zorgen. Doordat de koers oploopt worden steeds meer stoploss niveaus bereikt en moeten er nog meer shorters aandelen terugkopen.

Zowel bij liquide als minder liquide aandelen kan het voorkomen dat er te weinig verkopers zijn. Zeker als zeer positief nieuws bekend is gemaakt, waardoor shorters hun positie willen sluiten en/of beleggers het aandeel juist willen kopen. De prijs kan daardoor explosief stijgen, waardoor shorters als het ware uit hun posities geknepen worden. Ze worden als citroenen helemaal uitgeknepen (squeeze), vandaar dat dit fenomeen een short squeeze genoemd wordt.

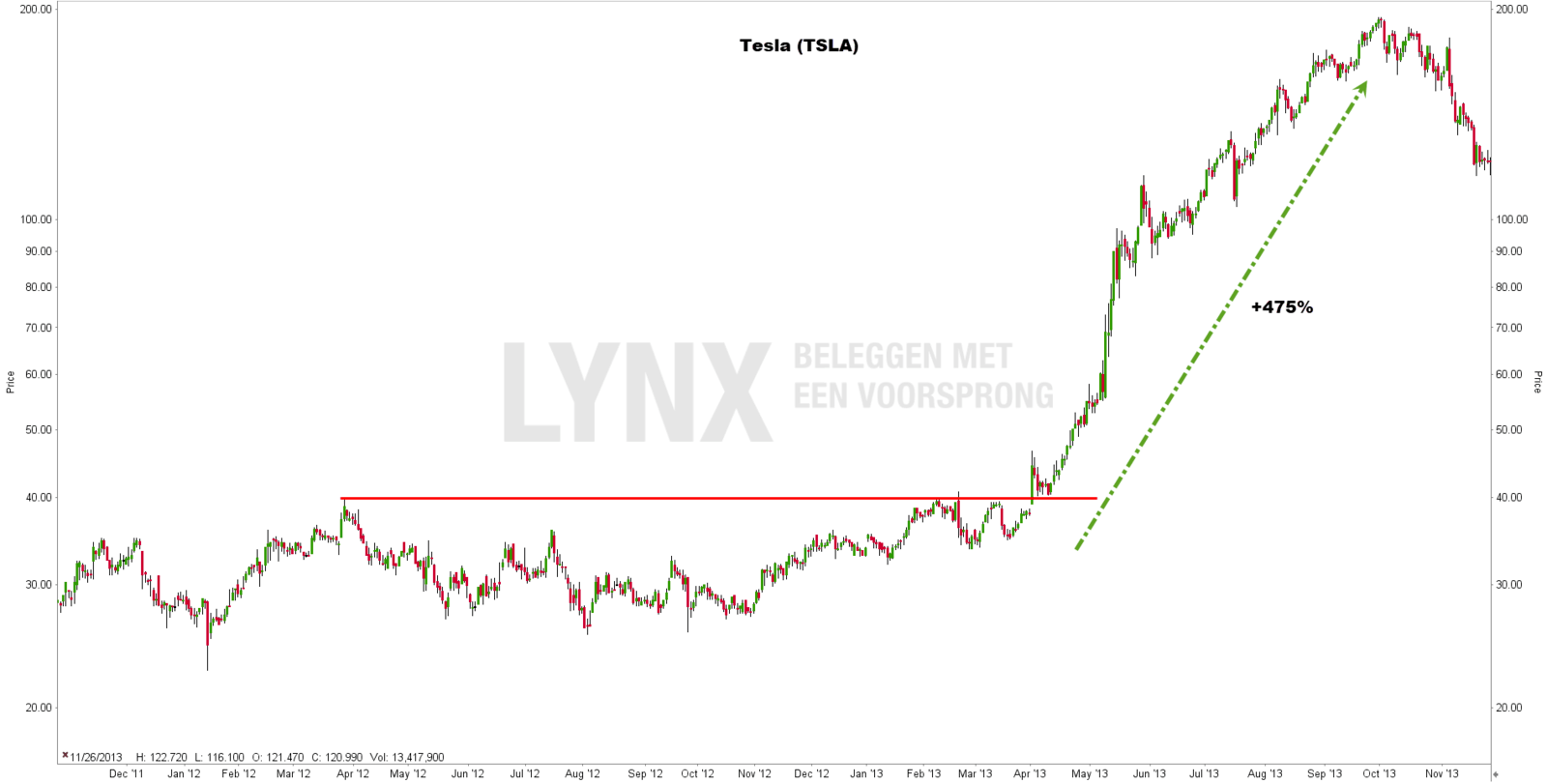

Vaak duren short squeezes heel kort, maar ook als shorters hun positie geleidelijk afbouwen en de koers langere tijd aanzienlijk stijgt, spreken we soms van een short squeeze. In onderstaande grafiek ziet u het aandeel Tesla in 2013. Dat aandeel bewoog in 2012 vrij neutraal, maar de short interest ratio in Tesla was opgelopen tot bijna 50%(!). Circa de helft van alle beschikbare aandelen was dus uitgeleend om te shorten. Nadat het bedrijf op 8 mei veel beter dan verwachte resultaten bekendmaakte, schoot het aandeel de lucht in. Alle shorters renden tegelijk naar de uitgang om hun geshorte aandelen terug te kopen. Op de grafiek is goed te zien wat een short squeeze teweeg kan brengen.

Short squeeze voorbeeld

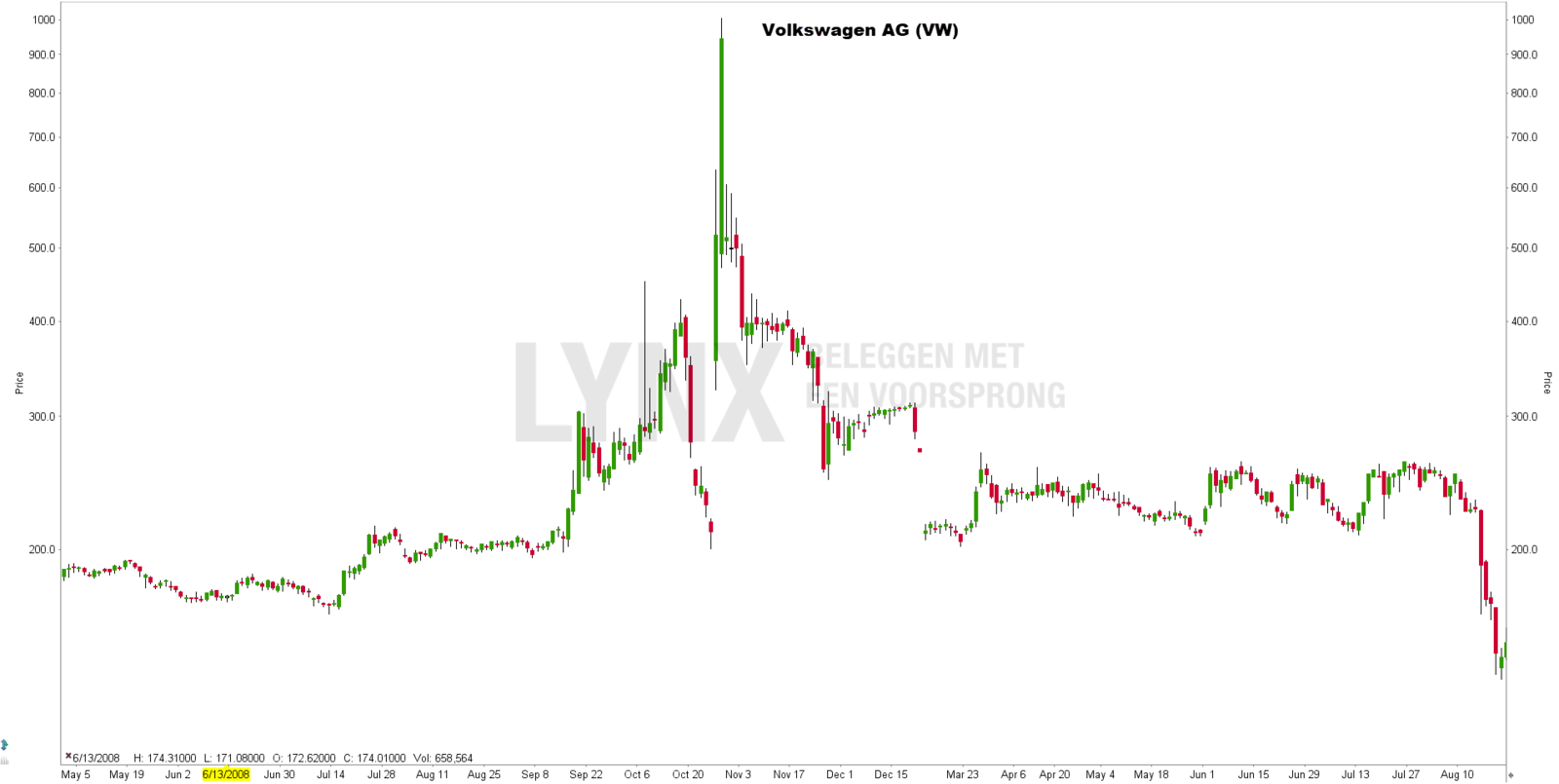

In de geschiedenisboeken zijn talloze voorbeelden van short squeezes te vinden. Ik licht er één uit: Volkswagen. Deze Duitse autofabrikant was in 2008 het middelpunt van één van de grootste short squeezes ooit. Porsche nam eind 2005 een eerste belang in Volkswagen en had in 2008 met een aandeel van 35% al de feitelijke zeggenschap over het bedrijf. Tussen Porsche en Volkswagen brandde vervolgens een strijd los, die vooral ging om de medezeggenschapsrechten van Porsche.

Vanwege de overnameplannen en door speculatie was de koers toen al flink opgelopen. Veel hedgefondsen hadden echter short posities in Volkswagen genomen, aangezien de auto-industrie er destijds slecht bijlag en de markt tamelijk negatief gestemd was over de toekomst van de Duitse autobouwer. Aanvankelijk kregen de shorters gelijk toen halverwege oktober 2008 de koers meer dan halveerde. Vlak daarna ging het ‘mis’.

Op 28 oktober 2008 meldde Porsche dat het een belang van 74% in Volkswagen had genomen. Porsche had deze positie over een langere periode opgebouwd op de derivatenmarkt. Shorters wilden zo snel mogelijk van hun positie af en besloten direct te verkopen. Er volgden twee dagen van ongekende koersstijgingen. Het aandeel schoot vanaf de bodem rond € 200 tot vlak boven de € 1000. De koers vervijfvoudigde(!) dus in twee dagen tijd.

Details:

- Op het hoogtepunt van de short squeeze was Volkswagen het meest waardevolle bedrijf ter wereld.

- Enkele grote hedgefondsen klaagden Porsche aan voor het verhullen van zijn investeringen in Volkswagen.

- In 2012 zijn de twee autofabrikanten gefuseerd.

Hoe kunt u profiteren van een short squeeze?

Voor beleggers is de short interest ratio belangrijk. Hij is al helemaal interessant als u tijdig een short squeeze wilt zien aankomen.

De short interest ratio geeft aan welk deel van de beschikbare aandelen (de free float) is verkocht door shorters ten opzichte van het totale aantal uitstaande aandelen. Een hoge short interest ratio geeft aan dat shorters veel aandelen moeten terugkopen, waardoor de kans op een short squeeze ontstaat.

Voorbeeld

Indien er 10.000 aandelen zijn geshort van het totaal aantal beschikbare aandelen van 100.000, dan is de short interest ratio 10%. Veel beleggers en hedgefondsen houden deze getallen scherp in de gaten. Indien u ziet dat de short interest ratio erg hoog is en u binnenkort goed nieuws verwacht van een bedrijf waardoor grote partijen geneigd worden hun short posities te sluiten, dan kan het interessant zijn om een long positie in te nemen.

Let wel op want: er wordt regelmatig geschreven dat er enorme short posities zijn opgebouwd in bekende aandelen als Facebook, Apple of Amazon.com. Dit gaat meestal om absolute getallen. De short interest ratio is doorgaans laag. Vandaar dat in dit soort aandelen niet vaak een short squeeze plaatsvindt.

Bij Apple staan momenteel bijvoorbeeld 42 miljoen aandelen short uit. Dit gaat om een bedrag van 42 miljoen x $ 190 = $ 7.980.000.000,00. Apple heeft echter 4.915.138.000 aandelen uitstaan, waarmee het bedrijf een marktwaarde heeft van $ 933 miljard. $ 8 miljard aan shorts lijkt dus veel, maar het gaat om minder dan 1% van de beschikbare aandelen.

Sinds 2012 gelden in Europa nieuwe regels voor het melden van short posities in beursgenoteerde ondernemingen. Een positie moet bij de AFM gemeld worden bij het bereiken van een belang van 0,2% en elke 0,1% daarboven van het geplaatste kapitaal. Meldingen vanaf 0,5% en elke 0,1% daarboven worden openbaar gemaakt via het register short selling. Ook in de VS is een short selling register beschikbaar.

Zelf beleggen via LYNX

LYNX geeft u de mogelijkheid om in aandelen van bijna ieder beursgenoteerd bedrijf ter wereld te beleggen. U kunt via LYNX gemakkelijk long en short posities innemen. U heeft toegang tot ruim 150 beurzen in meer dan 33 landen. Bekijk het aanbod:

Een short squeeze treedt op wanneer beleggers die shortpositie hebben ingenomen haastig aandelen moeten kopen om verliezen te beperken, wat de koers verder opdrijft, waardoor shorts gedwongen worden te dekken.

De duur van een short squeeze varieert sterk en kan enkele uren tot dagen duren, afhankelijk van marktomstandigheden, handelsvolume en de mate van shortbelangen.

Wanneer je short gaat, leen je een financieel instrument en verkoop je het op de markt, met de verwachting het later terug te kopen tegen een lagere prijs om winst te maken.