|

Artikel laten voorlezen

|

Geschatte leestijd: 8 minutes

Er zijn verschillende manieren om de intrinsieke te berekenen. In dit artikel analyseren we de intrinsieke waarde, de betekenis en hoe het te berekenen is in verschillende omstandigheden.

Intrinsieke waarde is de werkelijke waarde van een beleggingsactivum, ongeacht de huidige marktprijs, en wordt gebruikt om te bepalen of een beleggingsactivum onder- of overgewaardeerd is.

Verschil intrinsieke waarde vs. eigen vermogen

Intrinsieke waarde en eigen vermogen geven beiden de waarde van de bezittingen weer. Het verschil tussen het eigen vermogen en de intrinsieke waarde is dat eigen vermogen zich enkel richt op de boekwaarde. De boekwaarde komt van de balans en de balans kijkt enkel naar accounting waarden. Veel van deze waardes kunnen echter gedateerd zijn. Machines kunnen sneller verweren en de waarde van vastgoed kan juist stijgen in plaats van dalen.

Intrinsieke waarde kijkt naar de huidige waarde van het bedrijf en neemt ook niet tastbare bezittingen in de overweging mee. Het meenemen van meningen zorgt ervoor dat de intrinsieke waarde vaak een stuk subjectiever is dan het eigen vermogen. Het verschil tussen intrinsieke waarde en eigen vermogen kan dan ook gezien worden als nog niet weergegeven goodwill/badwill. De intrinsieke waarde wordt ook gebruikt bij het analyseren van de waarde van aandelen. In het onderstaand artikel laat ik zien hoe ik aandelen waardeer met het gebruik van fundamentele analyse:

Hoe waardeert u een aandeel? | Fundamentele analyse

Voor- en nadelen van de intrinsieke waarde

De intrinsieke waarde is op papier de heilige graal. Het zou precies de waarde van het bedrijf zonder de schulden weer moeten geven. Het probleem is echter dat het lastig is om tot een universeel geaccepteerde waarde te komen. Niet-tastbare activa zoals kennis, contracten en de kwaliteit van het personeel zijn lastig precies te waarderen. De waarderingen van niet-tastbare activa zijn bovendien subjectief en afhankelijk van de omstandigheden. Deze niet tastbare instrumentele en extrinsieke waarden zijn niet exact en lastiger te onderbouwen. Ze zijn namelijk afhankelijk van andere onderdelen om tot een goed resultaat te komen. In sommige gevallen kan de extrinsieke waarde onderdeel uitmaken van de intrinsieke waarde van een groter geheel.

Intrinsieke waarde berekenen

Voorbeeld intrinsieke waarde

De intrinsieke waarde is gelijk aan de prijs waarvoor andere beleggers het bedrijf zouden kopen met aftrek van de schulden. Dit is gelijk aan het eigen vermogen plus de goodwill of korting die het bedrijf op dit moment waard zijn. Een bedrijf heeft bijvoorbeeld € 1.000.000 aan bezittingen en € 300.000 aan schulden. Dit betekent dat het eigen vermogen € 700.000 bedraagt. Gezien de winstgevendheid en vooruitzichten is een beleggers echter bereid het bedrijf te kopen voor € 1.500.000. De goodwill zou in dat geval € 800.000 zijn en de totale intrinsieke waarde € 1.500.000.

Intrinsieke waarde formule

De formule voor de intrinsieke waarde van een aandeel is:

Intrinsieke waarde per aandeel = (Nettowaarde van het bedrijf – Totale schulden) / Aantal uitstaande aandelen

Waarbij de nettowaarde van het bedrijf wordt berekend door de totale activa van het bedrijf te verminderen met de totale verplichtingen. De totale schulden omvatten zowel de korte als de lange termijnschulden van het bedrijf.

Het aantal uitstaande aandelen is het totale aantal aandelen dat momenteel in circulatie is en eigendom is van beleggers. Het resultaat geeft aan wat de intrinsieke waarde van elk aandeel is als alle activa en verplichtingen van het bedrijf op dat moment in overweging worden genomen.

Berekenen intrinsieke waarde aandelen | Vastgoed

Aandelen & vastgoed hebben een intrinsieke waarde. Deze worden mede bepaald door de te verwachte toekomstige vrije kasstroom, deze worden betaald uit de rente en winst. Het gaat niet enkel om de huidige resultaten, maar ook om de verwachtingen over de toekomst. Deze bepalen immers de vrije kasstroom, winsten en toekomstige rente inkomsten. De verwachtingen voor de toekomst blijven altijd onzeker en zijn bovendien niet de enige reden waarom sommige investeerders een aankoop doen. Zowel bepaalde bedrijven als sommige vastgoedobjecten worden namelijk soms als trofee gekocht.

Hebben kunst & goud een intrinsieke waarde?

Dat de waarde niet altijd gekoppeld is aan de kasstroom zien we bij zowel goud als kunst. Beiden leveren geen kasstroom op en kosten juist geld in de vorm van opslagkosten. Toch hebben ook deze activa waarde. Er zijn bijvoorbeeld kosten in de productie van zowel goud als kunst. Goud wordt bovendien gebruikt als alternatief van geld en bescherming. Kunst daarentegen is bij uitstek een trofee, die mensen kopen ter versiering van een huis.

Intrinsieke waarde bij opties

De intrinsieke waarde van een optie is het verschil tussen de huidige marktprijs en de uitoefenprijs. Het helpt bij het nemen van beslissingen over het al dan niet uitoefenen van de optie.

De intrinsieke waarde bij opties is de waarde van een optie wanneer deze direct uitgevoerd wordt. Opties geven het recht om aandelen in een bepaalde periode tegen een vooraf vastgestelde prijs te kopen. De waarde van opties wordt bepaald door de intrinsieke waarde en optiepremie. Deze optiepremie wordt bepaald door de tijdswaarde en de volatiliteit. De intrinsieke waarde wordt bij call opties berekend door de uitoefenprijs van de optie van de onderliggende koers af te trekken. Een call optie met een uitoefenprijs van € 100 en een koers van het onderliggende aandeel van € 120 heeft een intrinsieke waarde van € 20. Bij put opties heb je het recht om te verkopen. De koers van het aandeel wordt bij de berekening van de uitoefenprijs afgetrokken. Een put optie met een uitoefenprijs van € 100 en een koers van het onderliggende aandeel van € 70 zorgt voor een intrinsieke waarde van € 30.

Extrinsieke waarde

Extrinsieke waarde is de waarde van een bepaald middel in combinatie met iets anders of voor iemand anders. Dit wordt ook wel de instrumentele waarde genoemd. Dit is het tegenovergestelde van de intrinsieke waarde. De intrinsieke waarde is niet afhankelijk van externe hulpmiddelen of in welke handen het is. In sommige gevallen zijn er wel degelijk synergievoordelen. In deze gevallen zou een overname dus boven de intrinsieke waarde kunnen plaatsvinden.

Wat is het verschil tussen intrinsieke en extrinsieke waarde?

Het belangrijkste verschil tussen intrinsieke en extrinsieke waarde is dat intrinsieke waarde de reële, onderliggende waarde van een beleggingsactivum aangeeft, terwijl extrinsieke waarde de waarde vertegenwoordigt die de koper van de optie bereid is te betalen voor de mogelijkheid om de optie in de toekomst uit te oefenen.

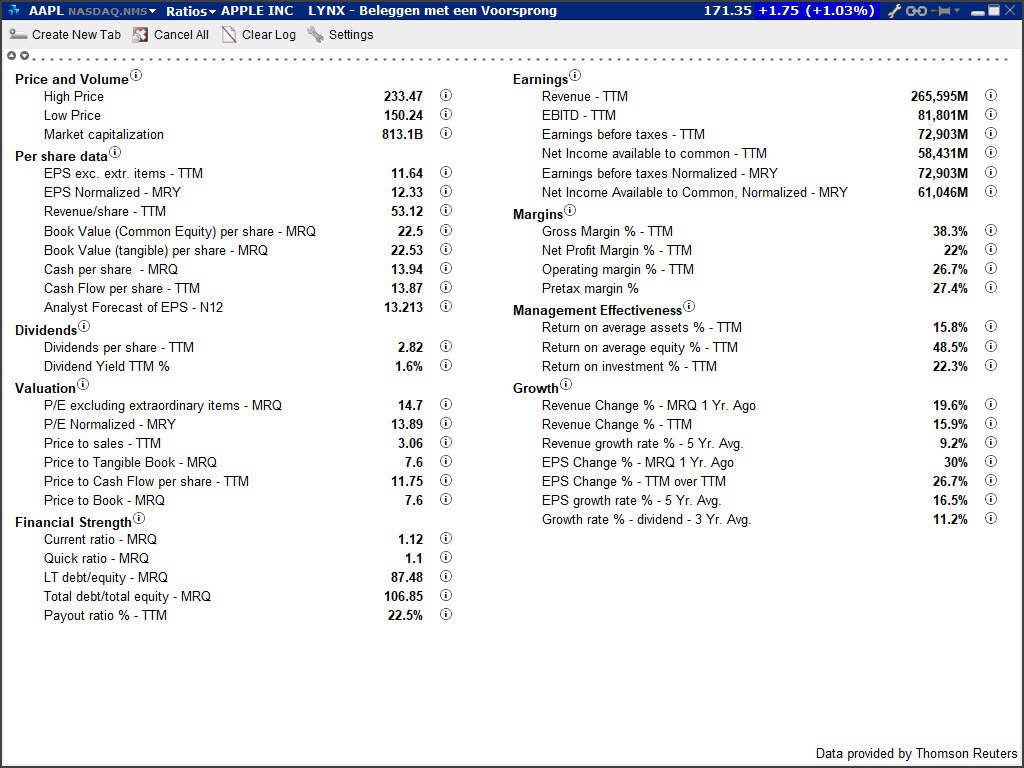

Financiële ratio’s & kengetallen

Op het TWS Handelsplatform kan je veel informatie over bedrijven vinden. Dit helpt beleggers bij het waarderen van een bedrijf en om de waarde van zijn aandelen te bepalen. Naast financiële kengetallen kan men hier ook de verwachtingen van analisten vinden en een beschrijving van de bedrijfsactiviteiten.

Het kan helpen om naar deze acroniemen te kijken, zeker als bedrijven zich niet op deze kengetallen richten, maar bijvoorbeeld op de netto winst. In deze gevallen zijn andere ratio’s interessant omdat deze minder gemanipuleerd worden door het management. Het is nuttig om verschillende begrippen te combineren en andere invalshoeken en ratio’s te gebruiken voor een beter beeld van de situatie. Andere ratio’s die u hierbij kunt gebruiken zijn de EBIT & EBITDA, quick ratio, solvabiliteit & liquiditeit of rentabiliteit. Al deze ratio’s kunnen helpen inzicht te krijgen in een bedrijf.

Ontdek Fundamentele Analyse in het TWS Handelsplatform

Via LYNX is het mogelijk om uitgebreide data met betrekking tot fundamentele analyses terug te vinden in het TWS Handelsplatform. Ontdek het zelf:

De intrinsieke waarde van een aandeel kan worden berekend door de totale activa van het bedrijf te verminderen met de totale verplichtingen, en vervolgens te delen door het aantal uitstaande aandelen. Dit geeft de intrinsieke waarde per aandeel weer.

De intrinsieke waarde van een bedrijf kan worden gezien als de waarde van het eigen vermogen van het bedrijf, maar het omvat ook de waarde van andere activa, zoals materiële activa, immateriële activa en vlottende activa, en de waarde van de verplichtingen van het bedrijf.