Geschatte leestijd: 7 minutes

Omdat zowel de datum als strikeprijs kan worden gewijzigd, zijn er heel veel verschillende diagonal spreads mogelijk.

In dit artikel gaan we dieper in op de theorie achter de diagonal spread, bekijken we de voor- en nadelen en geven we een voorbeeld van de spread. Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is een diagonal spread?

In de derivatenhandel doelt een diagonal spread op een combinatie van een vertical spread en calendar spread. Deze kan, net als een verticale spread, zowel toegepast worden op put- als call opties. Wanneer de spread met put opties wordt gebruikt, speelt een handelaar in op een daling, terwijl met een diagonal call spread ingespeeld wordt op een stijging.

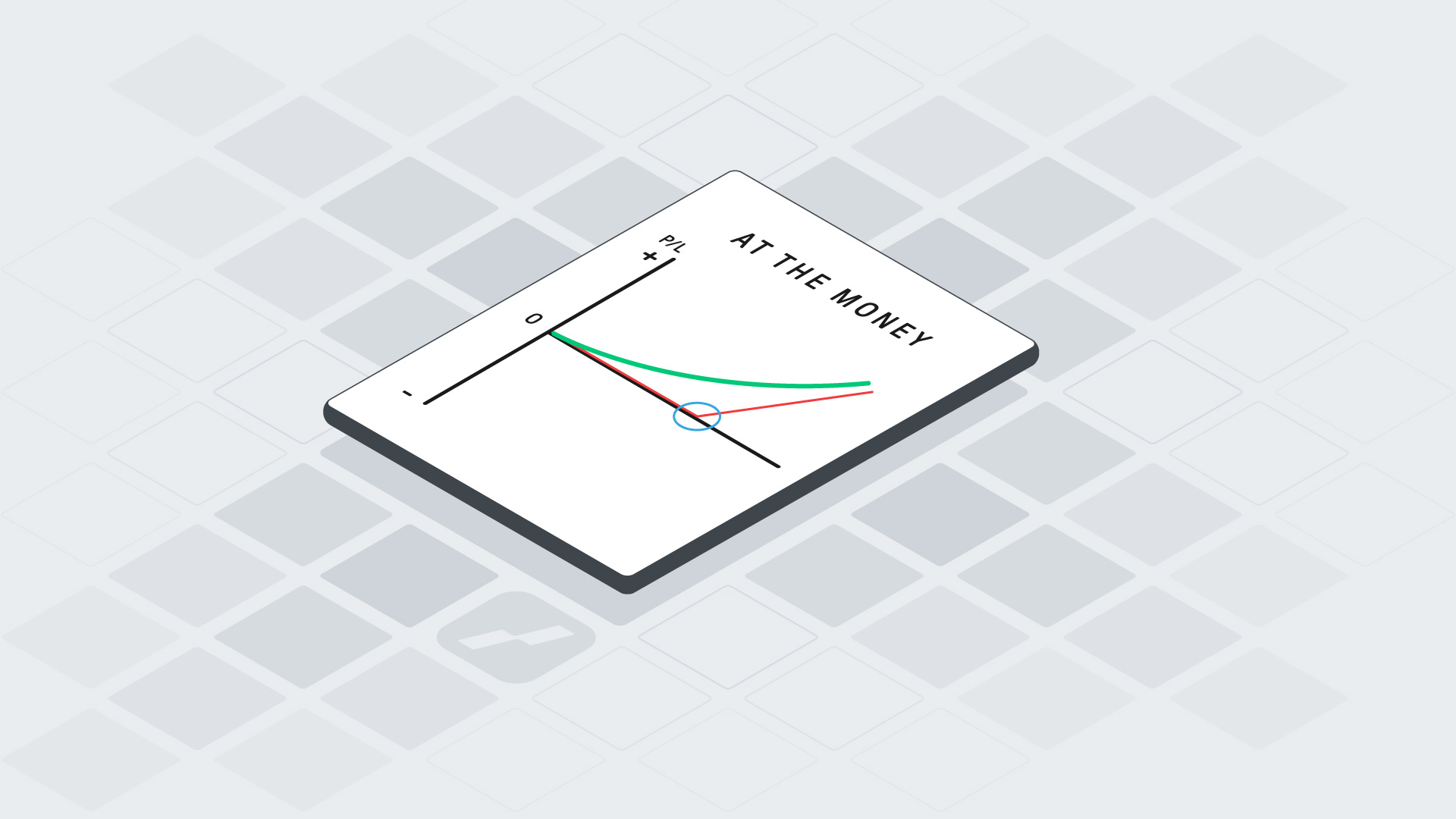

De diagonal call spread maximaliseert de winst bij een geringe beweging. Dit komt doordat de calendar spread profiteert van een beweging binnen een bepaalde bandbreedte en de vertical spread juist inspeelt op een daling of stijging. Of de calendar spread of vertical spread belangrijker is, hangt af van de constructie.

Wordt het verschil in de uitoefendatum groter, dan neemt het belang van de calendar spread toe. Is het verschil in strikeprijs groter, dan gaat de payoff er steeds meer uitzien als een vertical spread. De combinatie van een vertical call spread en een calendar spread vormt dus een diagonal spread.

Soorten diagonal spreads

Diagonal Debit Spread

Een diagonal debit spread is een optiestrategie waarbij een optie (call of put) met een lange expiratiedatum wordt gekocht en een optie van hetzelfde type met een korte expiratiedatum wordt verkocht, waarbij beide opties verschillende uitoefenprijzen hebben. Het doel van deze strategie is om te profiteren van zowel de prijsbewegingen van het onderliggende effect als het verlies van tijdswaarde van de verkochte optie. In vergelijking met andere spreads vereist de diagonal debit spread een initiële investering (of “debit”), maar biedt het meer flexibiliteit in termen van uitoefenprijzen en expiratiedata.

Hoe werkt een Diagonal Debit Spread?

- Koop een lange optie: Kies een call of put met een expiratiedatum die ver in de toekomst ligt.

- Verkoop een korte optie: Kies een call of put met een expiratiedatum die dichterbij ligt en een andere uitoefenprijs dan de gekochte optie.

- Doel: Profiteren van prijsbewegingen van het onderliggende effect en het verlies van tijdswaarde van de verkochte optie.

- Initiële investering: Vereist een initiële uitgave (debit).

Voorbeeld van een Diagonal Debit Spread:

- Koop: Een call-optie met een uitoefenprijs van €100 en een expiratiedatum over 12 maanden.

- Verkoop: Een call-optie met een uitoefenprijs van €110 en een expiratiedatum over 3 maanden.

- Doel: Als de prijs van het onderliggende effect stijgt, profiteer je van de waardestijging van de gekochte optie, terwijl de verkochte optie haar waarde verliest door tijdsverval.

Diagonal Credit Spread

Bij een diagonal credit spread wordt een optie met een korte expiratiedatum verkocht en een optie met een lange expiratiedatum gekocht, beide van hetzelfde type (call of put) maar met verschillende uitoefenprijzen. Het primaire doel van deze strategie is om directe inkomsten te genereren door de premie van de verkochte optie. Deze strategie is het meest effectief in markten die licht bullish of bearish zijn, waarbij de verwachting is dat het onderliggende effect binnen een bepaald bereik blijft.

Hoe werkt een Diagonal Credit Spread?

- Verkoop een korte optie: Kies een call of put met een expiratiedatum die dichterbij ligt.

- Koop een lange optie: Kies een call of put met een expiratiedatum die verder in de toekomst ligt en een andere uitoefenprijs dan de verkochte optie.

- Doel: Genereren van directe inkomsten uit de premie van de verkochte optie.

- Marktcondities: Effectief in licht bullish of bearish markten, waarbij verwacht wordt dat het onderliggende effect binnen een bepaald bereik blijft.

Voorbeeld van een Diagonal Credit Spread:

- Verkoop: Een put-optie met een uitoefenprijs van €90 en een expiratiedatum over 1 maand.

- Koop: Een put-optie met een uitoefenprijs van €85 en een expiratiedatum over 6 maanden.

- Doel: Directe inkomsten genereren uit de premie van de verkochte optie, terwijl de gekochte optie als bescherming fungeert.

Uitleg Diagonal Spread

Met de diagonal spread optiestrategie kunt u heel precies uw risico bepalen. Door te variëren met de expiratiedatums en de uitoefenprijs kunt u bepalen of de nadruk meer op een vertical spread of juist op de calendar spread moet komen te liggen. De inleg is doorgaans beperkt en het risico is ook redelijk goed afgedekt. Daarnaast verdient u dankzij de calendar spread ook wanneer de koers van het aandeel niet beweegt.

Nadelen zijn er uiteraard ook. De constructie wordt namelijk negatief beïnvloed door snelle veranderingen van de koers. Het is zelfs mogelijk dat de koers uw koersdoel overschiet en u daardoor een deel van de winst of zelfs de gehele winst verliest. Als laatste kunnen de vele mogelijkheden van de diagonal spread ook zorgen voor fouten bij de uitvoering. Check dan ook altijd goed of u de juiste opties koopt en wat de payoff is.

In het TWS Handelsplatform is er bovendien een OptieTrader, die het mogelijk maakt om diagonal spreads of andere optiecombinaties in één keer in te leggen. Zeker wanneer u wat minder bekend bent met het inleggen van opties is het verstandig een soortgelijke tool te gebruiken of eerst te starten met losse vertical spreads of calendar spreads.

Voordelen diagonal spread:

- Beperkte inleg

- Winst bij weinig beweging of beweging richting positie

- Beperkt verlies

Nadelen diagonal spread:

- Gevoelig voor sterke bewegingen in beide richtingen

- Veel variabelen hebben invloed op de constructie

Risico’s van diagonal spreads:

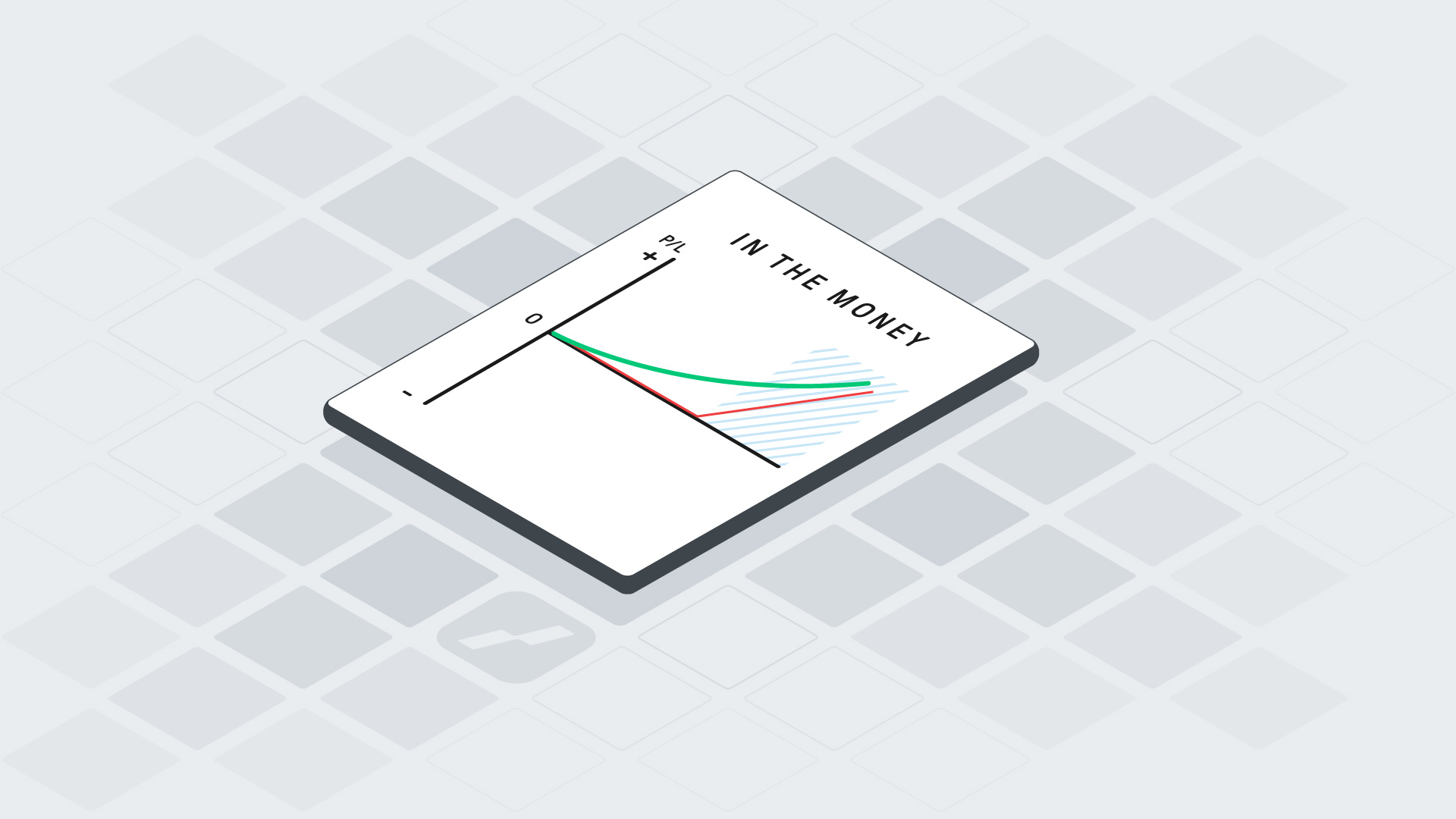

Een extra risico bij de diagonal call spread is dat de koersen te hard oplopen. In dat geval zit u directioneel goed, maar maakt u nog steeds verlies. Dit is met name het geval wanneer de calendar spread een grote invloed heeft op de uiteindelijke waarde en het verschil tussen de twee stikeprijzen relatief klein is.

In dit geval moet de de kortlopende optie terug worden gekocht en is de winst van de vertical spread niet voldoende om dit verlies op te vangen.

Reverse diagonal spread

Minder gebruikt, maar ook mogelijk als optiestrategie, is het aangaan van een omgekeerde diagonal spread (reverse diagonal spread). In dit geval speelt u juist in op een korte snelle beweging op de korte termijn. Hierdoor daalt als het goed is de waarde van de langer lopende optie. Deze omgekeerde constructie wordt echter gecompliceerd door het feit dat door meer beweging de waarde van de nog langer lopende optie toeneemt.

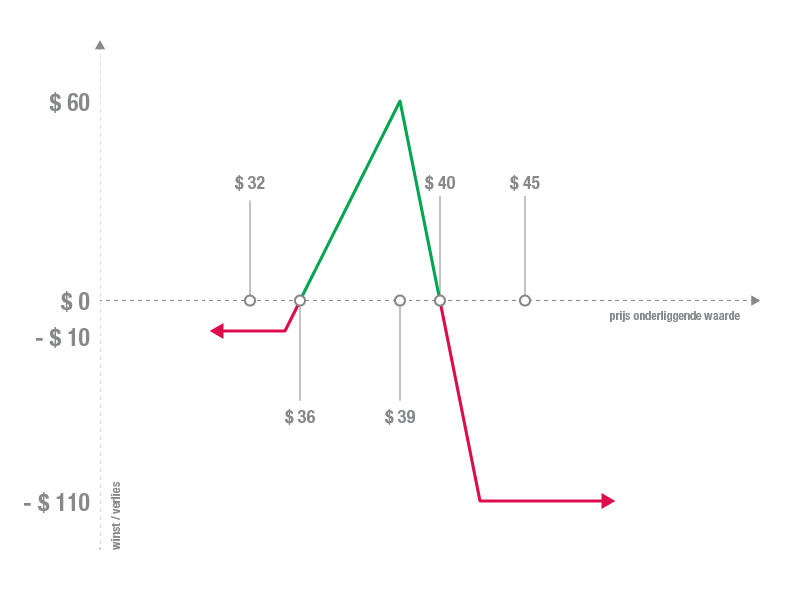

Voorbeeld diagonal spread

Met een diagonal spread combineert u dus de eigenschappen van een vertical spread met die van een calendar spread. Hierdoor is het bijvoorbeeld mogelijk een call spread met een positieve theta te construeren. U kunt de diagonal spread op veel verschillende manieren insteken.

In het diagonal spread voorbeeld worden de volgende transacties uitgevoerd:

- Koop: calloptie met strikeprijs € 40 en expiratie juni

- Verkoop: calloptie met strikeprijs € 39 en expiratie april

De opties hebben zowel een verschillende expiratiedatum als strikeprijs. Deze combinatie kost door het verkopen van een optie met een lagere expiratiedatum weinig, maar heeft als risico dat je meer kan verliezen als de koers hard oploopt. Tegen een daling ben je door de lagere investering echter wel veel beter beschermd.