Geschatte leestijd: 14 minutes

Het schrijven van put opties wordt door beleggers vaak gebruikt om aandelen te kopen tegen een betere prijs dan de huidige marktprijs. Bij het ongedekt schrijven van put opties is het echter wel zaak om vooraf goed op de hoogte te zijn van de risico’s.

In dit artikel leggen wij u graag de strategie van het ongedekt schrijven van put opties verder uit aan de hand van de theorie en een concreet voorbeeld uit de praktijk. Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Put opties schrijven

Een put optie is een financieel product dat de koper van de optie het recht geeft om aandelen (of een andere onderliggende waarde) tegen een van tevoren vastgestelde prijs te verkopen. Ook de datum waarop het recht kan worden uitgeoefend is vastgesteld; dit is de zogenoemde expiratiedatum. Het bedrag waartegen de optie wordt verhandeld heet de optiepremie. Beleggers kunnen put opties zowel kopen (om het recht te verkrijgen om te verkopen) als verkopen (schrijven), waarbij de schrijver van de optie de verplichting aangaat om de aandelen te kopen als de koper de optie uitoefent.

Een putoptie schrijven betekent dat een belegger een overeenkomst aangaat om aandelen te kopen tegen een vooraf bepaalde prijs binnen een vastgestelde periode. De schrijver ontvangt premie, maar kan verplicht worden de aandelen te kopen als de koper van de putoptie ervoor kiest deze uit te oefenen.

Waarom put opties kopen of schrijven?

Beleggers kiezen ervoor om put opties te kopen als zij verwachten dat een onderliggende waarde in prijs gaat dalen. Zo zijn bijvoorbeeld Tesla put opties populair, omdat veel handelaren willen inspelen op een daling. Een andere reden om een put opties te kopen op de bijvoorbeeld de AEX is om de gehele aandelenportefeuille te beschermen tegen een daling.

Bij het schrijven van put opties probeert een belegger echter om aandelen te kopen tegen een lagere prijs dan de huidige marktprijs. Ook kan deze strategie worden gebruikt om premie binnen te harken, als u denkt dat aandeel te ver is gedaald.

Ongedekt put opties schrijven

Voor we van start gaan is het belangrijk om te melden dat het schrijven van ongedekte put opties een stuk risicovoller kan zijn dan het gedekt schrijven van opties. We zijn het echter niet volledig eens met de gedachte dat deze strategie een écht groot risico met zich meebrengt. In dit artikel leggen we u dit duidelijk uit.

Het ongedekt schrijven van opties is de simpelste strategie die er is. Het betreft namelijk geen combinatie van opties, maar u schrijft één optie met een vaste uitoefenprijs en expiratiedatum.

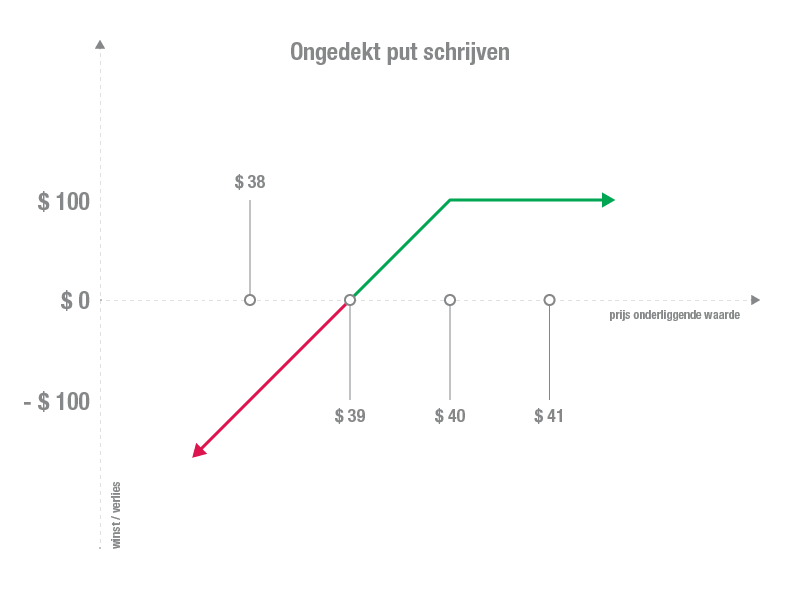

Hieronder vindt u een voorbeeld van een geschreven put optie. In dit voorbeeld wordt de volgende transactie uitgevoerd: verkoop put optie $ 40, hiervoor ontvangt u $ 1.

Over het algemeen hebben optiehandelaren twee achterliggende gedachtes bij het schrijven van put opties. De eerste gedachte is om aandelen te kopen op een lagere prijs dan de huidige marktprijs. Dit verkleint het risico ten opzichte van het kopen van aandelen.

De tweede situatie waarbij deze strategie vaak wordt toegepast, is in het geval dat een aandeel (enorm) is gedaald. Verwacht u dat de daling te snel is gegaan? Dan kunt u overgaan op het schrijven van putopties.

Put opties schrijven uitleg

Voor het hierboven genoemde voorbeeld ontvangt u een premie van $ 1, waardoor de break-even prijs op $ 39 ligt. In het geval dat de onderliggende waarde onder deze koers expireert, is de positie verlieslatend. Dit verlies loopt technisch gezien tot een koers van $ 0 in de onderliggende waarde. De ontvangen optiepremie van $ 100 is tevens de maximale winst. Deze winst wordt behaald als het aandeel boven een koers van $ 40 expireert.

Met deze optiestrategie ontvangt u premie en heeft u een positieve theta (tijdswaarde). Dit houdt in dat het verstrijken van de tijd in uw voordeel is. Gedurende de looptijd wordt de tijdswaarde van uw optie dus lager, waardoor de waarde van uw geschreven optie daalt. De koers van de onderliggende waarde hoeft hiervoor niet te bewegen. Omdat u de put optie heeft geschreven, verdient u logischerwijs wanneer de waarde van de optie daalt.

Voordelen ongedekt put opties schrijven

- Lage transactiekosten

- Positieve theta

- Veel mogelijkheden voor positiemanagement

Nadelen ongedekt put opties schrijven

- Gemaximaliseerde winst

- Ongelimiteerde verliesmogelijkheid

- Hoge marginvereisten ten opzichte van het winstpotentieel

Wat is de beste looptijd en uitoefenprijs?

Voor het kiezen van de beste looptijd en uitoefenprijs, is het van belang om te weten wat de achterliggende gedachte is bij deze strategie.

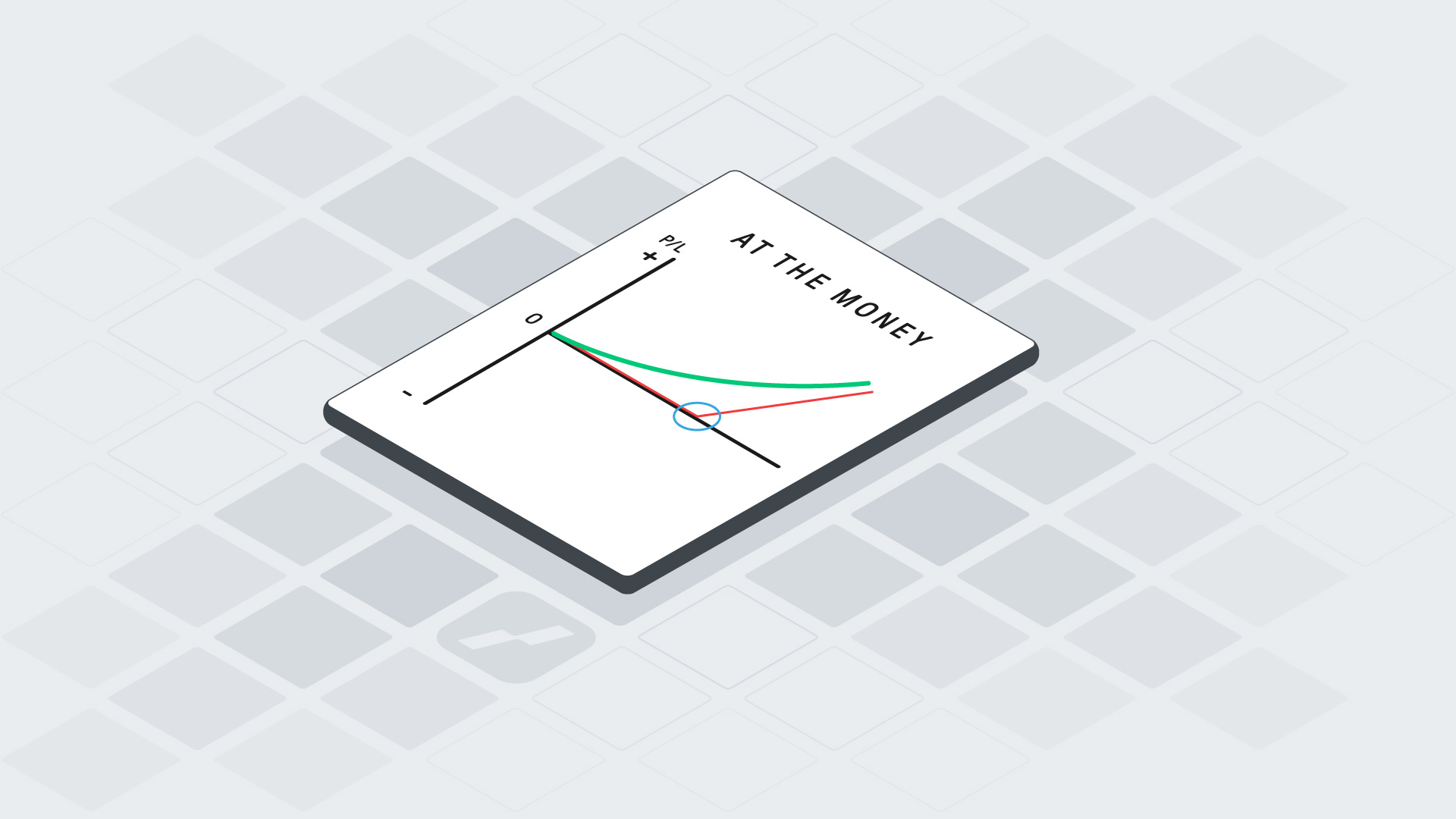

Bij het schrijven van een putoptie ontvangt u de optiepremie. In het meest gunstige geval loopt de put optie duswaardeloos af. Op dat moment is de ontvangen premie uw winst. Dit is het voornaamste doel bij het schrijven van putopties. Met dit in het achterhoofd, wordt een looptijd en uitoefenprijs gekozen.

Kiezen uitoefenprijs

Allereerst de uitoefenprijs. Bij het schrijven van een put optie lijkt de keuze voor een optie die out-of-the-money is het beste. Dergelijke opties bestaan namelijk alleen op tijds- en verwachtingswaarde en eigenlijk dus uit lucht.

Door het verstrijken van de tijd wordt deze premie steeds lager, terwijl de koers van de onderliggende waarde hiervoor niet hoeft te stijgen. Dit is exact de gewenste situatie die de schrijver van een putoptie voor zich ziet.

Bij het kiezen van een out-of-the-money put optie is het wel zaak dat u enige premie ontvangt. Ligt de uitoefenprijs te ver weg, dan ontvangt u zo weinig premie voor de optie dat het nauwelijks rendabel is. Kies dus voor een out-of-the-money optie die dermate ver weg ligt, dat u nog wel een mooie premie voor deze geschreven putoptie kunt ontvangen.

Kiezen looptijd

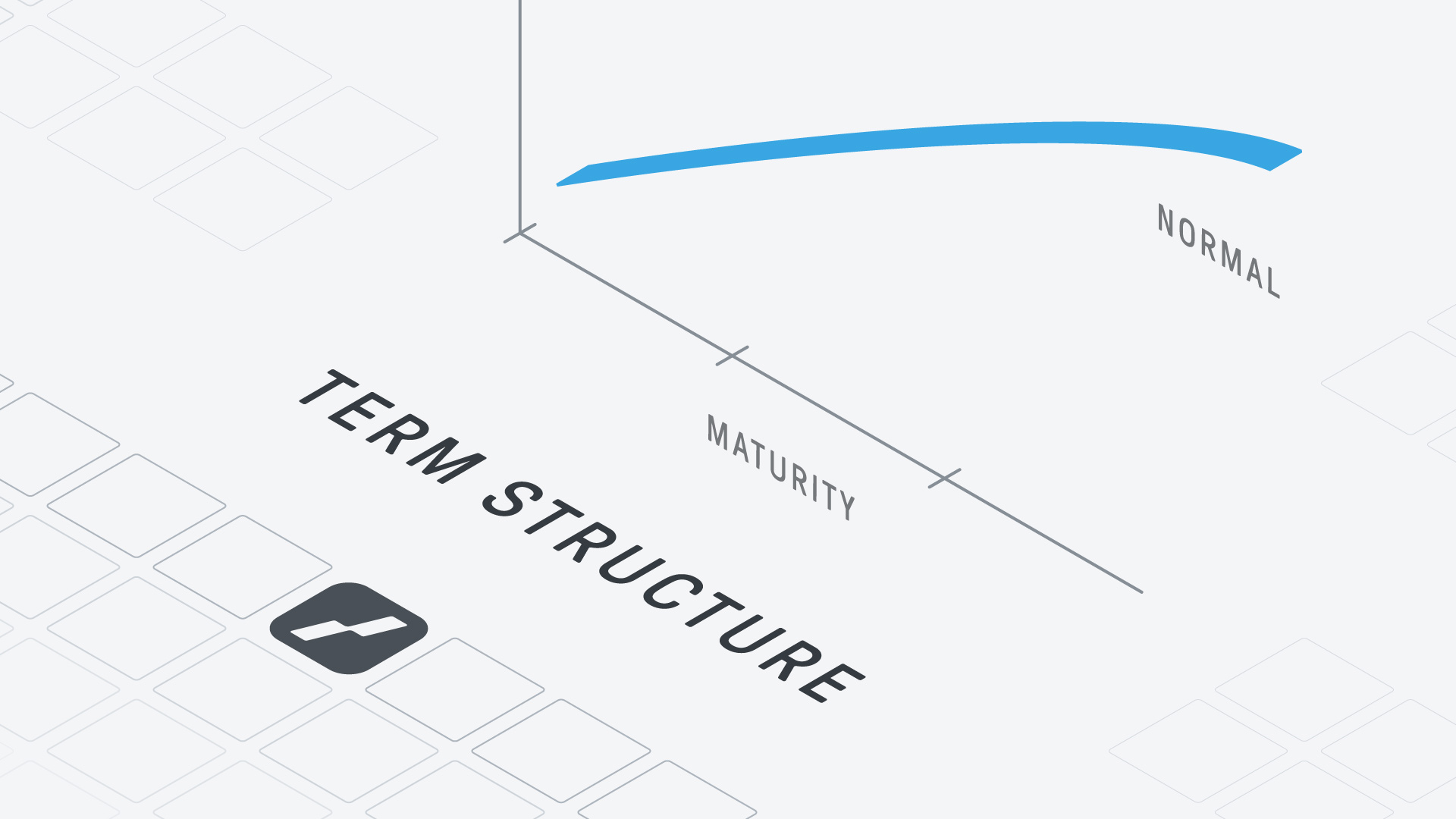

Voor het kiezen van een looptijd kunnen we een stuk duidelijker zijn. Kies bij het ongedekt schrijven van put opties voor een looptijd van maximaal twee maanden. Des te korter de looptijd is, des te hoger het verlies aan tijds- en verwachtingswaarde. Dit wordt overigens uitgedrukt in theta.

Voor een out-of-the-money put optie die de volgende dag expireert, ontvangt u over het algemeen nog heel weinig premie. In een ideaal scenario schrijft u dus een optie met een looptijd die tussen de 3 en 6 weken ligt. Zo ontvangt u genoeg premie voor de optie en ligt het verlies aan tijds- en verwachtingswaarde hoog.

Schrijft u put opties om een aandeel tegen een lagere prijs te kopen dan de huidige koers? Dan gelden dezelfde regels voor het kiezen van een uitoefenprijs en looptijd. Door het kiezen van een looptijd kunt u dus zelf bepalen tegen welke prijs u het aandeel wilt aankopen.

Positiemanagement

Heeft u het goed gezien en loopt uw geschreven put optie waardeloos af, dan hoeft u geen actie te ondernemen en is de premie voor u.

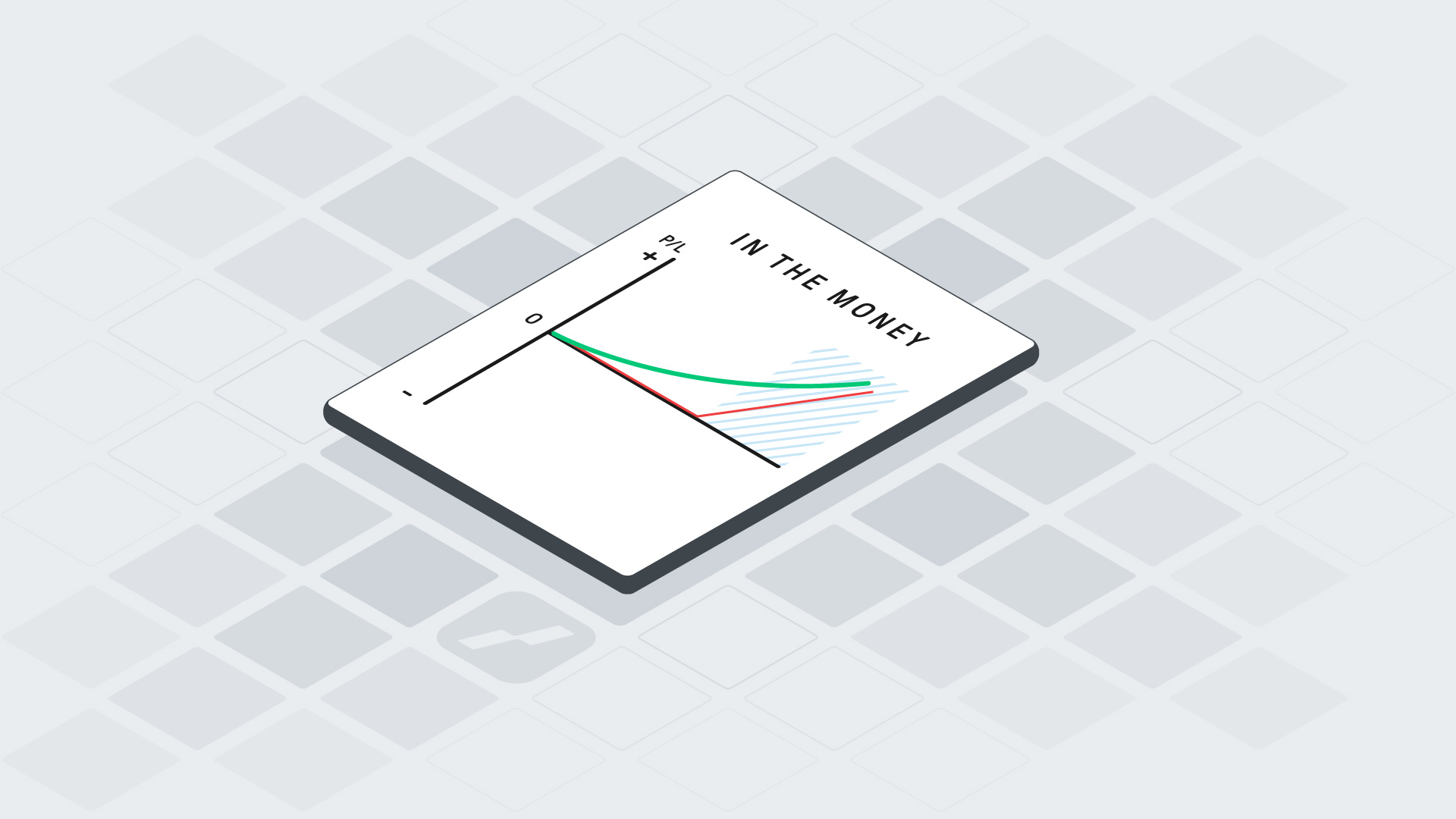

Uiteraard kan het zo zijn dat u de beweging verkeerd heeft ingeschat en dat uw geschreven put optie in-the-money dreigt te expireren. Heeft u de put opties geschreven om de aandelen aan te kopen? Dan is er geen probleem en bent u verplicht de aandelen tegen de vooraf vastgestelde uitoefenprijs aan te kopen.

Bent u niet van plan om de stukken te kopen? Dan is het raadzaam om uw geschreven put opties door te rollen naar de volgende expiratiemaand, aangezien u anders een long positie in het onderliggende aandeel verkrijgt.

Vaak kunt u de put optie doorrollen tegen een lagere uitoefenprijs, terwijl u dezelfde premie ontvangt als de huidige put optie die u heeft geschreven met een hogere uitoefenprijs. Dit komt opnieuw door de tijds- en verwachtingswaarde.

De huidige geschreven put optie die u terugkoopt bevat geen tijds- en verwachtingswaarde meer, omdat expiratie nabij is. De optie heeft nu intrinsieke waarde omdat de optie in-the-money is. Echter, omdat u deze optie terugkoopt en vervolgens weer een nieuwe putoptie schrijft met een looptijd van enkele weken, zit in deze nieuwe optie wel weer tijds- en verwachtingswaarde verwerkt. Om deze reden kunt u vaak de positie tegen dezelfde premie doorrollen, terwijl de nieuwe optie out-of-the-money is.

Ongedekt put opties schrijven voorbeeld

Aan de hand van twee gedachtegangen worden twee verschillende voorbeelden gegeven hoe u het ongedekt schrijven van put opties in de praktijk kunt brengen.

1: U wilt een bepaald aandeel kopen

De eerste gedachte is om aandelen te kopen tegen een lagere prijs dan de huidige marktprijs. Stel, u heeft een stabiel aandeel met een goed dividendrendement dat u graag tegen een aantrekkelijke prijs wilt aanschaffen. Wat doet u? We nemen het aandeel Coca-Cola als voorbeeld.

Coca-Cola noteert momenteel een stuk hoger dan twee jaar geleden. Sinds het begin van 2022 bevindt het aandeel zich echter in een neerwaartse beweging. U wilt graag 500 aandelen van Coca-Cola kopen, maar liever niet tegen de huidige marktprijs. In dat geval kan het schrijven van put opties een goede oplossing zijn.

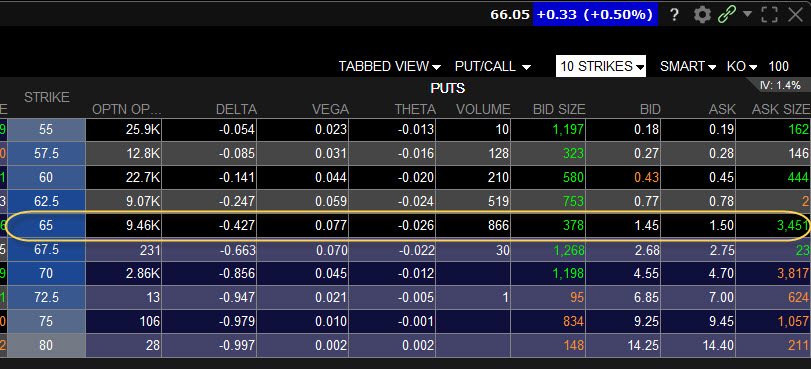

In het onderstaande voorbeeld ziet u het aandeel Coca-Cola en de put optie met een uitoefenprijs van $65 en expiratie in juni 2022. De huidige koers van het aandeel Coca-Cola ligt rond de $66,00. De genoemde put optie heeft een waarde van $1,45.

Scenario:

U wilt graag de aandelen van Coca-Cola bezitten. U kunt de aandelen direct kopen, waarbij uw gemiddelde aankoopprijs $66 zal zijn, aangezien u 500 aandelen tegen deze prijs koopt.

Een andere mogelijkheid is het schrijven van 5 put opties met een uitoefenprijs van $65 die in juni 2022 expireren.

Kortom, als het aandeel Coca-Cola tijdens de expiratie onder de $65 noteert, bent u verplicht deze aandelen tegen een koers van $65 te kopen.

Mocht de koers van het aandeel Coca-Cola dalen naar $64, dan kan het frustrerend zijn om tegen een prijs van $65 te moeten kopen. Echter, in dit geval maakt u met de geschreven opties nog steeds winst vergeleken met het kopen van aandelen op een koers van $66. Hier is een vergelijking van beide aankoopprijzen:

- Koop aandelen: gemiddelde aankoopprijs = $66,00

- Schrijven put opties: gemiddelde aankoopprijs = $63,55

Deze lagere aankoopprijs van $63,55 berekent u door de verplichte aankoopprijs van $65 te verminderen met de ontvangen premie voor de optie van $1,45.

Zakt de koers van het aandeel de komende maanden naar $64,50, dan maakt u bij het kopen van aandelen een verlies van $64,50 – $66,00 = –$1,50 per aandeel, of –$750 voor 500 aandelen. Bij het schrijven van put opties maakt u daarentegen een winst van $64,50 – $63,55 = $0,95 per aandeel, of $475 voor 500 aandelen.

Dit voorbeeld laat zien dat het schrijven van put opties een lagere aankoopprijs kan opleveren in het geval van dalende koersen, wat veiliger kan zijn dan het direct kopen van aandelen. Het nadeel is dat u niet volledig kunt profiteren van een stijgende koers. In dit voorbeeld is de maximale winst de ontvangen optiepremie van $725 (5 opties x $1,45 x 100), terwijl uw winst bij het kopen van aandelen ongelimiteerd is.

2: U denkt dat een aandeel niet (veel) verder wegzakt

Een tweede gedachtegang bij het schrijven van put opties kan zijn dat u verwacht dat het betreffende aandeel niet veel verder in waarde daalt. U wilt de aandelen niet per se kopen, maar u wilt de optiepremie ontvangen en vervolgens geld verdienen door het verlies van tijds- en verwachtingswaarde (theta). Deze gedachtegang is meer speculatief van aard.

Optiehandelaren gebruiken deze methode vaak bij aandelen die in korte tijd hard zijn gedaald en waarvan zij verwachten dat deze daling overdreven is. De volatiliteit (vega) is op dat moment hoog, waardoor de put opties duurder zijn. Dit speelt de schrijver van put opties in de kaart, omdat hij zo veel mogelijk premie ontvangt voor de geschreven put optie.

Voorbeeld:

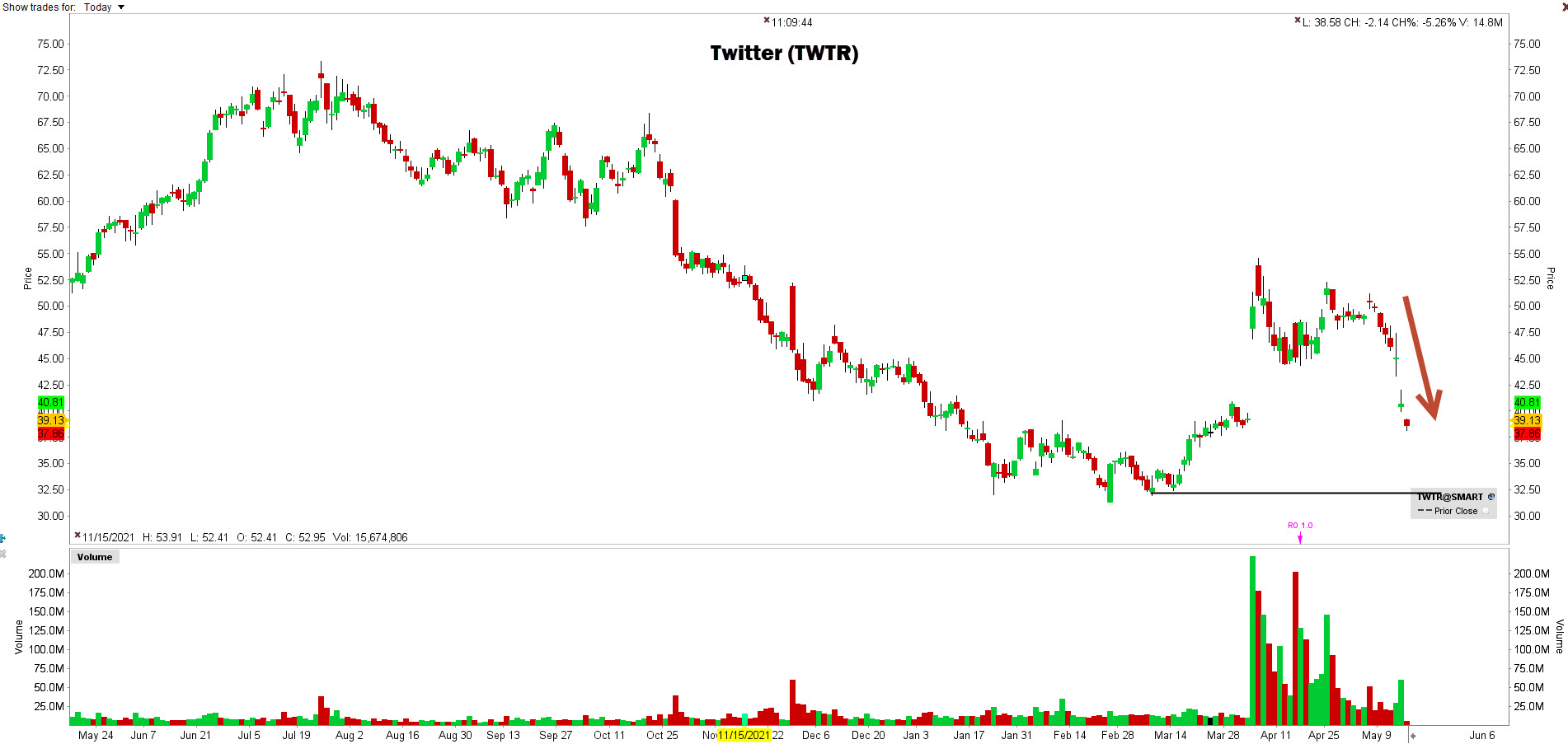

Het aandeel Twitter is een praktijkvoorbeeld waarbij deze strategie goed toegepast kan worden. Eerst steeg het aandeel flink na een overnamebod van Elon Musk. Hierna kwamen echter verontrustende berichten omtrent de overname, waardoor het aandeel een duikeling maakte van ruim 20%.

Stel dat het aandeel nog iets verder daalt en nagenoeg terugkeert naar de koers van voor het overnamebod van Elon Musk. Dit kan een ideaal moment zijn om te profiteren van het schrijven van put opties. De volatiliteit is hoog en de koers is flink gedaald.

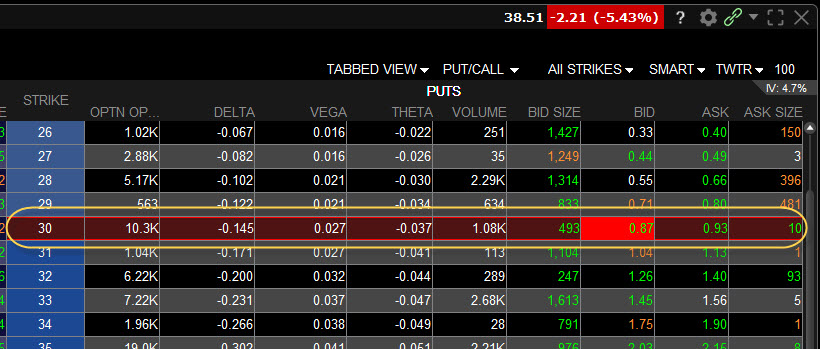

In dit geval gaan we ervan uit dat de koers niet verder onder het niveau van voor de overnamegeruchten daalt. Om optimaal te profiteren van het verlies aan tijds- en verwachtingswaarde, kiezen we een relatief kortlopende optie. De Twitter put optie met een uitoefenprijs van $30 en expiratie in juni 2022.

Het recente dieptepunt in de aandelenkoers van Twitter ligt op $31. Omdat we willen dat de geschreven put optie waardeloos afloopt, kiezen we een uitoefenprijs die net onder dit steunniveau ligt.

Voor deze put optie willen we $0,90 ontvangen. Het break-even punt ligt dus op een koers van $29,10. Boven deze koers is de positie winstgevend. Als het aandeel Twitter tijdens de expiratie lager noteert, dan is de strategie verlieslatend. Voordat het break-even punt bereikt wordt, moet het aandeel nog ruim 20% in waarde dalen.

Als we 10 put opties schrijven, is de maximale winst $900 wanneer de koers tijdens expiratie boven $30 ligt. Het potentiële maximale verlies is echter veel groter. Theoretisch gezien is het maximale verlies $30.000 als het aandeel Twitter op $0 noteert.

Dit voorbeeld illustreert waarom deze strategie risicovol is. Voor een potentiële winst van $900, loopt u theoretisch een risico van $30.000. Hoewel de kans dat Twitter binnen twee weken failliet gaat verwaarloosbaar klein is, blijft het maximale verlies vele malen groter dan de mogelijke winst.

We raden beleggers dan ook aan om altijd bewust te zijn van de risico’s die u loopt. Staar u niet blind op de maximale winst die te behalen valt. Om succesvol te zijn op de beurs is het belangrijker om uw risico’s binnen de perken te houden. Te grote posities aangaan waar u ’s nachts wakker van ligt, zijn gevaarlijk. De kans dat u deze posities op een rationele manier weet af te sluiten is klein.

Een put optie is een financieel product dat de koper van de optie het recht geeft om aandelen tegen een van tevoren vastgestelde prijs en datum te verkopen.

Beleggers kiezen voor put opties als zij verwachten dat een onderliggende waarde in prijs gaat dalen. Doordat de volatiliteit bij een daling toeneemt is de kans op een verhoogd rendement aanwezig. Een andere reden om een put optie te kopen is om een aandelenportefeuille te beschermen tegen een daling.

Er zijn twee soorten opties. De call-optie geeft de koper tet recht om aandelen tegen een van tevoren vastgestelde prijs te kopen. De put-optie geeft het recht geeft om aandelen tegen een van tevoren vastgestelde prijs te verkopen