Geschatte leestijd: 11 minutes

In beide gevallen staat een positie in de onderliggende aandelen centraal, waardoor de geschreven optiepositie (deels) gedekt is. Dit maakt deze strategieën voor veel beleggers overzichtelijker en minder risicovol dan ongedekte of zogenaamde “naked” opties.

In dit artikel nemen we u mee in de wereld van gedekt opties schrijven. Hierbij bespreken we hoe u gebruik kunt maken van zowel de covered call als de covered put. Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is gedekt opties schrijven?

Bij het schrijven van een gedekte calloptie bezit u de onderliggende aandelen. Bij het schrijven van een gedekte putoptie staat daarentegen een shortpositie in de aandelen tegenover. Het doel van deze strategieën kan zijn het genereren van extra premie-inkomsten, maar ook risicobeheer speelt een rol. Het is belangrijk dat beleggers zich bewust zijn van de risico’s en dat deze strategie past binnen hun eigen doelstellingen en risicoprofiel.

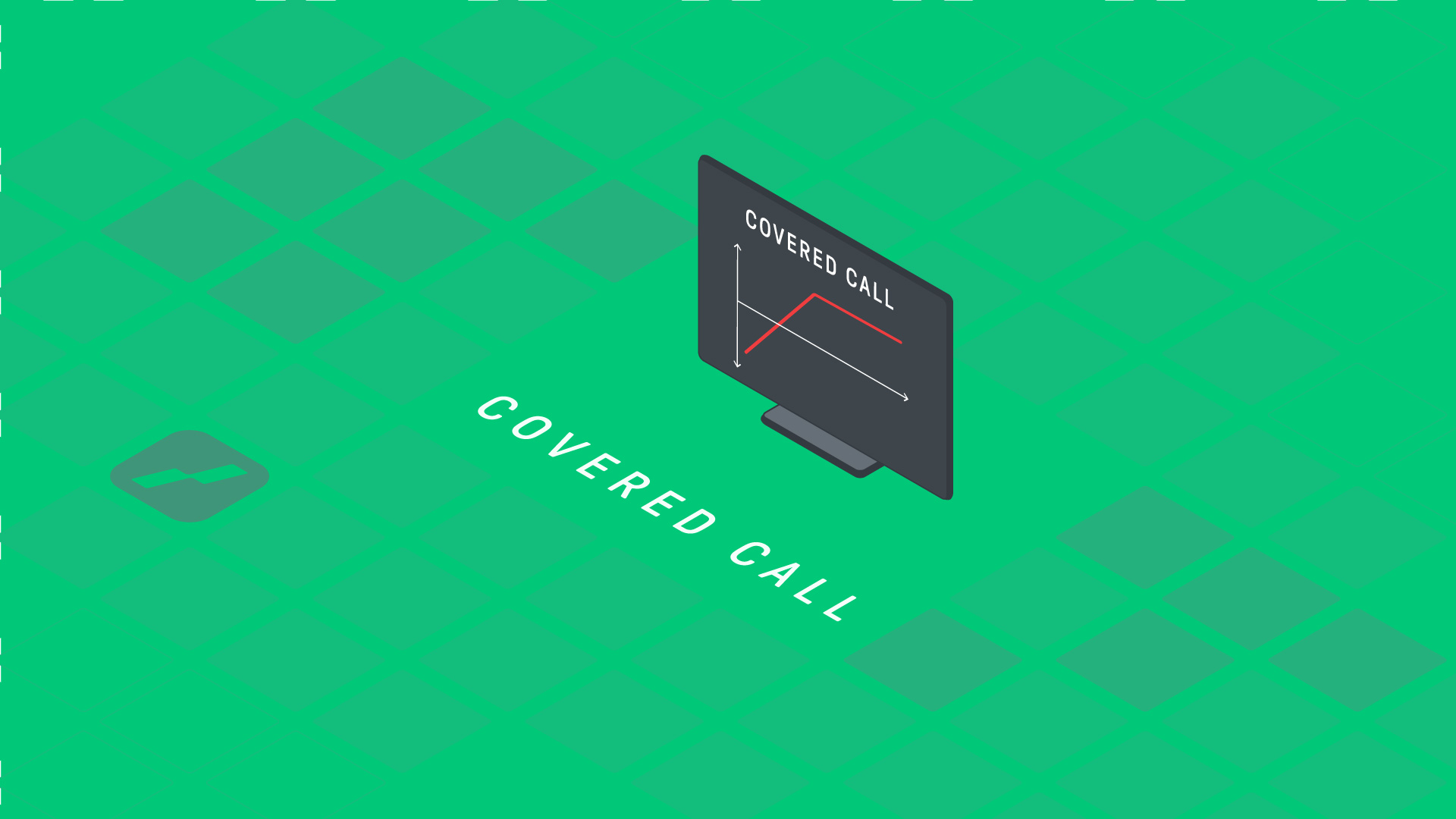

Covered Call

Een covered call ontstaat wanneer een belegger aandelen in bezit heeft en daarbovenop een calloptie schrijft. De aandelen fungeren hierbij als onderliggende dekking. De premie die ontvangen wordt, vormt een directe opbrengst en kan het rendement op de aandelenpositie verhogen. Tegelijkertijd beperkt deze strategie het opwaarts potentieel, omdat de aandelen bij expiratie moeten worden geleverd wanneer de koers boven de uitoefenprijs noteert. Met deze strategie

probeert u eigenlijk te profiteren van een beperkte stijging van het aandeel.

Met deze constructie ontvangt u direct premie en profiteert u van een positieve theta: het verstrijken van de tijd werkt in uw voordeel. U loopt geen extra risico op de geschreven calloptie, want uw aandelen dekken de positie. De maximale

potentiële winst bestaat uit de uitoefenprijs van het aandeel plus de ontvangen premie

Voordelen covered call

- Geen extra risico

- Extra rendement op maandbasis

Nadelen covered call

- Gemaximaliseerde winst

Voorbeeld covered call

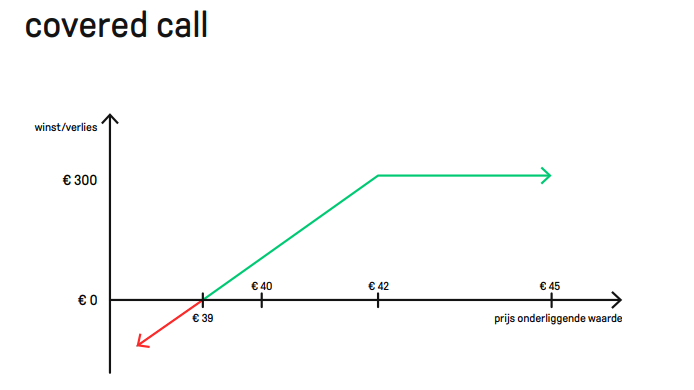

In dit voorbeeld koopt u 100 aandelen voor €40 en schrijft u een calloptie met uitoefenprijs €42. Hiervoor ontvangt u €1 premie per aandeel (€100 in totaal). Uw break-even ligt op €39. Zakt de koers daaronder, dan maakt u verlies. Blijft de koers

tussen €39 en €42, dan behaalt u winst door de premie en eventuele koersstijging. Stijgt de koers boven €42, dan worden uw aandelen verkocht voor €42 en is uw maximale winst €300 (premie + €2 koerswinst per aandeel).

Kortom: met de geschreven call lever je je winstpotentieel boven €42 in, maar ontvang je premie die je verlies deels opvangt. Dit is de essentie van een covered call.

Als de calloptie op expiratie in-the-money ligt, heeft u drie mogelijkheden:

- U rolt de geschreven calloptie door naar een volgende expiratiemaand;

- U koopt de geschreven calloptie terug en accepteert het verlies;

- U levert de aandelen door assignment van de calloptie.

De uiteindelijke keuze hangt af van de marktomstandigheden en uw verwachtingen. Is de koers bijvoorbeeld sterk gestegen en verwacht u een correctie, dan kunt u besluiten om de aandelen te leveren. Verwacht u daarentegen een verdere stijging, dan kan het terugkopen van de calloptie juist passend kan zijn.

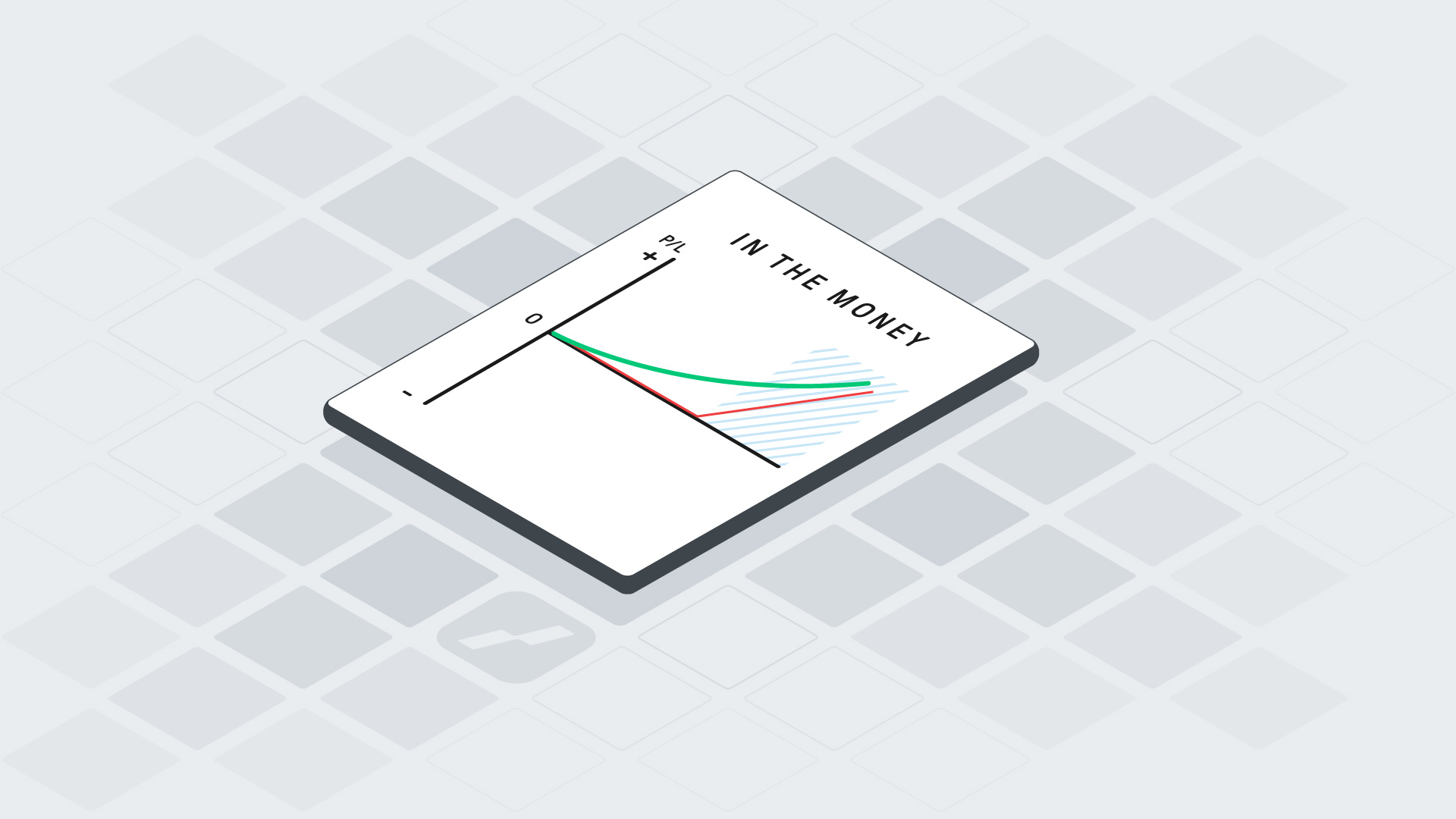

Optiekeuze

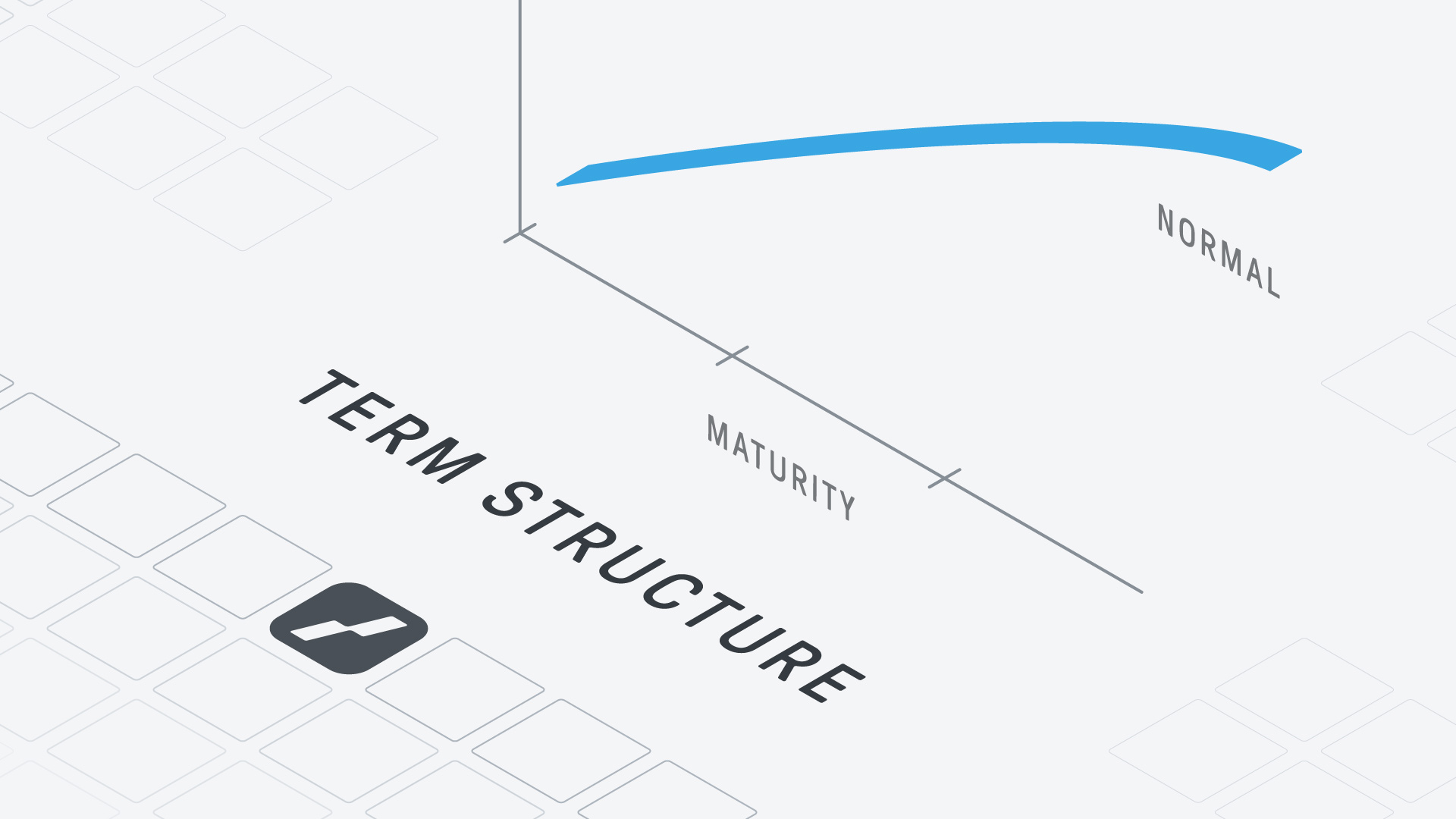

Twee factoren bepalen de hoogte van de premie die u ontvangt bij het schrijven van een gedekte calloptie. Ten eerste beïnvloedt het verschil tussen de uitoefenprijs van de optie en de actuele koers van het aandeel de optiepremie. Hoe verder de calloptie out-of-the-money ligt, hoe lager de premie uitvalt. Ten tweede speelt de looptijd van de optie een belangrijke rol. Bij een gelijke uitoefenprijs levert een optie met een resterende looptijd van één maand aanzienlijk minder premie op dan een optie met een looptijd van drie maanden.

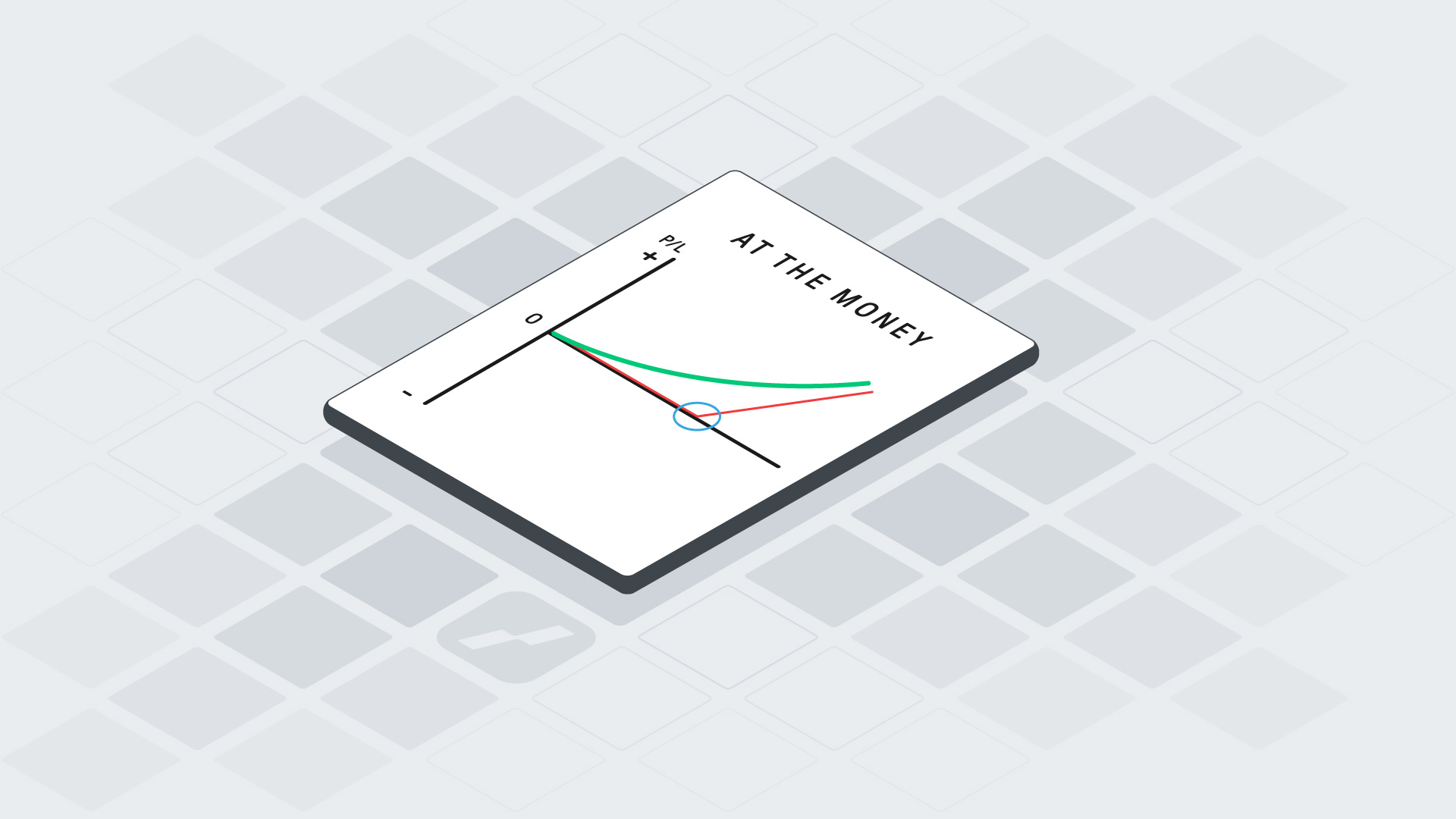

Bij het kiezen van een geschikte calloptie draait het om het vinden van de juiste balans tussen looptijd en uitoefenprijs. U kunt zich bijvoorbeeld afvragen of het verstandig is om een at-the-money optie te schrijven wanneer de resterende

looptijd beperkt blijft. Stijgt het aandeel licht, dan leidt dit op expiratie tot assignment, waarna u de onderliggende waarde moet leveren. Ligt de calloptie juist te ver out-of-the-money, dan blijft de premie beperkt en wegen de opbrengsten

mogelijk niet op tegen de transactiekosten.

Ook de looptijd, oftewel de theta, speelt een cruciale rol. Een optie met een looptijd van zes maanden kent een veel lagere theta dan een optie met een looptijd van één maand.

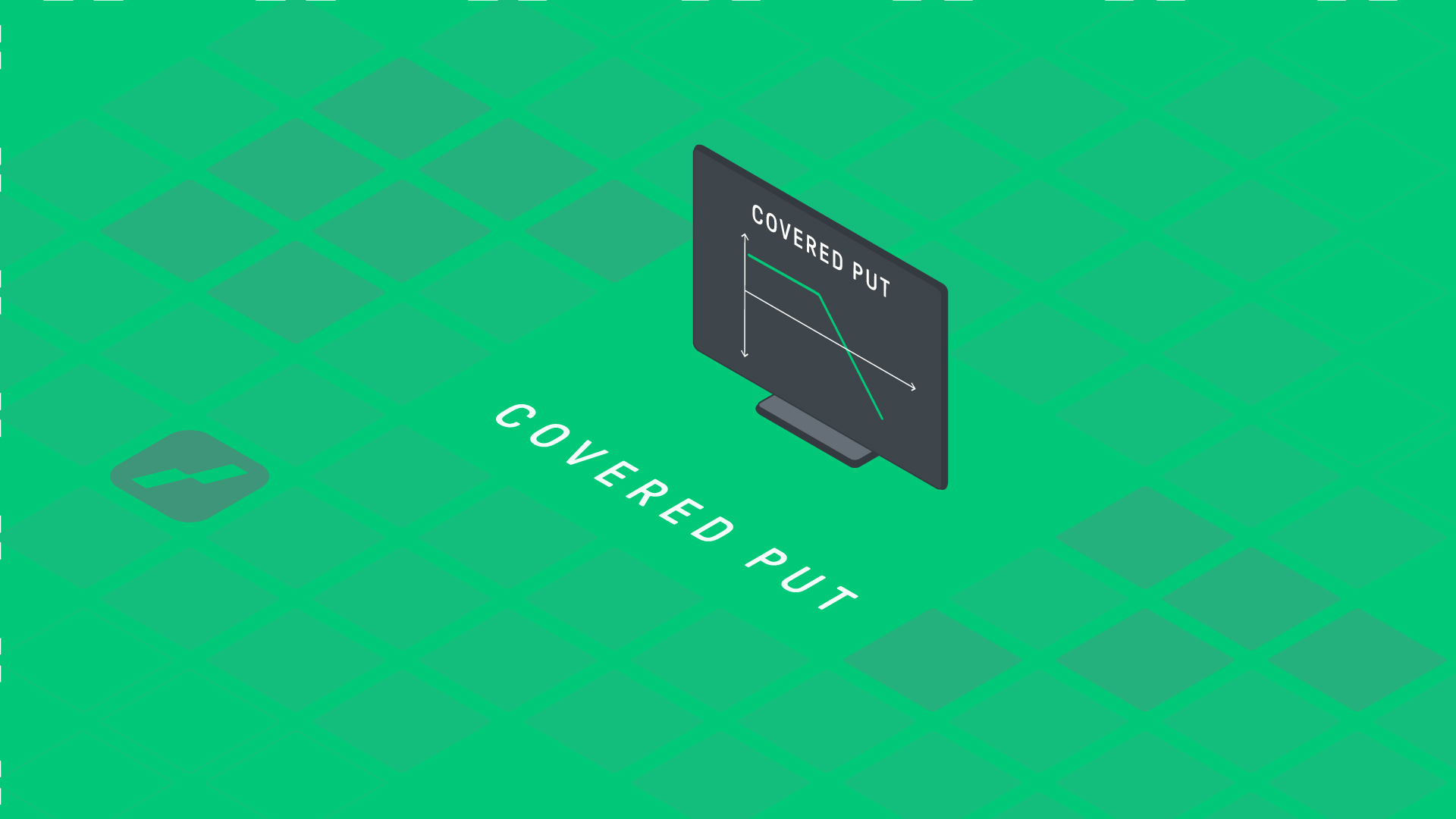

Covered Put

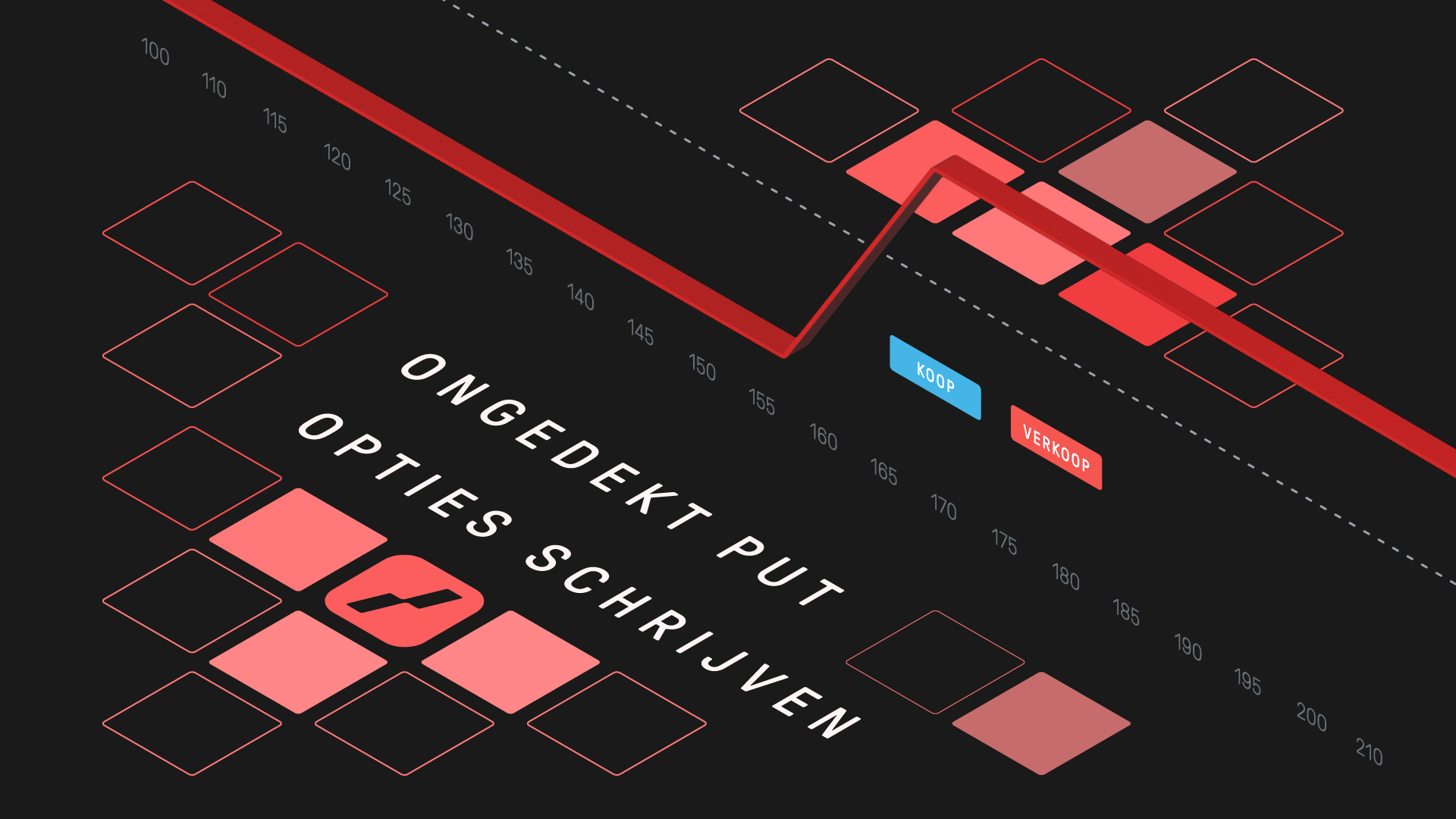

Een covered put combineert een shortpositie in het aandeel met het schrijven van een putoptie op hetzelfde aandeel en met dezelfde contractgrootte. De ontvangen premie biedt een extra buffer, terwijl de shortpositie profiteert van een daling. Onder de uitoefenprijs wordt een eventuele assignment van de geschreven put gebruikt om (een deel van) de shortpositie te sluiten. De tijd werkt in uw voordeel, de theta is positief (u ontvangt premie).

Voordelen covered put

- U ontvangt direct premie-inkomsten.

- Onder de uitoefenprijs wordt de shortpositie bij assignment (deels) afgedekt.

- Profiteert van daling en zijwaartse markt.

Nadelen covered put

- Onbeperkt opwaarts risico door de shortpositie in het aandeel.

- Onder de uitoefenprijs is de winst gemaximaliseerd: extra daling levert geen extra winst op doordat de put wordt toegewezen.

- Negatieve vega/gamma: ongunstig bij plots stijgende volatiliteit of snelle beweging.

Voorbeeld covered put

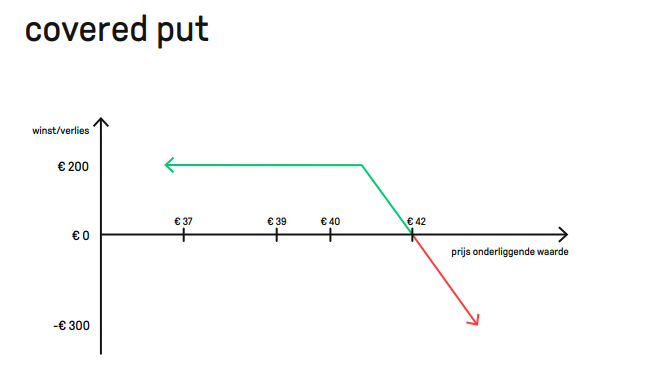

Stel dat een belegger 100 aandelen short verkoopt tegen een koers van €40,00 en daarnaast een putoptie met uitoefenprijs €38,00 schrijft waarvoor €2,00 premie wordt ontvangen. Daarmee ontvangt de belegger in totaal €200 aan premie-inkomsten.

De break-even van deze positie ligt bij €42,00. Dit komt doordat de shortpositie verlies begint te maken zodra de koers boven €40 stijgt, maar de ontvangen premie van €2,00 een buffer geeft. Boven €42,00 ontstaat per saldo verlies.

De maximale winst wordt behaald wanneer de koers op expiratie op of onder €38,00 noteert. In dat geval wordt de put toegewezen en sluit de belegger de shortpositie tegen €38,00. Het resultaat bedraagt dan €40,00 minus €38,00 plus de ontvangen €2,00 premie, oftewel €4,00 winst per aandeel. Voor 100 aandelen betekent dit een winst van €400. Een verdere daling onder €38,00 levert geen extra winst op, omdat de shortpositie door de assignment wordt gesloten.

Het risico is onbeperkt bij een sterke stijging van de aandelenkoers. Indien de koers bijvoorbeeld naar €45,00 stijgt, maakt de belegger een verlies van €5,00 per aandeel op de shortpositie. Voor 100 aandelen komt dit neer op €500 verlies. Met de ontvangen premie van €200 resteert een verlies van €300. Indien de koers rond €41,00 eindigt, bedraagt het verlies op de shortpositie €100, dat wordt gecompenseerd door de €200 premie, zodat een winst van €100 overblijft.

Onder €38,00 wordt de shortpositie gesloten en bedraagt de winst €400. Bij een verdere daling naar bijvoorbeeld €35,00 blijft de winst eveneens €400, omdat deze is gemaximaliseerd.

Ervaren optiehandelaren kiezen doorgaans voor een licht out‑of‑the‑money put met korte looptijd (4–8 weken) om een gunstige verhouding tussen ontvangen premie (theta) en risico te behouden.

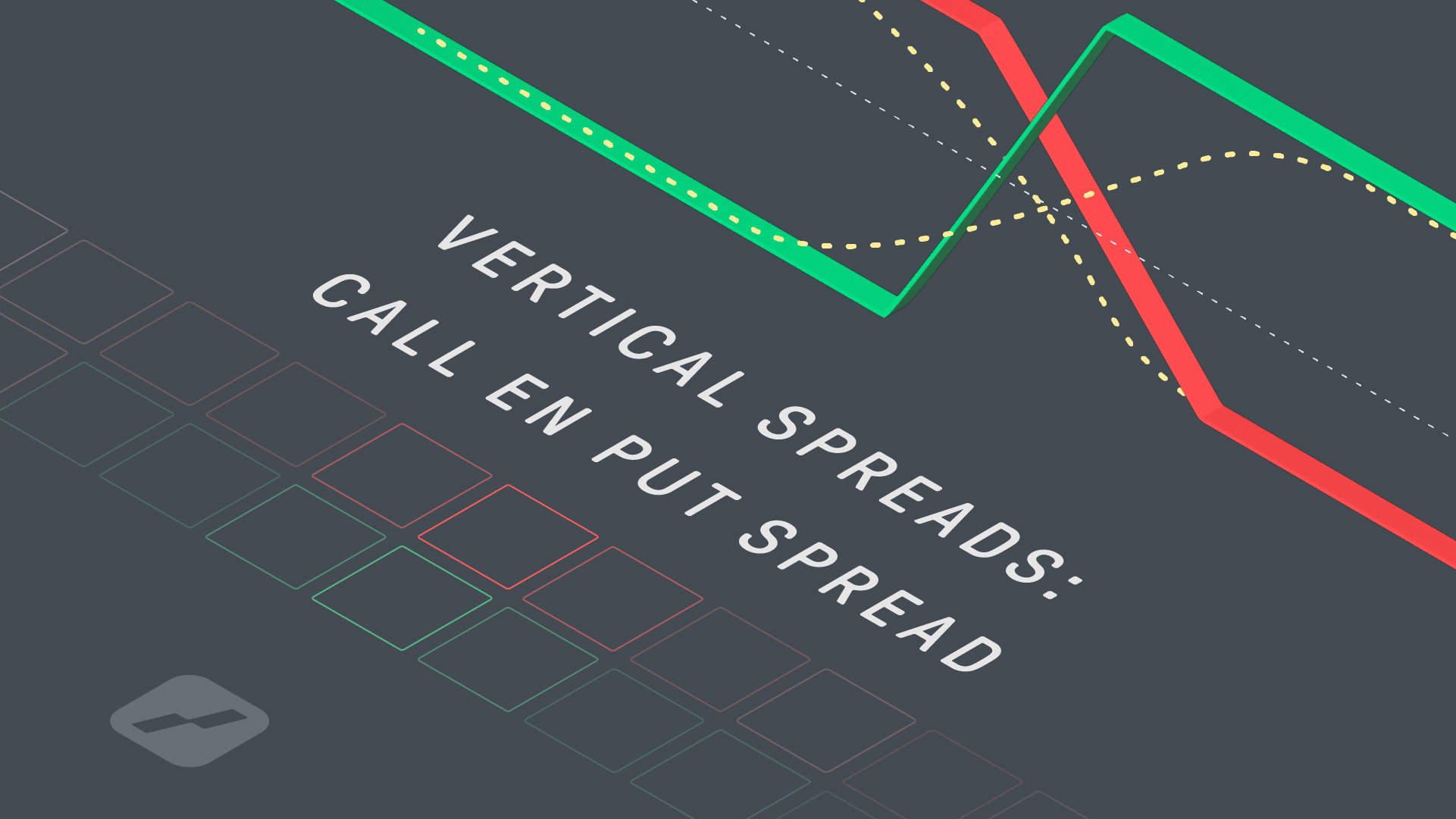

Poor man’s covered call (PMCC):

Een ‘Poor Man’s Covered Call’ (PMCC) is een optiestrategie die lijkt op een traditionele covered call, maar minder kapitaal vereist en daarmee toegankelijker is voor beleggers met beperkte middelen. In plaats van 100 aandelen van een onderliggende waarde te kopen, wordt bij een PMCC een diep in-the-money (ITM) lange termijn call-optie, ook wel LEAPS genoemd, gekocht. Deze LEAPS call-optie dient als vervanging voor het bezit van de aandelen. Vervolgens wordt er een kortlopende out-of-the-money (OTM) call-optie verkocht om premie-inkomsten te genereren.

Deze strategie biedt verschillende voordelen. Ten eerste is minder kapitaal nodig dan bij een traditionele gedekte call, omdat de kosten voor het kopen van een LEAPS-optie aanzienlijk lager zijn dan het kopen van 100 aandelen. Daarnaast biedt de PMCC een vorm van risicobeheer, als de aandelenkoers sterk daalt, is het maximale verlies beperkt tot de betaalde premie voor de LEAPS-optie, in plaats van de volledige waarde van de aandelen.

Maar er zijn ook risico’s verbonden aan de PMCC. Als de aandelenkoers snel stijgt, kan de short call worden uitgeoefend, waardoor de winst wordt beperkt tot de strike prijs van de verkochte call-optie. Bovendien vereist deze strategie zorgvuldige timing en beheer, aangezien de lange termijn call-optie een vervaldatum heeft en geen dividenduitkeringen ontvangt.

Door het gebruik van deze strategie kunnen beleggers profiteren van de potentiële stijging van aandelenkoersen en tegelijkertijd regelmatige premie-inkomsten genereren, zonder de noodzaak van grote kapitaalinvesteringen. Deze combinatie van voordelen maakt de Poor Man’s Covered Call een aantrekkelijke optie voor veel beleggers.