Geschatte leestijd: 5 minutes

Veel beleggers focussen op richting en volatiliteit. Maar de prijs van een optie wordt ook beïnvloed door rentetarieven en dividendverwachtingen. Wie dit begrijpt, ontdekt nieuwe arbitragemogelijkheden. De Jelly Roll-strategie is zo’n instrument, maar vereist diepgaande kennis van synthetische posities en optieprijzen.

In dit artikel leert u hoe de Jelly Roll werkt, hoe ze zich verhoudt tot de box spread en in welke context deze strategie waardevol kan zijn. We bespreken de opbouw, functie en toepassing van de Jelly Roll aan de hand van theoretische voorbeelden en vergelijken de strategie met verwante constructies zoals de box spread. Als u op zoek bent naar een broker om opties te verhandelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is een Jelly Roll?

De jelly roll is bedoeld om een neutrale positie te creëren, waarbij de impact van de Een Jelly Roll is een neutrale optiestrategie die inspeelt op rente- of dividendverschillen tussen optiecontracten met verschillende expiratiedatums. Ze bestaat uit vier poten:

- Long 1 calloptie op expiratie A

- Short 1 putoptie op expiratie A

- Short 1 calloptie op expiratie B

- Long 1 putoptie op expiratie B

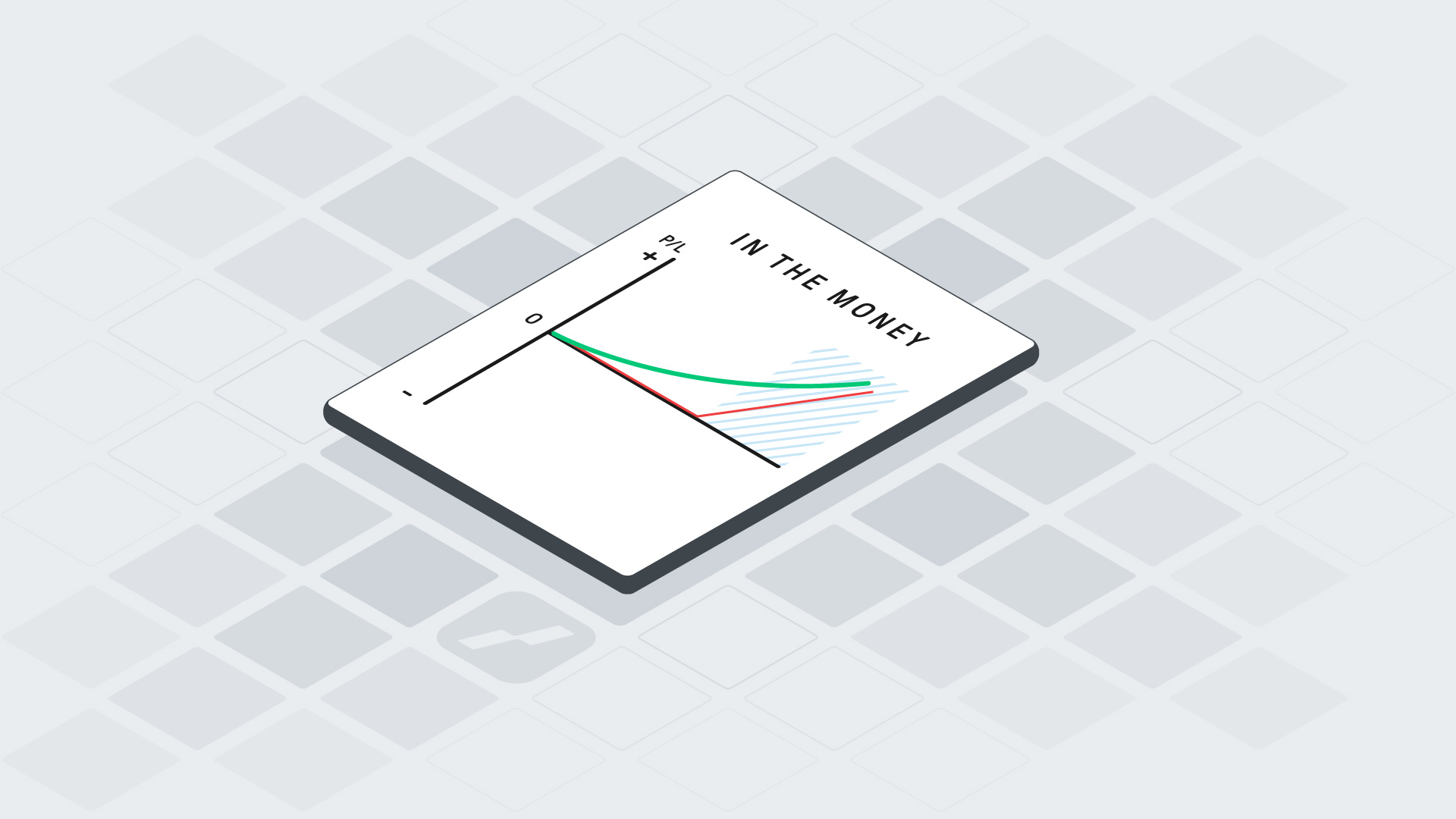

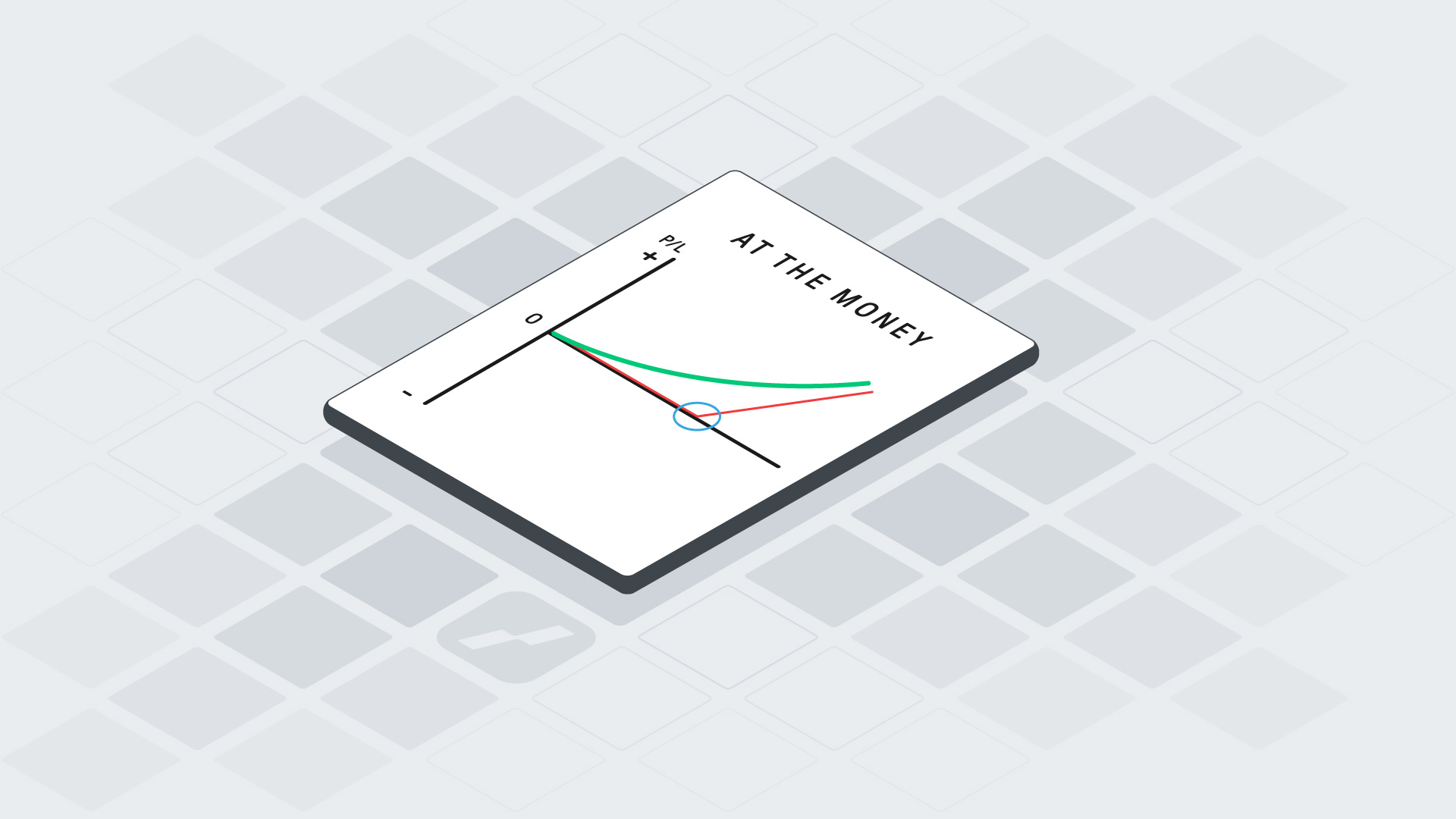

Alle opties hebben dezelfde uitoefenprijs, maar verschillende looptijden. De eerste twee opties vormen een synthetische longpositie (vergelijkbaar met het bezitten van het aandeel), terwijl de laatste twee een synthetische shortpositie vormen (vergelijkbaar met het verkopen van het aandeel). De Jelly Roll simuleert dus het ‘rollen’ van een synthetische positie van de ene naar de andere vervaldatum.

Hoe werkt het?

Een synthetische longpositie (long call + short put) heeft hetzelfde rendementsprofiel als het fysiek kopen van het aandeel. Een synthetische shortpositie (short call + long put) weerspiegelt het verkopen van een aandeel. Bij een Jelly Roll combineert u beide, maar met verschillende looptijden.

Deze structuur is marktneutraal: u heeft geen blootstelling aan koersrichting (delta) of kromming van koersveranderingen (gamma). De waarde van de positie wordt bepaald door:

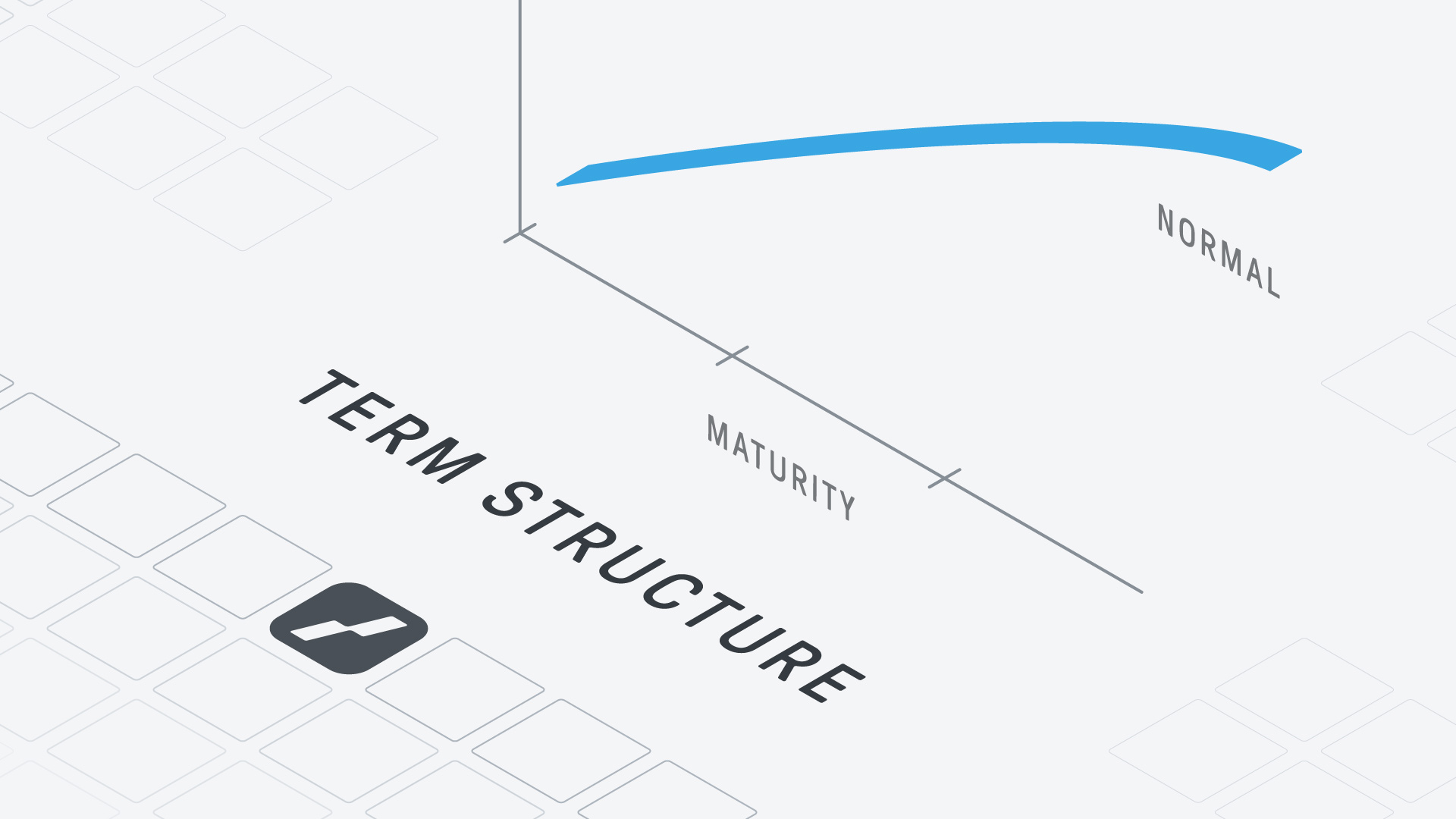

- Renteverschillen tussen de twee looptijden: de prijs van een optie wordt beïnvloed door de risicovrije rente, die de contante waarde van de uitoefenprijs bepaalt.

- Dividendverwachtingen in de tussenliggende periode: een dividenduitkering verlaagt de prijs van het aandeel, wat calls goedkoper en puts duurder maakt.

- Eventuele mispricings tussen synthetische en werkelijke posities in de markt.

De winst of het verlies hangt af van hoe deze factoren zich ontwikkelen tussen de twee expiratiedatums.

Verschil met de box spread

Een box spread combineert een synthetische long- en shortpositie, maar met verschillende uitoefenprijzen binnen dezelfde looptijd. Bijvoorbeeld:

- Synthetische long op strike €90

- Synthetische short op strike €100

De waarde van een box spread is het verschil tussen de uitoefenprijzen (€10), gedisconteerd naar vandaag op basis van de risicovrije rente. Een box spread is in theorie risicovrij en wordt vaak gebruikt als rente-instrument of kasbeheeroplossing door professionele partijen.

De Jelly Roll daarentegen combineert synthetische posities met dezelfde uitoefenprijs, maar met verschillende looptijden. Ze wordt gebruikt om in te spelen op relatieve prijsinefficiënties door veranderingen in rente- of dividendverwachtingen, en is minder risicovrij dan een box spread.

Voorbeeld van een Jelly Roll

Stel, een aandeel noteert op €335. U voert de volgende transacties uit:

- Long 1 call juli €335 (€10 premie)

- Short 1 put juli €335 (€9 premie)

- Short 1 call september €335 (€11 premie)

- Long 1 put september €335 (€10 premie)

Deze vier opties vormen een Jelly Roll met looptijden in juli en september. De positie is delta-neutraal en heeft minimale blootstelling aan gamma of vega (gevoeligheid voor volatiliteit). De waarde wordt vooral beïnvloed door rho, de optiegriek die de impact van renteveranderingen meet.

Scenario: Als het renteverschil tussen juli en september verandert (bijv. door een stijging van de korte-termijnrente), kan de synthetische longpositie (juli) in waarde stijgen ten opzichte van de synthetische shortpositie (september). Een dividendverhoging in de tussenliggende periode kan echter de balans verstoren, omdat dit de september-put duurder maakt.

Winstberekening (vereenvoudigd): Stel dat het renteverschil een winst van €0,50 per positie oplevert na transactiekosten. Met 100 aandelen per optiecontract is de totale winst €50.

Wanneer wordt de Jelly Roll gebruikt?

De Jelly Roll wordt vooral toegepast door:

- Market makers die risico willen neutraliseren tussen verschillende expiratiedatums.

- Professionele handelaren die inspelen op tijdelijke prijsinefficiënties of verwachte veranderingen in rente of dividend.

- Optiespecialisten die strategieën zoeken met minimale griekrisico’s (delta, gamma, vega ≈ 0).

Voordelen Jelly Roll

- Marktneutraal: geen richting nodig, minimale blootstelling aan delta/gamma.

- Inspelen op rente/dividend: benut factoren die vaak onderbelicht blijven.

- Signaleert mispricing: nuttig voor prijsanalyse of arbitrage.

Nadelen Jelly Roll

- Complex en technisch: vereist geavanceerd begrip van optiestructuren.

- Beperkte toepasbaarheid voor particulieren: kleine prijsverschillen worden vaak weggearbitreerd door professionals.

- Dividendrisico: onverwachte dividendwijzigingen kunnen de positie beïnvloeden.

- Transactiekosten en liquiditeit: brede bid-ask spreads of hoge commissies kunnen de winst tenietdoen, vooral in illiquide markten.

Conclusie

De Jelly Roll is een technisch geavanceerde strategie die inspeelt op rente- en dividendverschillen in de optiemarkt, eerder dan op koersbeweging. Ze vormt een nuttig instrument binnen een professioneel handelsarsenaal, met een beperkt risicoprofiel wat betreft delta en gamma, maar vereist grote nauwkeurigheid in uitvoering en interpretatie.

Wat is de Jelly Roll-optiestrategie?

De Jelly Roll-optiestrategie is een complexe handelsstrategie waarbij twee kalenderspreads worden gecombineerd, waarbij de focus ligt op de contractmaand in plaats van de uitoefenprijs. Het omvat het creëren van synthetische aandelenposities om te profiteren van specifieke marktomstandigheden, zoals veranderingen in rentetarieven.

Wie kan profiteren van het gebruik van de Jelly Roll-strategie?

De Jelly Roll-strategie wordt voornamelijk gebruikt door professionele beleggers en marktmakers die een diepgaand begrip hebben van de optiemarkt en de bijbehorende complexiteiten. Het biedt een instrument voor handelaren met een neutrale marktvisie om te profiteren van kleine prijsverschillen en mogelijke prijsinefficiënties.

Hoe maakt de Jelly Roll-strategie gebruik van rentetarieven?

De Jelly Roll-strategie kan worden gemotiveerd door rentetarieven. Door posities te construeren met optiecontracten met verschillende vervaldatums, kunnen handelaren hun posities optimaliseren op basis van hun verwachtingen ten aanzien van rentetarieven en mogelijk de algehele winstgevendheid vergroten door gebruik te maken van renteverschillen.