Geschatte leestijd: 11 minutes

Zoals u wellicht weet zijn de mogelijkheden met opties eindeloos. Met de broken wing butterfly kunt u een butterfly combinatie opzetten met een kleinere inleg. Door de toevoeging van de short call spread (credit spread) is er echter meer risico dan bij een traditionele butterfly.

Interessant aan deze strategie is het gegeven dat deze zelfs geld kan opleveren als de voorspelde richting verkeerd is. In dit artikel gaan we uitgebreid in op deze optiecombinatie en behandelen we een concreet praktijkvoorbeeld.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Inhoud

Broken wing butterfly

Een broken wing butterfly is een optiecombinatie die bestaat uit een long butterfly en een credit spread. Deze optiestrategie zorgt ervoor dat de strike prijs van één van de gekochte buitenste benen van de butterfly verder verwijderd ligt van de verkochte strike prijs, dan het tegenovergestelde buitenste been. In tegenstelling tot de normale butterfly komt één poot hierdoor lager te liggen.

De bovenstaande definitie kan wat complex klinken. Daarom vindt u hieronder een overzichtelijke voorstelling van een call broken wing butterfly.

| Butterfly (long) | Credit spread (short) | Broken wing butterfly (long) |

| Koop: 1 call strike 200 | – | Koop: 1 call strike 200 |

| Verkoop: 2 calls strike 205 | – | Verkoop: 2 calls strike 205 |

| Koop: 1 call strike 210 | Verkoop: 1 call strike 210 | – |

| – | Koop: 1 call strike 215 | Koop: 1 call strike 215 |

Samenstelling broken wing butterfly

Zoals u kan zien in bovenstaand voorbeeld, zorgt de short credit spread ervoor dat er 1 (of meerdere) strike(s) wordt overgeslagen. In het voorbeeld gaat het om de optie met strike 210. Een broken wing butterfly wordt ook wel eens een skip strike butterfly genoemd en kan gevormd worden met zowel call als put opties.

Bij een gewone butterfly staan de gekochte buitenste legs even ver van de middelste (verkochte) legs. De wijdte tussen de verkochte en gekochte opties, wordt de ‘wings’ genoemd. De wings bij een broken wing butterfly zijn met andere woorden niet gelijk, terwijl dit bij een standaard butterfly wel het geval is.

In de praktijk wordt natuurlijk nooit eerst een butterfly gekocht om dan via een short credit spread bij een broken wing butterfly te komen. Dit zou namelijk meer commissiekost met zich meebrengen. Er wordt eenvoudig weg een positie in een optiecombinatie geopend met drie verschillende legs. Bij LYNX kan dat bijvoorbeeld via de ‘Option Chain’ of via de ‘Option Trader’.

Voor- en nadelen broken wing butterfly

Voordelen

- De risk/reward is voordelig in vergelijking met andere optiestrategieën. Voornamelijk wanneer we een netto premie ontvangen.

- Het kan effectief gebruikt worden in periodes van lage alsook hoge volatiliteit. Idealiter wel te gebruiken in periode van hoge implied volatility.

- Positieve theta, waardoor time decay (tijdswaarde) in het voordeel speelt.

- Voorspelbaar maandelijks inkomen.

- Risico staat op voorhand vast.

Nadelen

- Hogere margin dan een gewone butterfly.

- Meer risico dan een gewone butterfly.

- Winst is gelimiteerd.

Butterfly versus broken wing butterfly

Het nadeel van een gewone butterfly is de kostprijs. Het kan een dure aangelegenheid zijn wanneer u een long butterfly koopt. De vraag die we ons dan stellen is; op welke manier kunnen we het goedkoper maken? Bij een broken wing butterfly wordt een credit spread verkocht om de kostprijs van een gewone butterfly te drukken.

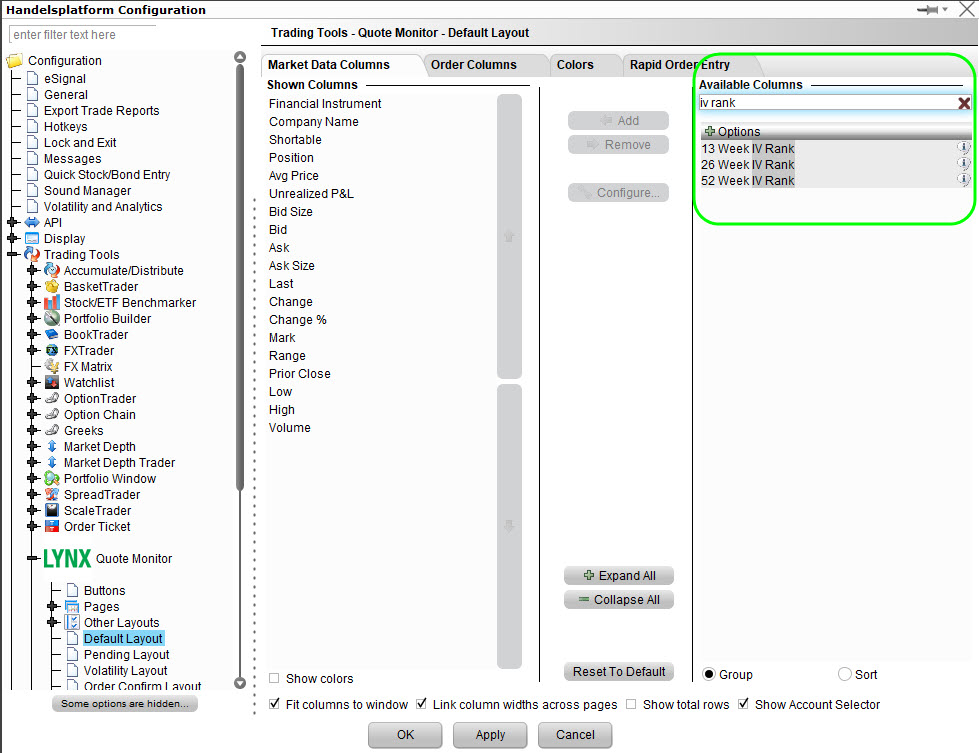

Een hoge implied volatility (IV) die vervolgens zakt, zal dus in het voordeel werken, wanneer we opteren voor een broken wing butterfly. In het TWS Handelsplatform is het dus aan te raden om de IV Rank zichtbaar te maken voor zowel 13, 26 als 52 weken. De IV rank zal gaan kijken wat de huidige implied volatility is ten opzichte van de door u geselecteerde periode (13, 26 of 52).

Voor de long call butterfly gaan we een credit spread innemen boven de body. Deze strategie gebruiken we wanneer we neutraal tot licht bullish zijn. Voor de long put butterfly gaan we een credit spread nemen onder de body. Deze strategie gebruiken we wanneer we neutraal tot licht bearish zijn.

Optiegrieken bij de broken wing butterfly

Theta: het weggaan van de tijdswaarde in de optiecombinatie speelt in het voordeel van een broken wing butterfly. In het ideale scenario sluit op de expiratiedag de onderliggende waarde op de strike prijs van de verkochte opties. De theta is voor deze optiecombinatie positief.

Delta: afhankelijk van de zijde waar de strike werd overgeslagen, zal de delta negatief of positief zijn.

Vega: aangezien een broken wing butterfly profiteert van een hoge implied volatility, is de vega negatief.

Gamma: deze optiegriek is voor de broken wing butterfly doorgaans negatief.

Broken wing butterfly: praktijkvoorbeelden

Hieronder bekijken we hoe het stappenplan er zou kunnen uitzien. Uiteraard is dit stappenplan niet limitatief en kunt u uw eigen twist geven aan de onderstaande uiteenzetting.

Stap 1: kies het onderliggend product

Zoals bij elke optiestrategie is het belangrijk dat u een instrument (onderliggende waarde) kiest. Stel dat u kiest voor een aandeel. Probeer dan rekening te houden met een eventuele sectortrend. Wanneer u bijvoorbeeld een olieaandeel als onderliggende waarde wil nemen, dan is een dalende trend in de olieprijs iets om mee rekening te houden.

Bekijk zeker ook winsten of dividenden indien u kiest voor een aandeel als onderliggend product. Wanneer u zich geen zorgen wil maken over earnings of gaps, dan kunt u kiezen om een index als onderliggend product te nemen. Doorgaans doen er zich geen al te significante gaps voor bij indices. Opties op ETF’s kunnen ook een alternatief zijn, aangezien in deze producten veel minder gaps voorkomen, dan bij individuele aandelen.

Stap 2: kies de expiraties

Het kiezen van expiraties hangt af van hoe frequent u wenst te handelen. Gemiddeld genomen wordt voor het openen van een broken wing butterfly 30 dagen tot expiratie genomen (maandopties). Expiraties verder in de tijd, zorgen ervoor dat het onderliggend product meer de tijd heeft om te bewegen buiten de gekochte benen van de butterfly.

Stap 3: kies de strikes

Om de strikes te bepalen kunnen we ons eerst afvragen wat de verwachte prijsbeweging is voor een specifieke periode. Concreet komt het erop neer dat u de verwachte prijsbeweging van een aandeel gaat berekenen a.d.h.v. de optieprijzen en/of implied volatility.

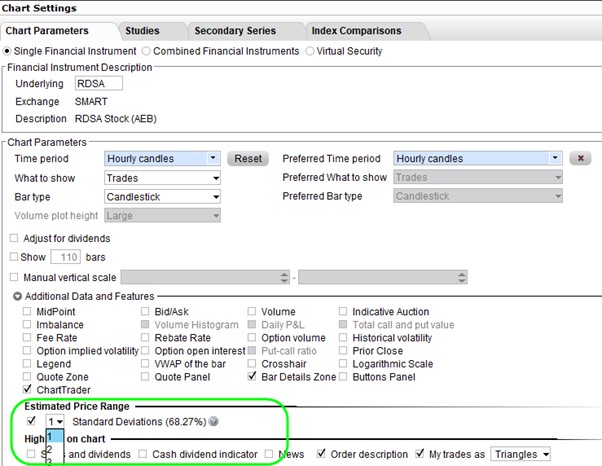

Om ons het leven makkelijk te maken, kijken we naar de verwachte prijsbeweging op onze grafiek. Via de grafiekinstellingen, kunnen we drie verschillende soorten standaarddeviaties plotten.

- 1 standaarddeviatie = 68,27%

- 2 standaarddeviatie = 95,45%

- 3 standaarddeviatie = 99,73%

In onderstaand voorbeeld kunnen we met 68% zekerheid stellen dat de prijs van Royal Dutch Shell op 18 december zich in de gele zone zal bevinden. Volgens de geplotte standaarddeviatie komt dit overeen met € 13,75 als ondergrens en € 16,5 als bovengrens.

Zoals eerder werd vermeld in het artikel, verkoopt u een call– of put spread om de butterfly (deels) te bekostigen. Voor het vormen van een broken wing butterfly kunt u beargumenteren dat het voordeliger is om de butterfly te bekostigen via de call spread. Call spreads zijn namelijk duurder dan put spreads.

Tip: wanneer u deze strategie toepast, probeer dan altijd een credit te kopen voor de broken wing butterfly. Dit zorgt voor een uitstekende risk/reward.

Voorbeeld broken wing butterfly

Als voorbeeld nemen we het aandeel AMD. Tijdens het schrijven van dit artikel staat de koers van AMD op $ 87,21 en bedraagt de implied volatility 44%. Hierboven hebben we de formule beschreven om de verwachte koersbeweging van het aandeel te berekenen tot de vervaldag. Hieronder vindt u de uitkomst. De verwachte koersbeweging is $ 9,2. Dit geeft ons een prijsrange van $ 78,01 en $ 96,41. Aangezien onze bias een stijgende koers van AMD is, verwachten we dat de prijs $ 96 zal zijn.

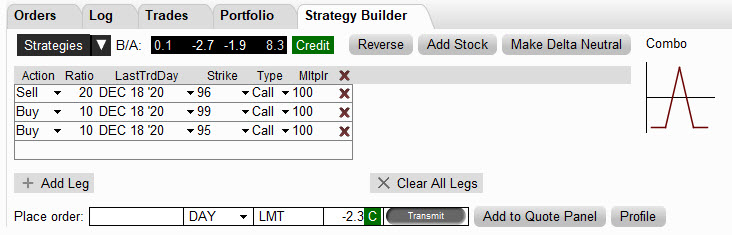

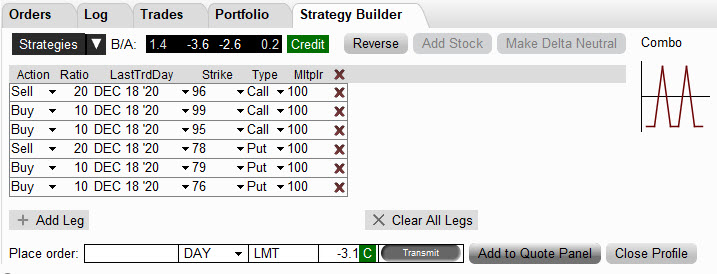

Nu we de verwachte koersbeweging kennen, weten we rond welk niveau we de call opties gaan schrijven, namelijk strike prijs 96. Hieronder vindt u de opzet van onze call broken wing butterfly. Voor het kopen van deze optiecombinatie krijgen we $ 230. Merk op dat hier rekening werd gehouden met de tip die we hierboven hebben gegeven. We krijgen een credit om de broken wing butterfly te kopen.

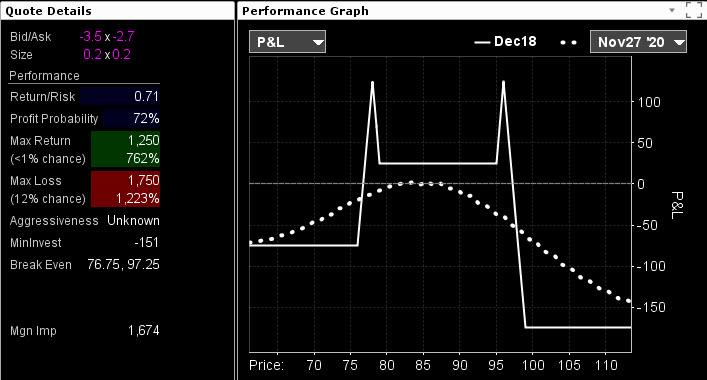

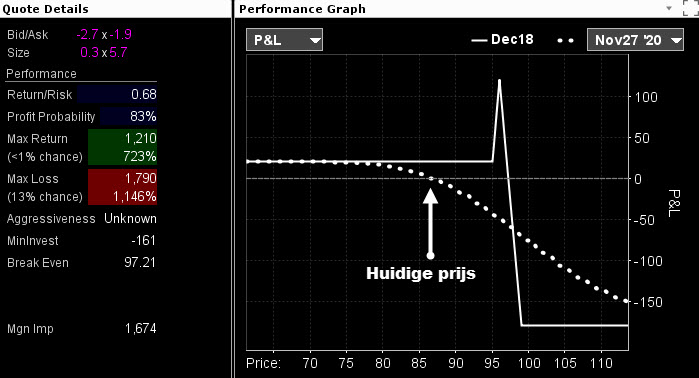

Hieronder vindt u de performance graph van onze broken wing butterfly. De huidige prijs van het aandeel is $ 87,21. Indien de koers nu crasht, zijn we ingedekt en kunnen we sowieso onze $ 230 houden.

De maximale winst wordt bereikt wanneer AMD op de expiratiedatum (over 21 dagen) stijgt naar de strike prijs van onze verkochte opties, zijnde 96. Procentueel ligt deze strikeprijs meer dan 10% boven de huidige koers. Mocht de koers in de 21 dagen stijgen boven de $ 97,21, dan starten we met verlies maken.

In het bovenstaande scenario hebben we een broken wing butterfly gemaakt met call opties. Stel nu dat onze assumptie van een stijgende AMD-koers foutief was. Dan kunnen we ofwel de $ 230 premie houden en de optiecombinatie laten aflopen. Anderzijds kunnen we ook een extra broken wing butterfly maken met put opties.

Let op: deze put broken wing butterfly is nu op hetzelfde tijdstip toegevoegd in het TWS Handelsplatform. Wanneer de koers AMD zou starten met zakken, zouden de optieprijzen gewijzigd zijn.

De totale premie die we zouden ontvangen zou rond de $ 310 liggen. U vindt hieronder de performance graph die we zouden bekomen. Uiteraard kan u de strikes veranderen naar uw eigen voorkeur. In dit voorbeeld werd rekening gehouden met de verwachte prijsbeweging van de markt om onze strikes voor zowel de put broken wing butterfly als de call broken wing butterfly te bepalen.

De gevorderde optiebelegger zal opmerken dat de performance graph lijkt op die van een iron condor. Echter met het verschil dat er twee pieken in de performance graph zitten. Wanneer de koers op 18 december sluit tussen 76,72 en 97,28, zou deze gevorderde strategie ons een winst opleveren. Let wel dat het risico ook is toegenomen. Zowel aan de linkerzijde als aan de rechterzijde is er een mogelijk verlies. Toch moet de prijs een sterke beweging maken op deze korte periode om in onze verlieszones te eindigen.