De optiegrieken delta, gamma, vega en theta bieden inzicht in de prijsvorming van opties en geven aan hoe optiewaarden reageren op veranderingen in onderliggende factoren zoals koers, looptijd en volatiliteit.

In dit artikel lichten we stap voor stap toe wat de functie van elke optiegriek is en hoe ze een rol spelen bij het evalueren van optietransacties. Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

De basis van optiegrieken

Optiegrieken meten hoe gevoelig een optie is voor veranderingen in bepaalde variabelen. De koers van de onderliggende waarde, de looptijd en de verwachte volatiliteit zijn allemaal factoren die kunnen fluctueren. Optiegrieken geven aan hoe deze variabelen de optiepremie beïnvloeden.

Deze koers van de onderliggende waarde, de looptijd van de optie tot expiratie en de volatiliteit zijn geen constante variabelen. Zo kan de volatiliteit bijvoorbeeld toenemen wanneer de onzekerheid toeneemt, met als gevolg een stijging van de optiepremies.

De optiegrieken geven een handelaar inzicht in de prijsverandering van een optiepremie wanneer de variabelen veranderen. Binnen het TWS Handelsplatform kunnen deze grieken worden weergegeven in bijvoorbeeld de OptieTrader, zodat u ze direct kunt analyseren bij het plannen van uw strategie.

Optiegriek 1: Delta

Delta geeft aan hoeveel de prijs van een optie verandert bij een koersbeweging van €1 in de onderliggende waarde.

Voorbeeld:

- Premie calloptie: € 2,50

- Delta: 0,50

- → Bij een stijging van €1 in de onderliggende waarde stijgt de premie naar € 3,00

Het omgekeerde geldt uiteraard ook: bij een daling van €1, zakt de premie naar € 2,00.

Voor putopties is de delta negatief. Daalt de koers, dan stijgt de waarde van de put. Een delta van –0,30 betekent dat de premie met €0,30 stijgt als de onderliggende waarde €1 daalt.

Alternatieve interpretatie

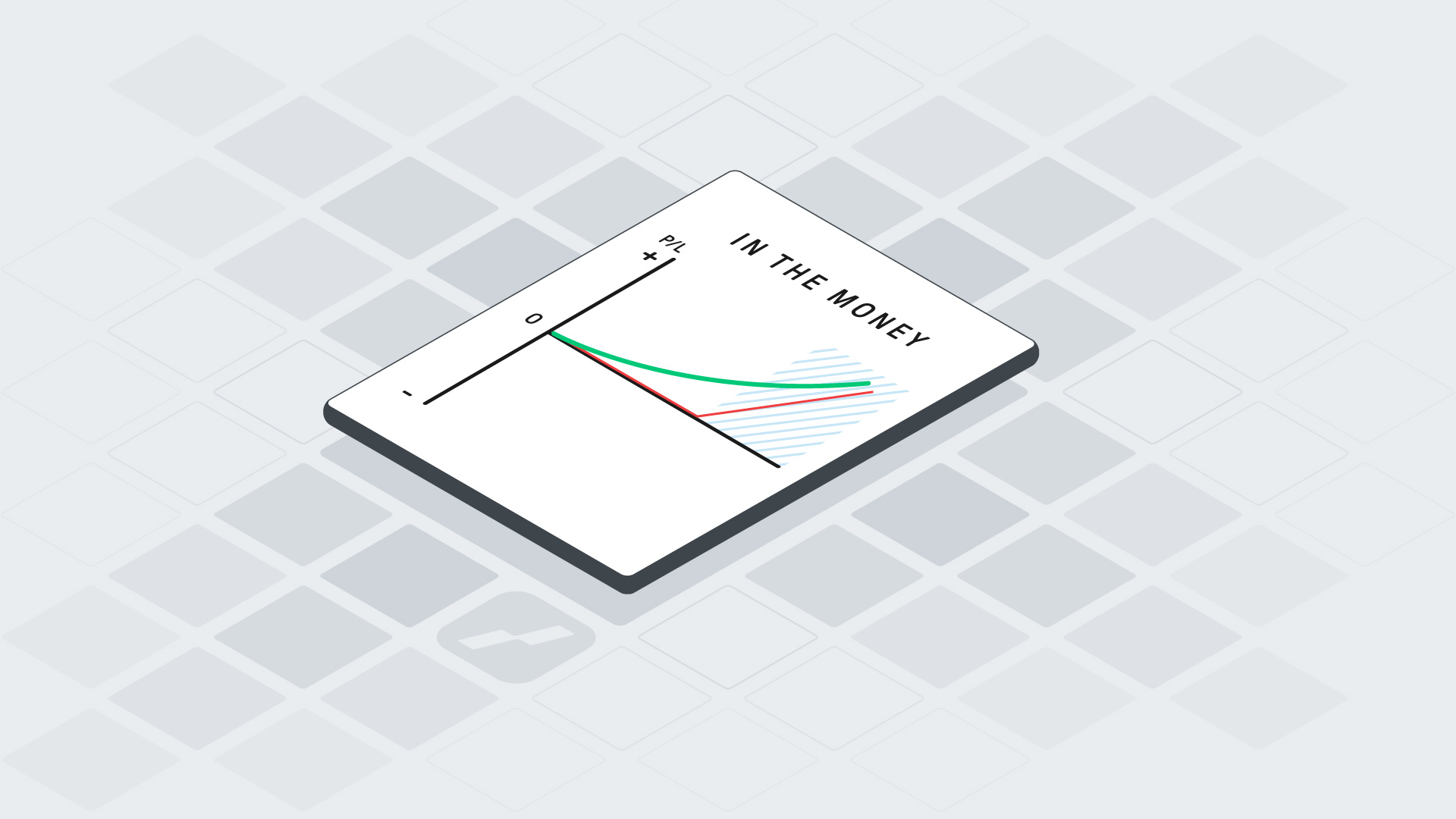

Delta kan ook worden geïnterpreteerd als een benadering van de kans dat de optie in-the-money expireert. Een delta van 0,80 betekent dus een geschatte kans van 80% dat de optie in-the-money zal expireren.

Heeft een optie een delta van 0.10, dan is deze kans slechts 10%. Een at-the-money optie heeft daarom delta 0.50, waarmee de kans dus 50% is dat deze in-the-money expireert.

Dit is geen wetenschappelijke benadering, maar een rule of thumb. Een optiehandelaar is op deze manier in staat om snel in te schatten of een optie een grote of kleine kans heeft om in-the-money te expireren.

Optiegriek 2: Gamma

Gamma meet de verandering van de delta bij een koersverandering van de onderliggende waarde.

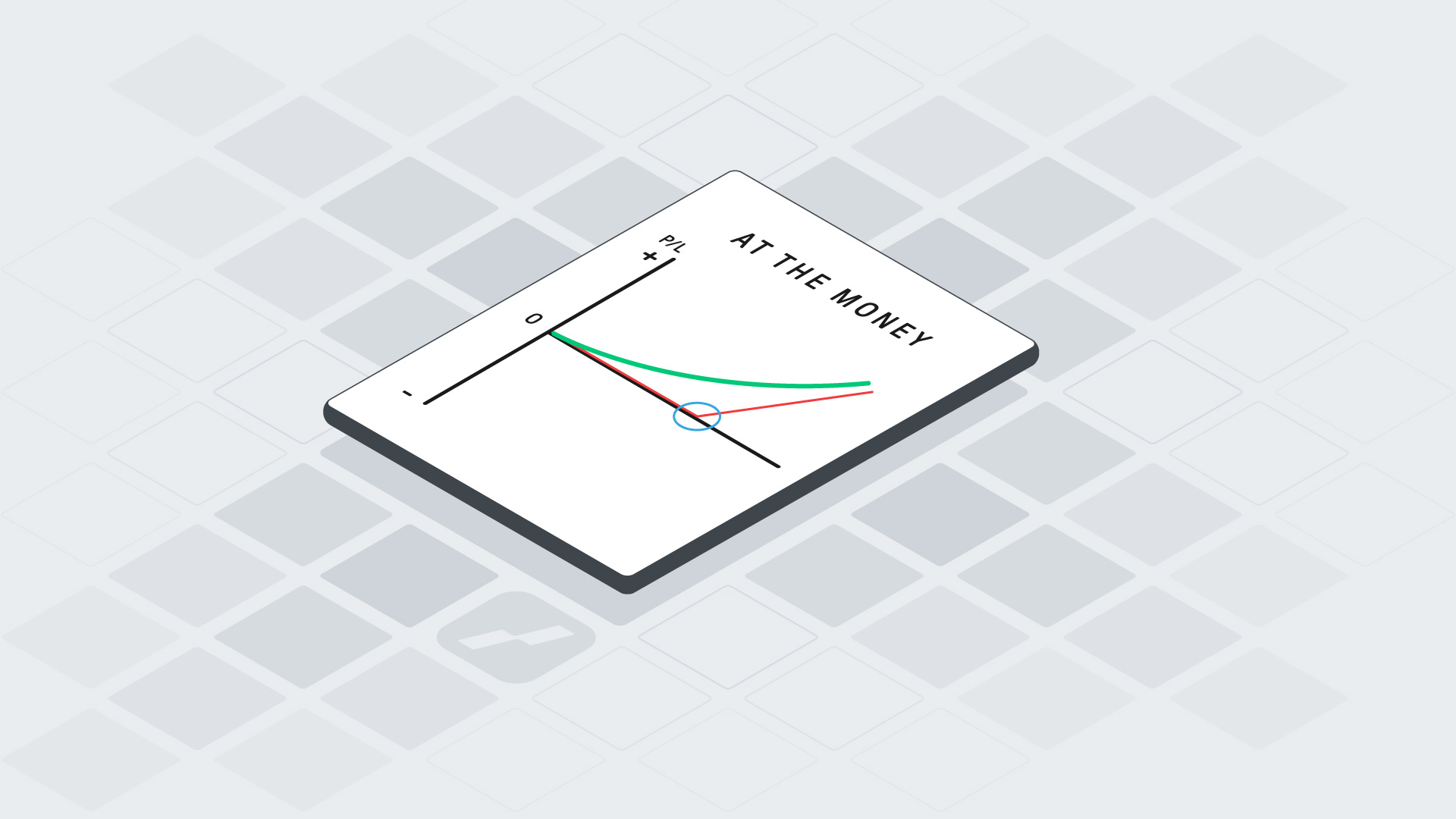

Gamma is het hoogst bij at-the-money opties, omdat kleine koersbewegingen daar het meeste effect hebben op de delta. Kortlopende opties hebben doorgaans een hogere gamma dan langlopende, wat betekent dat de delta bij kortlopende opties sneller verandert.

Wanneer de onderliggende waarde van een optie beweegt, wordt een optie meer in-the-money of meer out-of-the-money. Dit heeft tot gevolg dat ook de delta constant verandert. Deze verandering van de delta wordt gemeten aan de hand van de optiegriek gamma. De gamma geeft dus de wijziging in de waarde van de delta weer wanneer de onderliggende waarde beweegt. De gamma is het grootst bij at-the-money opties, aangezien beweging in de onderliggende waarde dan de meeste invloed heeft op de delta van deze opties.

In de onderstaande tabel worden de delta en gamma voor callopties op AEX getoond die een looptijd hebben van een maand. De AEX noteert in dit voorbeeld rond de 490 punten. De waardes van de gamma zijn afgerond om de materie eenvoudig over te kunnen brengen.

| Uitoefenprijs | Delta | Gamma | AEX + 1 | Nieuwe delta |

| 480 | 0.65 | 0.01 | ➔ | 0.66 |

| 490 | 0.51 | 0.02 | ➔ | 0.53 |

| 500 | 0.35 | 0.02 | ➔ | 0.37 |

| 510 | 0.21 | 0.01 | ➔ | 0.22 |

De at-the-money optie met uitoefenprijs 490 heeft de grootste gamma van 0.02. Stijgt de AEX met 1 punt, dan wijzigt de delta met 0.02. De berekening is eenvoudig: u telt de gamma bij de delta op wanneer de AEX met 1 punt stijgt of trekt deze er vanaf wanneer de AEX 1 punt daalt. De delta van de calloptie 490 wijzigt dus na 1 punt stijging van 0.51 naar 0.53.

Wanneer de opties een kortere looptijd hebben, wordt de gamma groter. De verklaring hiervoor is vrij simpel. Kortlopende opties hebben minder tijdswaarde dan langer lopende opties. Beweging in de onderliggende waarde is dus van grotere invloed op de optiepremie dan bij langer lopende opties. Wanneer u bijvoorbeeld de gamma opzoekt van een dag- of weekoptie, zult u zien dat deze vele malen groter zijn dan in het besproken voorbeeld.

Optiegriek 3: Vega

Vega geeft aan hoe gevoelig een optieprijs is voor een wijziging in de verwachte volatiliteit (implied volatility) van de onderliggende waarde.

Een toename in implied volatility leidt doorgaans tot een hogere optiepremie. Hoe langer de resterende looptijd van een optie, hoe gevoeliger deze doorgaans is voor veranderingen in volatiliteit.

Voorbeeld: Een stijging van 2% in de implied volatility verhoogt de premie van een optie met een vega van 0,58 met circa € 1,16.

Aangezien opties geprijsd worden aan de hand van de verwachte beweeglijkheid van het onderliggende effect, speelt volatiliteit een belangrijke rol. Voor het begrijpen van de vega is het noodzakelijk om te realiseren dat volatiliteit betrekking heeft op de te verwachten beweeglijkheid van de onderliggende waarde tot expiratiedatum. In optietermen wordt dit implied volatility genoemd.

Een afname van de volatiliteit zorgt ervoor dat er minder beweging wordt verwacht in de prijs van de onderliggende waarde, waardoor opties goedkoper worden. Bij een toename van de volatiliteit neemt de verwachte beweeglijkheid van de onderliggende waarde toe en worden opties juist duurder.

De vega verschilt per uitoefenprijs en de looptijd van een optie. Een kortlopende optie is minder gevoelig voor veranderingen in de volatiliteit dan een langer lopende optie. De vega wordt net als alle andere optiegrieken als decimaal genoteerd, welke betrekking heeft op één punt wijziging in de implied volatiliteit van de optie.

De onderstaande tabel toont de vega voor at-the-money opties op de AEX met verschillende looptijden.

| Looptijd | Uitoefenprijs | Implied volatiliteit | Vega |

| 32 dagen | 490 | 17,77% | 0.58 |

| 60 dagen | 490 | 17,82% | 0.79 |

| 95 dagen | 490 | 17,39% | 1.01 |

| 214 dagen | 490 | 16,76% | 1.49 |

De vega in absolute termen is altijd kleiner bij korter lopende opties dan bij langer lopende opties. Hierbij dient wel in acht genomen te worden dat juist bij deze korter lopende opties de wijzigingen in de implied volatiliteit sneller plaatsvinden.

De implied volatiliteit geeft namelijk weer wat de verwachte beweeglijkheid is van de optie tot expiratiedatum. Zonder te ver vooruit te lopen op de materie is het belangrijk om te realiseren dat volatiliteit continu wijzigt en dit heeft te maken met onder andere vraag en aanbod en marktverwachtingen. Wanneer de marktverwachtingen wijzigen door een plotselinge gebeurtenis, zal dit de grootste invloed hebben op kortlopende opties.

Dus ondanks dat de vega absoluut het kleinst is voor de opties met een looptijd van bijvoorbeeld 1 maand, zijn de fluctuaties in de implied volatiliteit het grootst.

Neemt de implied volatiliteit van een AEX calloptie 490 die over 32 dagen expireert toe van 17,77% naar 19,77%, dan stijgt de optie premie met € 1,16 (2 x 0.58). Anderzijds, neemt de volatiliteit af, dan daalt de waarde van de optie. Volatiliteit is daarmee een cruciaal begrip bij het handelen van opties.

Optiegriek 4: Theta

Theta geeft aan hoeveel premie een optie verliest per dag, puur vanwege het verstrijken van de tijd.

Tijdswaarde verdwijnt versneld naarmate de expiratie nadert, met name in de laatste 30 dagen. Kortlopende opties verliezen dan ook sneller waarde dan langlopende. Dit proces loopt continu, ook buiten handelsuren.

De theta heeft betrekking op de tijdswaarde van opties. Gekochte opties geven een optiebelegger het recht om tot de afloopdatum van de optie aandelen te kopen of te verkopen.

Wanneer bijvoorbeeld een out-of-the-money calloptie gekocht wordt, is de betaalde premie voor de optie niets anders dan de verwachtingswaarde. Out-of-the-money opties hebben immers geen intrinsieke waarde. Wanneer de optie op expiratiedatum geen intrinsieke waarde heeft, dan wordt deze niet uitgeoefend en loopt de optie waardeloos af.

Vanaf het moment van aankoop tot expiratiedatum loopt de tijdswaarde in het begin langzaam, maar steeds sneller, uit de optie. De theta geeft dus weer hoeveel tijdswaarde de optie per dag verliest. Hoe korter de looptijd van een optie, des te sneller verliest de optie haar tijdswaarde. Dit is gelukkig heel simpel te begrijpen. Bij twee opties met dezelfde uitoefenprijs maar verschillende expiratiedata, verliest de korter lopende optie meer tijdswaarde per dag dan de langer lopende optie. Vanaf ongeveer één maand voor expiratie loopt deze tijdswaarde exponentieel uit de optie.

De onderstaande tabel toont de theta van at-the-money AEX-opties waarbij de looptijd verschilt.

| Looptijd | Theta |

| 32 dagen | -0.16 |

| 60 dagen | -0.12 |

| 95 dagen | -0.09 |

| 214 dagen | -0.06 |

De optie die over één maand expireert, verliest ongeveer € 0,16 aan optiepremie per dag. Naarmate expiratie dichterbij komt, zal de theta toenemen. De optie die over bijna zeven maanden expireert verliest ‘slechts’ € 0,06 aan tijdswaarde per dag.

Overigens is het verlies aan tijdswaarde een constant proces. Het is dus niet zo dat het verlies aan tijdswaarde plaatsvindt vanaf het slot tot de opening op de volgende handelsdag. Gedurende de dag loopt de tijdswaarde zo goed als onzichtbaar uit de optie. Uiteraard is het verlies aan tijdswaarde in het weekend het grootst.

De theta hangt ook samen met de volatiliteit. Wanneer de volatiliteit van opties relatief hoog is, zal de optie meer aan tijdswaarde verliezen. De verwachte beweeglijkheid is dan namelijk hoger.

Optiegrieken gebruiken via LYNX?

Via LYNX kunnen beleggers handelen in een breed scala aan Europese en Amerikaanse aandelen- en indexopties. Binnen het TWS handelsplatform zijn geavanceerde tools beschikbaar waarmee optiegrieken inzichtelijk worden gemaakt, zoals de OptieTrader. Hiermee is het ook mogelijk om optiecombinaties in zijn geheel naar de beurs versturen.