|

Artikel laten voorlezen

|

Geschatte leestijd: 13 minutes

Put opties kunnen ook worden geschreven (short put), waarbij een verplichting ontstaat om de onderliggende waarde te kopen als de koper van de optie deze uitoefent.

In dit artikel leggen we uit wat put opties zijn, hoe ze werken en wat de voordelen en risico’s zijn van het kopen en schrijven van put opties. Daarnaast bespreken we hoe beleggers put opties kunnen gebruiken binnen verschillende handelsstrategieën.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat zijn put opties?

Put opties zijn financiële contracten waarmee de koper het recht krijgt om een onderliggend effect, zoals een aandeel, te verkopen tegen een vooraf bepaalde prijs (uitoefenprijs) binnen een vastgestelde periode. De verkoper van de put optie (ook wel de schrijver genoemd) is verplicht het onderliggende effect te kopen als de koper besluit de optie uit te oefenen.

Opties worden verhandeld in standaardcontracten, waarbij één optiecontract doorgaans 100 aandelen vertegenwoordigt. Dit maakt opties een krachtig instrument binnen risicomanagement en beleggingsstrategieën.

Verschil tussen long put en short put

Dit instrument wordt vaak gebruikt door beleggers die zich willen beschermen tegen koersdalingen of willen inspelen op een neerwaartse marktbeweging. Put opties kunnen op verschillende manieren worden ingezet:

- Long put: Een belegger koopt een put optie in de verwachting dat de onderliggende waarde zal dalen. Dit biedt potentieel winst bij een daling van de koers. Maar als de koers (te) sterk stijgt kan de totale inleg verloren gaan.

- Short put: Een belegger verkoopt een put optie in de verwachting dat de onderliggende waarde stabiel blijft of stijgt. Dit kan premie-inkomsten genereren, maar brengt risico met zich mee als de koers sterk daalt.

Put opties kopen: voorbeeld

Een belegger verwacht dat aandeel ABC, momenteel $50 waard, binnen drie maanden zal dalen naar $40. De belegger koopt een put optie met een uitoefenprijs van $45 en betaalt hiervoor een premie van $2 per aandeel.

Scenario 1: de koers daalt onder de uitoefenprijs

Als de koers van ABC daalt naar $40, kan de belegger de put optie uitoefenen en het aandeel verkopen voor $45, terwijl de marktprijs $40 is.

Winstberekening: ($45 – $40 – $2) × 100 = $300 winst

Scenario 2: de koers blijft boven de uitoefenprijs

Als de koers van ABC stijgt naar $47 of hoger, zal de put optie waarschijnlijk waardeloos expireren, omdat de koper goedkoper op de markt kan verkopen. In dit geval verliest de belegger de betaalde premie.

Verliesberekening: (-$2) × 100 = $200 verlies

Put opties schrijven (verkopen): voorbeeld

Een belegger verwacht dat aandeel ABC, momenteel $50 waard, niet sterk zal dalen in de komende drie maanden. De belegger besluit daarom een put optie te schrijven met een uitoefenprijs van $45 en ontvangt hiervoor een premie van $2 per aandeel.

Scenario 1: de koers blijft boven de uitoefenprijs

Als de koers van ABC boven $45 blijft, zal de koper de optie waarschijnlijk niet uitoefenen en de optie waardeloos expireren. De schrijver houdt in dit geval de ontvangen premie als winst.

Winstberekening: $2 × 100 = $200 winst

Scenario 2: de koers daalt onder de uitoefenprijs

Als de koers van ABC bijvoorbeeld daalt naar $40, zal de koper de optie waarschijnlijk uitoefenen, waardoor de schrijver verplicht is de aandelen te kopen voor $45 per aandeel, terwijl de marktprijs $40 is.

Verliesberekening: ($45 – $40 – $2) × 100 = $300 verlies

Risico bij het schrijven van put opties

Het maximale verlies ontstaat als het aandeel naar nul daalt. In dat geval zou de schrijver van de put optie het aandeel nog steeds moeten kopen voor $45 per stuk, wat resulteert in een aanzienlijk verlies, minus de ontvangen premie. Daarom is het essentieel dat beleggers zich bewust zijn van de risico’s voordat ze een put optie schrijven.

Wat zijn de voordelen van put opties?

Put opties bieden verschillende voordelen voor beleggers. Ten eerste bieden ze de mogelijkheid om te profiteren van een dalende markt. Beleggers kunnen put opties gebruiken om hun portefeuilles te beschermen tegen koersdalingen van de onderliggende effecten die ze bezitten. Dit kan vooral nuttig zijn als beleggers zich zorgen maken over de economie of over bepaalde sectoren of bedrijven.

Een ander voordeel van put opties is dat ze vaak minder kapitaal vereisen dan short gaan op het onderliggende effect. Dit kan vooral nuttig zijn voor beleggers met een beperkt budget of die niet willen riskeren dat hun posities worden geliquideerd als de koers van het onderliggende effect stijgt.

Wat zijn de risico’s en nadelen?

- Tijdelijke waardevermindering: Opties verliezen waarde naarmate de expiratiedatum nadert (theta-verval).

- Hoge premie: Opties kunnen duur zijn, vooral in volatiele markten.

- Verlies bij verkeerd marktsentiment: Als de onderliggende waarde niet voldoende daalt, kan de optie waardeloos aflopen.

Het kopen van losse put opties heeft ook enkele nadelen. Het grootste nadeel is dat de aankoop een kostbare transactie kan zijn en beleggers kunnen een groot deel van hun investering verliezen als de voorspelling over de daling van de onderliggende waarde niet uitkomt. Bovendien hebben put opties een beperkte looptijd, wat betekent dat als de daling van de onderliggende waarde niet snel genoeg optreedt, de optie waardeloos kan aflopen.

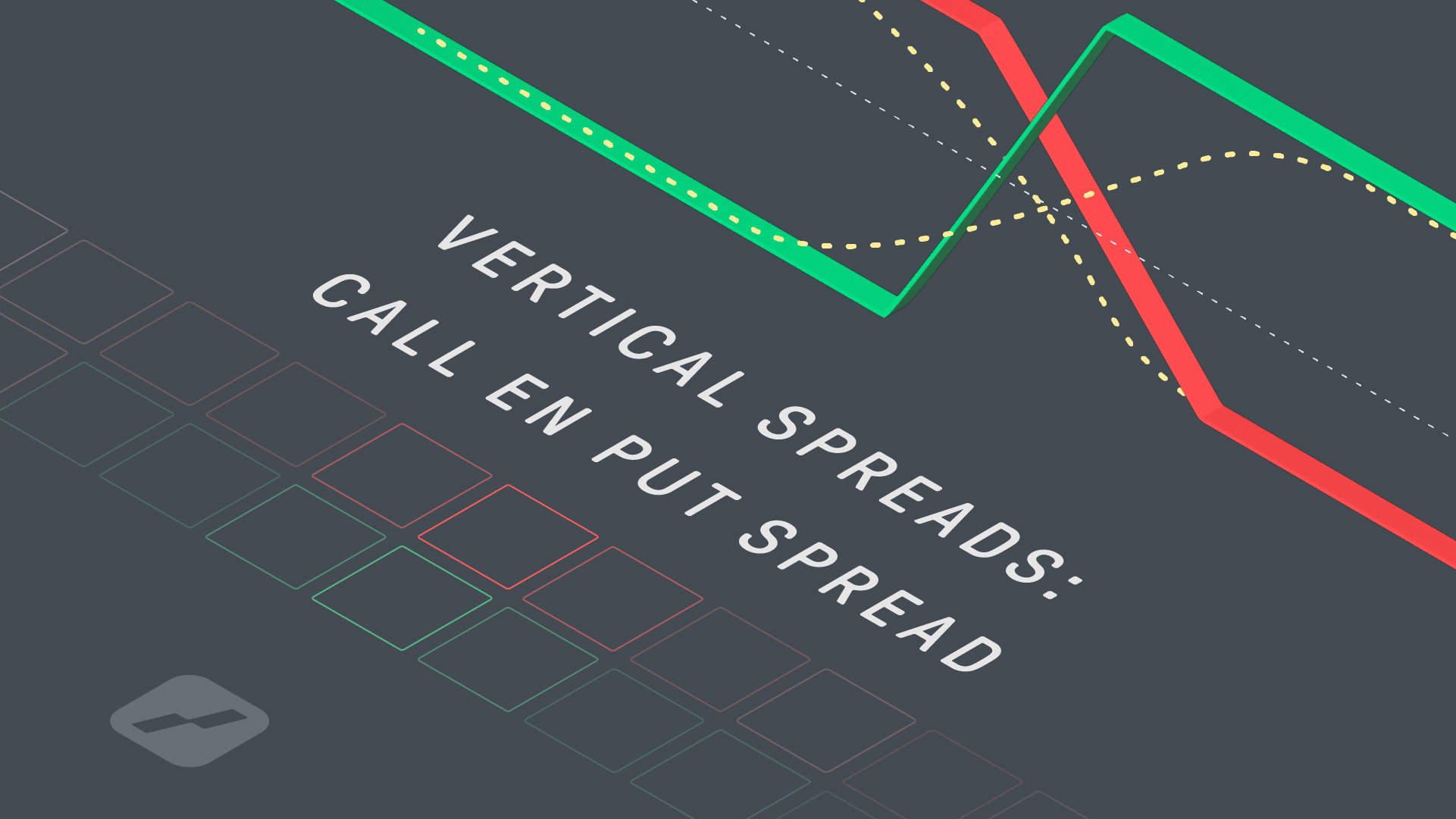

Een alternatief voor het kopen van losse put opties is het kopen van een put spreads. Een put spread is een optiestrategie waarbij een belegger tegelijkertijd een put optie koopt met een hogere uitoefenprijs en een put optie verkoopt met een lagere uitoefenprijs. Deze strategie biedt enkele voordelen ten opzichte van het kopen van losse put opties.

Een van de belangrijkste voordelen van een put spread is dat het minder kostbaar kan zijn dan het kopen van losse put opties, omdat de verkoop van de put optie met de lagere uitoefenprijs een deel van de kosten kan dekken. Een putspread zal gelijktijdig ook de winst maximaliseren doordat het potentieel beperkt blijft tot aan de gekozen strike prijs van de geschreven put.

Gevoelig voor volatiliteit

Een ander risico van put opties handelen is dat put opties gevoelig zijn voor volatiliteit. Put opties hebben de neiging om meer waard te worden als de volatiliteit van het onderliggende effect toeneemt, omdat beleggers dan meer bereid zijn om te betalen voor bescherming tegen een daling van de koers. Dit kan echter ook betekenen dat de premie van de put optie duurder wordt, zeker als de verwachte volatiliteit hoog is, wat de potentiële winst kan verminderen.

Wat bepaalt de prijs van een put optie?

De prijs van een put optie wordt bepaald door verschillende factoren:

De huidige koers en de uitoefenprijs van de optie: Hoe lager de huidige koers van het aandeel ten opzichte van de uitoefenprijs van de optie, hoe hoger de prijs van de put optie zal zijn.

De volatiliteit van het onderliggende aandeel: Hoe volatieler het onderliggende aandeel, hoe hoger de prijs van de put optie zal zijn, omdat er een grotere kans is op grote bewegingen in de koers van het onderliggende aandeel.

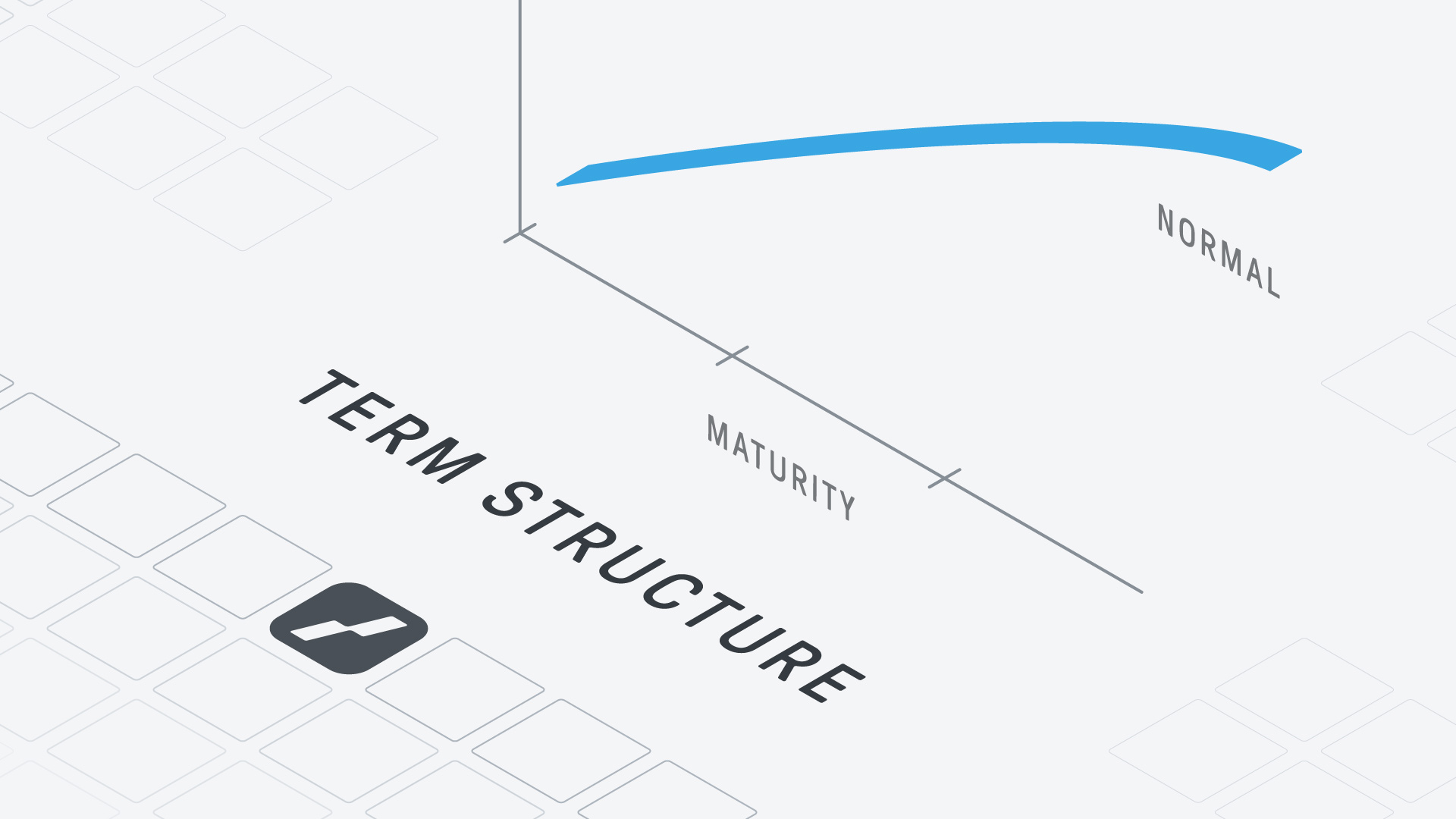

De resterende looptijd van de optie: Hoe langer de resterende looptijd van de optie, hoe hoger de prijs van de put optie zal zijn, omdat er meer tijd is voor de koers van het onderliggende aandeel om te dalen.

De rentevoet: Hoe hoger de rentevoet, hoe hoger de prijs van de put optie zal zijn, omdat er meer kosten zijn verbonden aan het lenen van geld om het onderliggende aandeel te kopen.

Put opties handelen

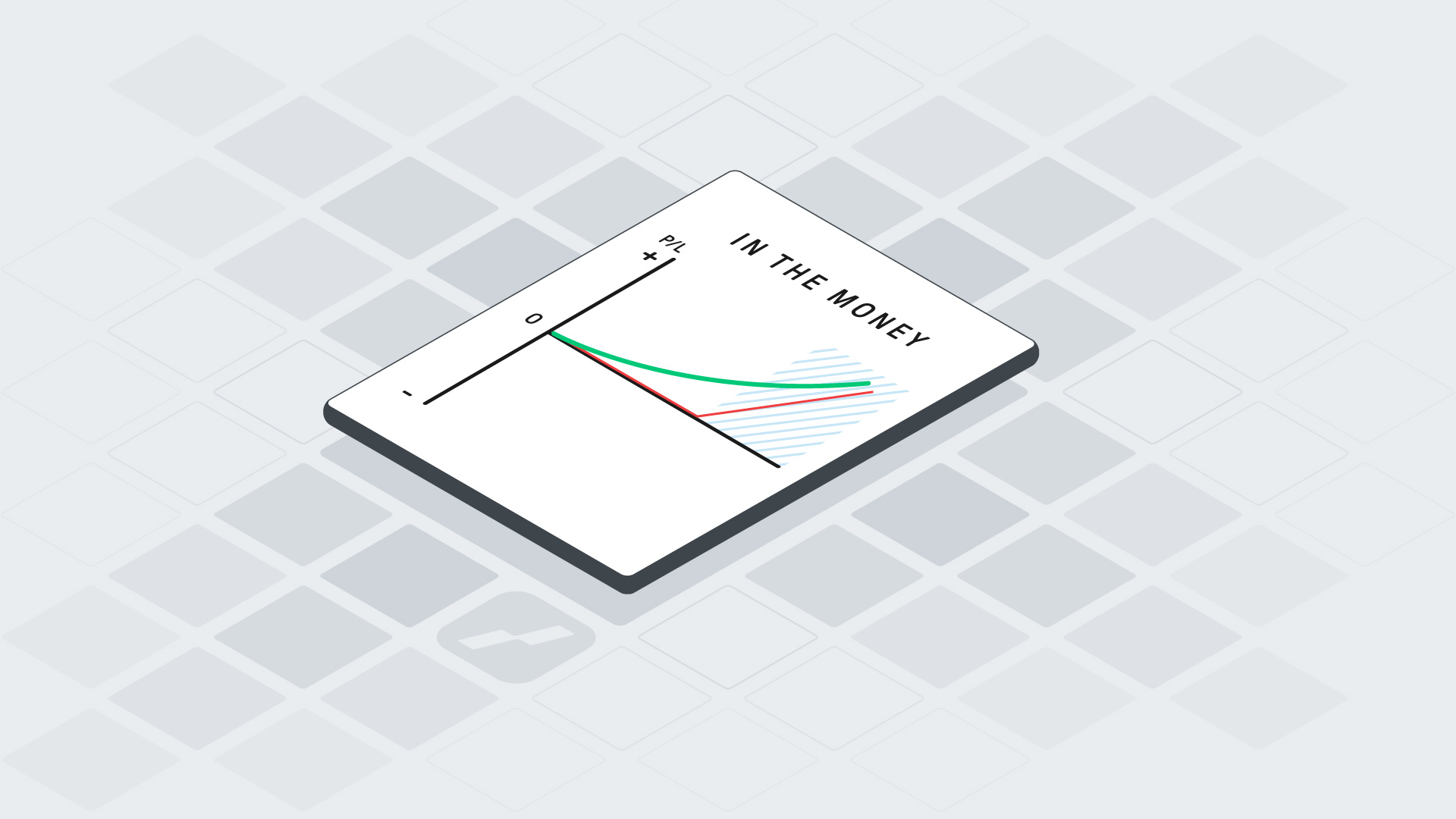

Put opties hoeven echter niet te worden aangehouden tot aan de expiratiedatum. Het is mogelijk om put opties te kopen en verkopen op elk moment voordat de optie expireert. Door put opties te verhandelen voordat de expiratiedatum is bereikt kan winst of verlies worden gerealiseerd op basis van de marktomstandigheden op dat moment. Door dalende koersen of toenemende volatiliteit kan een put optie bijvoorbeeld al winstgevend worden, ook al voordat de optie intrinsieke waarde (in-the-money) heeft. Als de koers van het onderliggende aandeel bijvoorbeeld stijgt, kunt u ook besluiten uw gekochte put opties ook verkopen, om het verlies te minimaliseren voordat de expiratiedatum wordt bereikt.

Verschil in afwikkeling

Er zijn twee type opties: Europese opties en Amerikaanse opties.

Europese opties kunnen alleen worden uitgeoefend op de expiratiedatum van de optie. Dit betekent dat de koper van de optie de onderliggende waarde alleen kan kopen tegen de uitoefenprijs op de expiratiedatum van de optie.

Amerikaanse opties daarentegen kunnen op elk moment tijdens de looptijd van de optie worden uitgeoefend. Dit betekent dat de koper van de optie de onderliggende waarde kan kopen tegen de uitoefenprijs op elk moment vóór de expiratiedatum van de optie.

De meeste aandelenopties in Nederland en de Verenigde Staten zijn Amerikaanse stijl opties.

Put opties verkopen (schrijven)

Beleggers kunnen verschillende strategieën gebruiken bij het schrijven(verkopen) van put opties. Hieronder bespreken we de voor- en nadelen van de meest bekende strategieën.

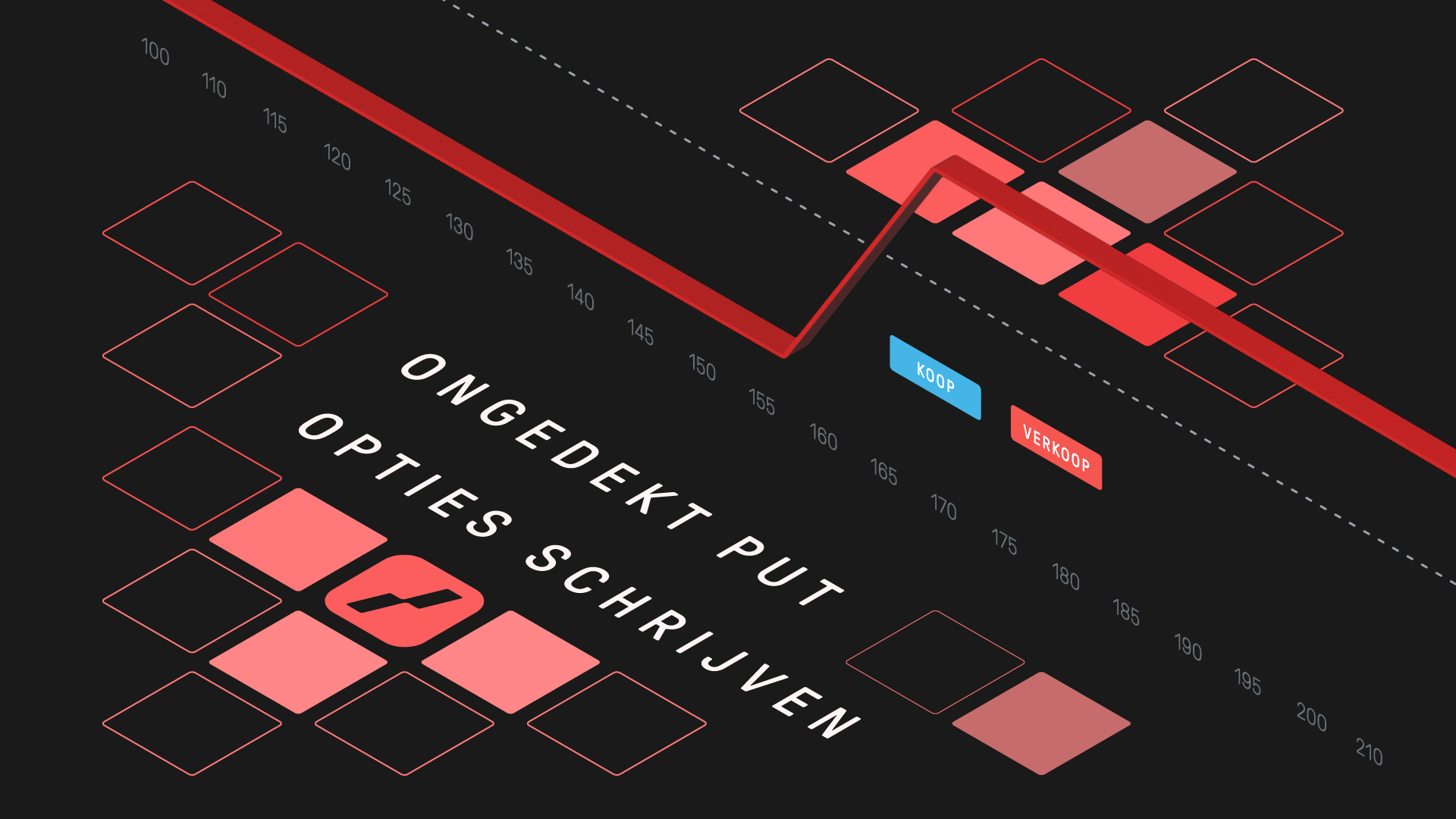

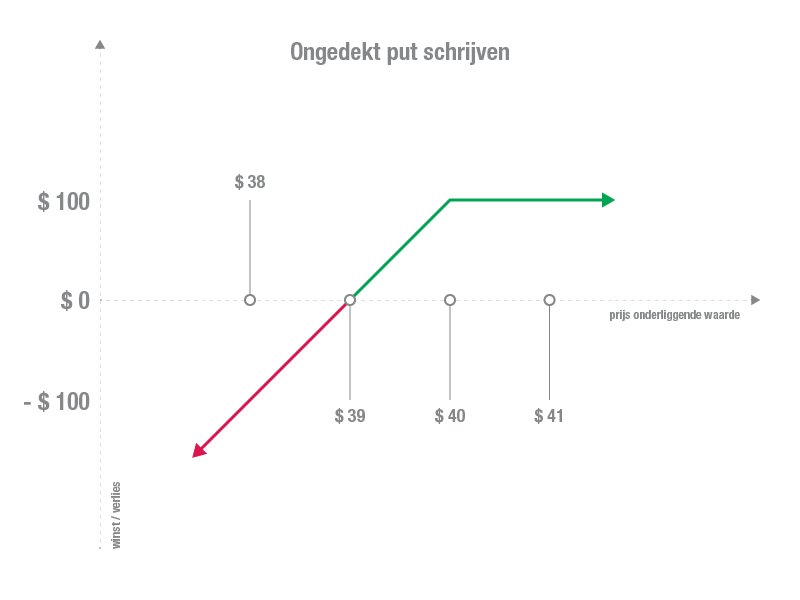

Ongedekte put optie

We spreken van een naked put optie wanneer een belegger een put optie verkoopt op een onderliggend effect zonder de onderliggende effecten in bezit te hebben. In plaats daarvan gaat de belegger een verplichting aan om het onderliggende effect te kopen tegen de uitoefenprijs als de koper van de optie zijn recht uitoefent. Het risico bij het verkopen van een naked put optie is dat als de koers van het onderliggende effect sterk daalt, de belegger gedwongen kan worden om het effect tegen een hogere prijs te kopen en daarmee een groot verlies kan lijden.

Voorbeeld naked put optie

Een belegger schrijft een put optie op ABC met een uitoefenprijs van $50. Als ABC daalt naar $30, moet de verkoper het aandeel kopen tegen $50, wat resulteert in een verlies van $20 per aandeel (exclusief ontvangen premie).

Gedekte put optie (covered put)

Een covered put optie is een strategie waarbij een belegger een shortpositie inneemt in de onderliggende aandelen en tegelijkertijd een put optie verkoopt. Het doel van deze strategie is om inkomsten te genereren uit de ontvangen premie van de verkochte put optie, terwijl de shortpositie in de aandelen fungeert als een bescherming tegen eventuele koersdalingen.

Bij het uitvoeren van een covered put-strategie, moet de belegger de onderliggende aandelen geshort hebben voordat de put optie wordt verkocht. Wanneer de aandelenkoers stijgt, zal de shortpositie in aandelen in waarde dalen, maar de belegger zal nog steeds winst maken op de verkochte putoptie. Wanneer de aandelenkoers daalt, zal de shortpositie in waarde stijgen, terwijl de ontvangen premie van de verkochte putoptie het verlies zal beperken.

Voorbeeld covered put optie

Stel dat een belegger 100 aandelen van bedrijf ABC short zit tegen $ 50 per aandeel. De belegger wil extra inkomsten genereren doormiddel van opties. De belegger verkoopt daarom een putoptie op de aandelen van bedrijf ABC met een uitoefenprijs van $ 45 en een looptijd van 3 maanden voor een premie van $ 2 per aandeel. Als de aandelenkoers van bedrijf ABC boven $ 45 staat tijdens de expiratie van de optie, zal de belegger de volledige premie van $ 200 kunnen behouden als winst. Als de aandelenkoers echter daalt tot onder $ 45, zal de belegger de aandelen moeten kopen (short positie sluiten) tegen de uitoefenprijs van $ 45. Dit levert echter een winst op van $ 5 per geshort aandeel + $ 2 per aandeel premie.

De potentiele winst van de short positie is uiteraard wel beperkt door de geschreven put optie. Stijgt de koers echter tot $ 55 per aandeel, dan maakt de belegger een verlies van $ 3 per aandeel. Er wordt namelijk $ 5 per aandeel verlies geleden op de shortpositie, maar er is ook een premie ontvangen van $ 2 per aandeel.

Risico bij geschreven put opties

Een risico bij het schrijven van put opties (ook wel verkopen van put opties genoemd) is dat de verkoper van de optie verplicht is om het onderliggende effect te kopen als de koper van de optie zijn recht uitoefent. Dit kan leiden tot aanzienlijke verliezen als de koers van het onderliggende effect ver onder de uitoefenprijs daalt.

Bij het schrijven van put opties draagt de verkoper significante risico’s, afhankelijk van het feit of de schrijver de onderliggende aandelen in bezit heeft.

- Gedekte (covered) put opties: De verkoper bezit een shortpositie in het onderliggende aandeel om risico’s te beperken.

- Ongedekte (naked) put opties: De verkoper heeft geen dekking en kan verplicht worden een sterk gedaald aandeel te kopen.

Optiegrieken

De optiegrieken zijn maatstaven die beleggers kunnen gebruiken om de gevoeligheid van opties voor verschillende factoren te meten. Hieronder een korte samenvatting van de belangrijkste optiegrieken en hun invloed op call en put opties.

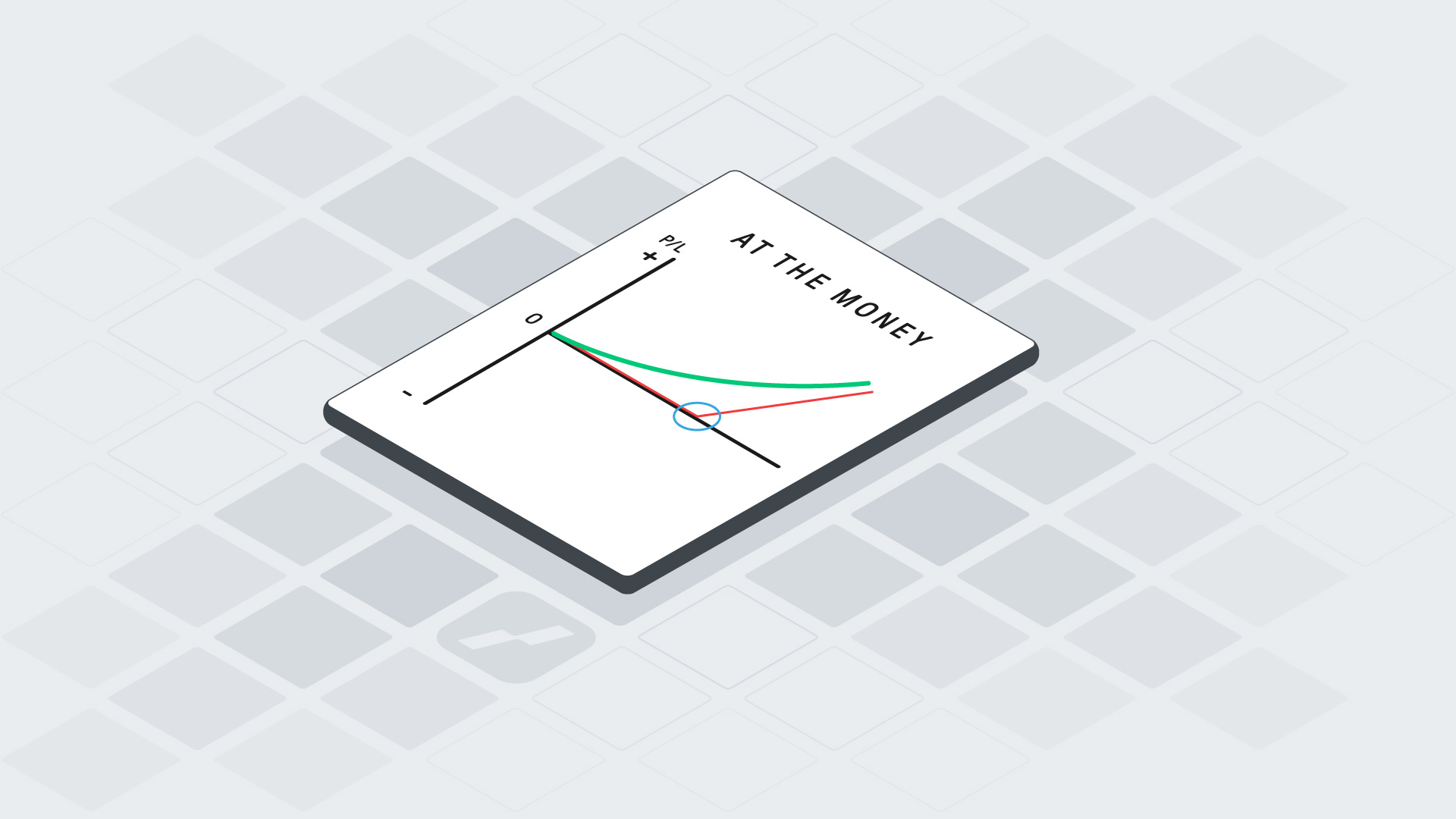

Delta

Delta meet de mate waarin de prijs van een optie verandert in reactie op een verandering in de prijs van de onderliggende waarde. Een delta van -0,5 betekent bijvoorbeeld dat een put optie met $ 0,50 in waarde zal stijgen als de onderliggende waarde $ 1 daalt. Een put optie heeft een negatieve delta omdat de waarde van de optie zal dalen als de onderliggende waarde stijgt. Delta bepaalt hoeveel opties kunnen profiteren van een stijging of daling van de onderliggende waarde.

Gamma

Gamma meet de verandering in delta als de prijs van de onderliggende waarde verandert. Gamma heeft de neiging om hoger te zijn voor opties die verder van de expiratiedatum af liggen, omdat deze opties meer tijd hebben om te profiteren van prijsveranderingen in de onderliggende waarde. Een hoge gamma betekent dat de optieprijs snel kan veranderen, wat kan leiden tot grote winsten of verliezen.

Vega

Vega meet de gevoeligheid van de optieprijs voor veranderingen in de volatiliteit van de onderliggende waarde. Hogere volatiliteit betekent over het algemeen hogere optieprijzen. Vega is hoger voor opties die verder van de vervaldatum af liggen, omdat deze opties meer tijd hebben om te profiteren van veranderingen in de volatiliteit.

Theta

Theta meet de verandering in de optieprijs in reactie op de vermindering van de tijd tot de vervaldatum. Theta is negatief voor alle opties, wat betekent dat de waarde van de optie afneemt naarmate de vervaldatum nadert. De theta-waarde is hoger voor opties die dichter bij de vervaldatum liggen.

Een put optie geeft de koper het recht om een onderliggende waarde te verkopen tegen een vooraf bepaalde prijs en datum. De verkoper is verplicht om de waarde te kopen als de koper de optie uitoefent.

De prijs van een put optie, ook wel premie genoemd, hangt af van factoren zoals uitoefenprijs, vervaldatum, volatiliteit en rentevoeten. Het wordt bepaald door vraag en aanbod op de optiemarkt.

Ja, put opties kunnen risico’s met zich meebrengen, vooral bij geschreven (verkochte) put opties zonder dekking.

Een put optie geeft het recht om een onderliggende waarde te verkopen, terwijl een call optie het recht geeft om te kopen. Put opties worden gebruikt bij dalende marktverwachtingen, en call opties bij stijgende marktverwachtingen.