Beursinformatie

Actuele en betrouwbare beursinformatie is onmisbaar voor wie de markten volgt. Hier vindt u neutrale nieuwsberichten, marktcijfers en achtergrondartikelen die helpen om ontwikkelingen objectief te duiden.

De financiële markten zijn voortdurend in beweging. Inzicht in beursontwikkelingen, verhandelbaarheid van producten en gebeurtenissen zoals dividenduitkeringen draagt bij aan een beter begrip van de marktdynamiek. Op deze pagina vindt u algemene marktinformatie en educatieve content die u helpt de beurs op de voet te volgen.

Actuele beursinformatie

Iedere handelsdag publiceren beleggingsspecialisten Justin Blekemolen en Kevin Verstraete de LYNX Morning Call. Deze dagelijkse update biedt een overzicht van het laatste beurs- en financieel nieuws en geeft context bij belangrijke marktontwikkelingen.

De LYNX Morning Call is bedoeld om u te voorzien van actuele inzichten en relevante informatie aan het begin van de handelsdag.

Beursnieuws en trends

Wat zijn de factoren die op dit moment invloed hebben op de beurs? In onze artikels leest u over relevante markttrends, economische gebeurtenissen en ontwikkelingen op de belangrijkste wereldwijde beurzen.

De artikels zijn geschreven met als doel kennisdeling en bieden educatieve informatie over onderwerpen zoals daytrading, marktstructuren en beleggerspsychologie.

Lees hier al onze beursartikelen

De beurs is een spannend en interessant onderwerp. Het is belangrijk om op de hoogte te blijven van wat er in de markten speelt en hoe u daar het slimst op kunt inspelen.

Belangrijke rentepercentages

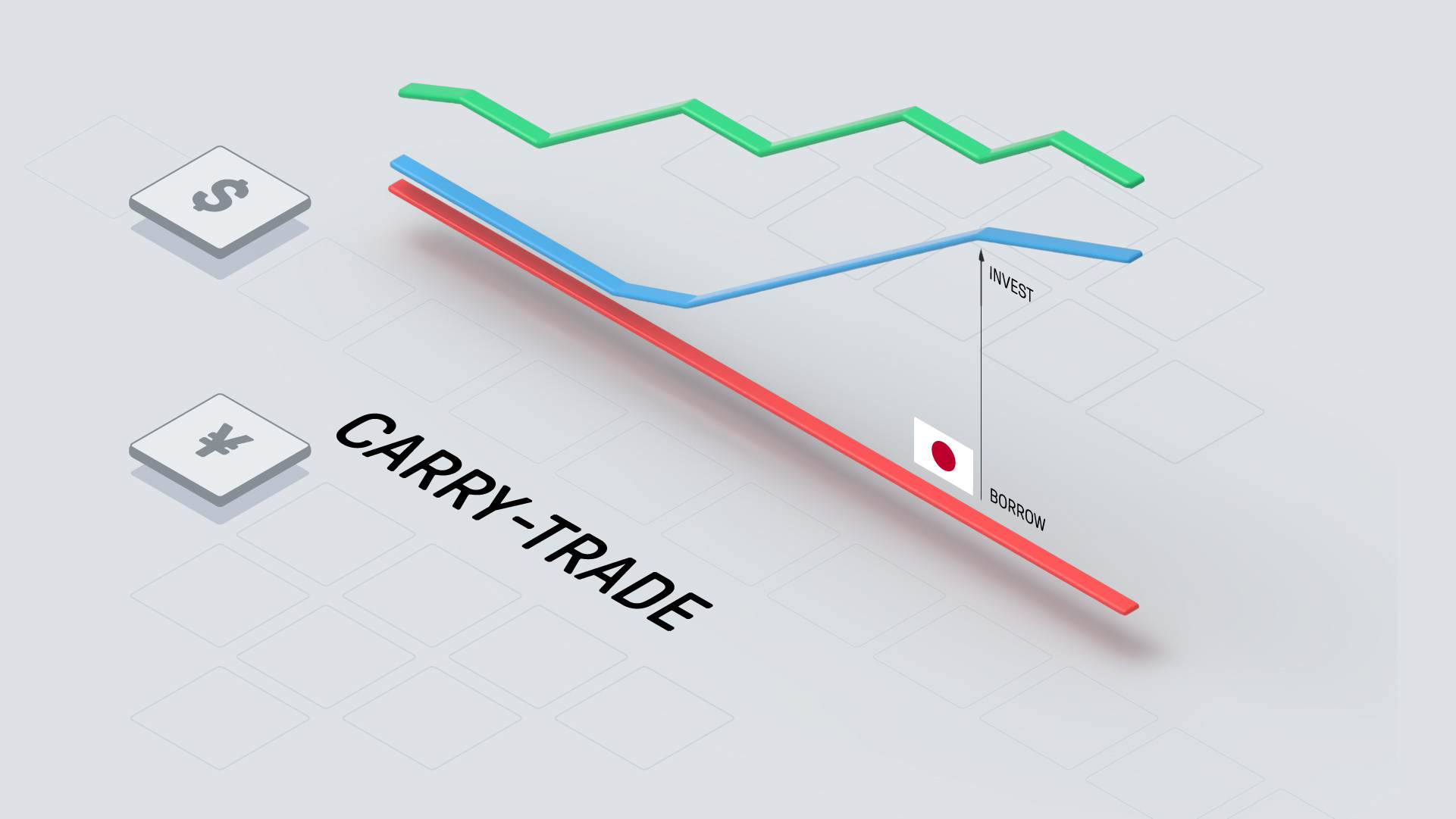

Centrale banken zoals de ECB, Fed en BoJ spelen een belangrijke rol op de financiële markten. Op deze pagina vindt u een overzicht van hun actuele beleidsrentes. Deze rentepercentages beïnvloeden onder meer de financieringskosten voor banken en consumenten en hebben daarmee impact op rentetarieven zoals hypotheken en leningen.