|

Artikel laten voorlezen

|

In dit artikel belichten we de belangrijkste ontwikkelingen op de wereldwijde markten en bekijken we de prestaties van de belangrijkste aandelenindices in Europa, de Verenigde Staten en Azië. Daarnaast beoordelen we hoe verschillende activaklassen, zoals goud, olie en rentes, hebben gepresteerd en identificeren we de sectoren die de meest opvallende winsten hebben behaald.

Divergente wereldwijde aandelenmarkten

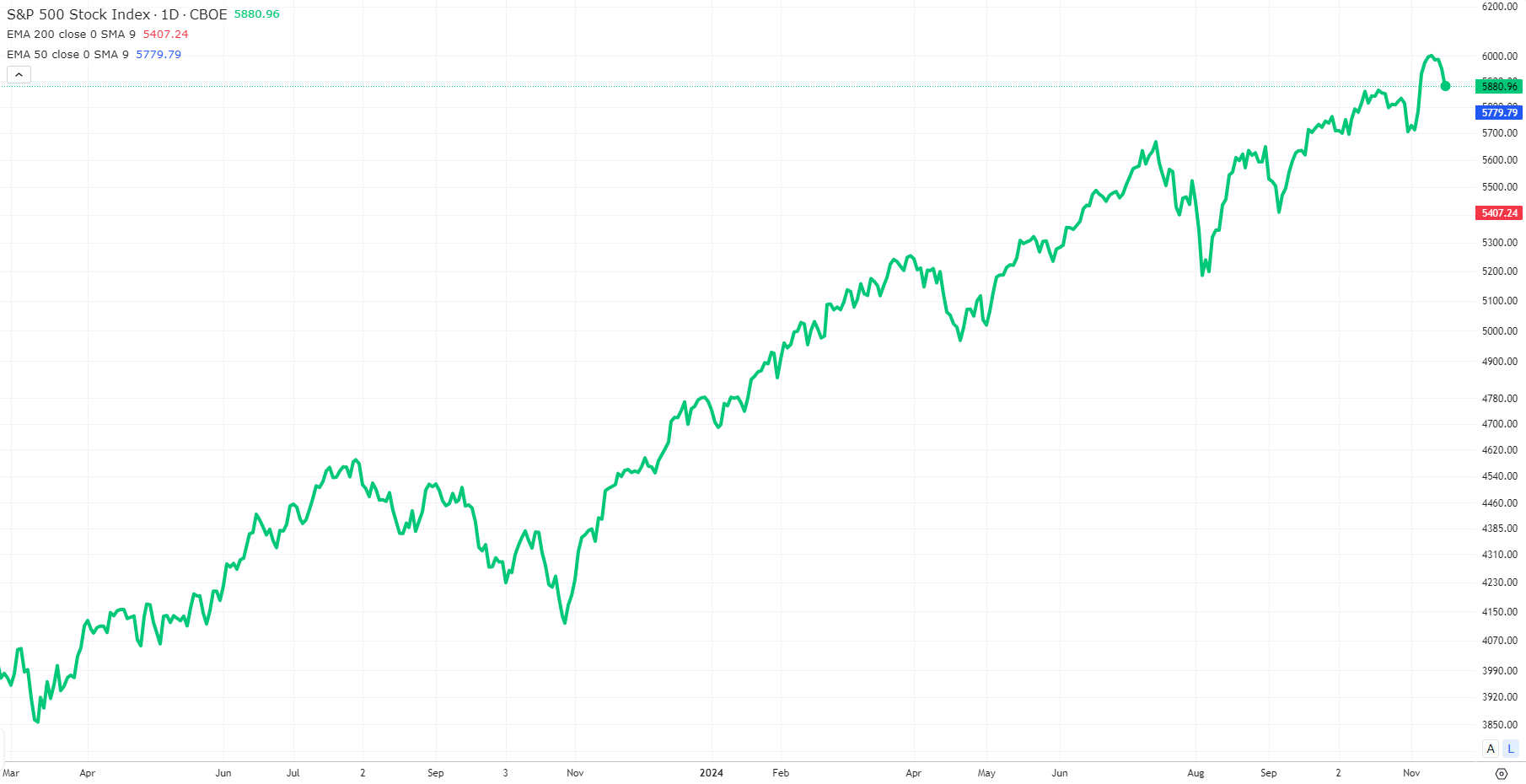

Na de overwinning van Trump reageerden de wereldwijde aandelenmarkten zeer verschillend. In de Verenigde Staten boekten belangrijke indices, waaronder de Nasdaq en de S&P 500, stevige winsten. Deze stijging werd aangewakkerd door optimisme over mogelijk beleid van Trump, zoals belastingverlagingen, deregulering en investeringen in infrastructuur. In contrast daarmee hadden Europese aandelen het moeilijk, met grote indices zoals de Duitse DAX en de Franse CAC 40 die daalden. Dit verschil kan worden toegeschreven aan de voorzichtigheid van Europese beleggers die zich zorgen maken over de potentiële impact van Trumps protectionistische beleid op de handel met Europa, evenals de onzekerheid over toekomstige handelsovereenkomsten en het risico van sancties of importtarieven.

Ook de Aziatische markten lieten een gemengd beeld zien. De Japanse Nikkei presteerde sterk, mede door een zwakkere yen die gunstig is voor exporteurs. Andere markten in Azië, zoals die in China, reageerden echter terughoudender, wat wijst op zorgen over de impact van veranderend Amerikaans handelsbeleid op de Aziatische economieën.

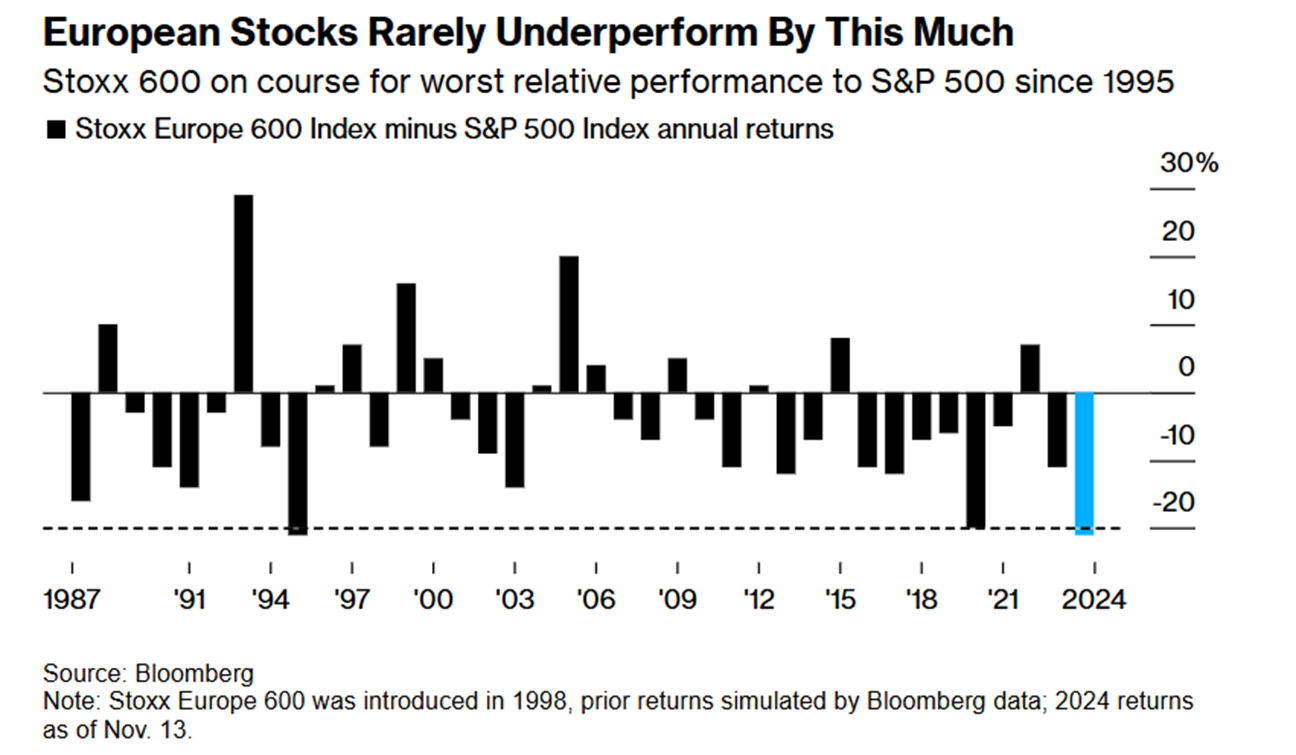

Europese aandelen blijven achter

In lijn met recente gegevens en nieuwsupdates blijven Europese aandelen achter bij hun Amerikaanse tegenhangers, met de grootste achterstand sinds 1995. De S&P 500 is dit jaar al meer dan 25% gestegen, vergeleken met de bescheiden stijging van 5% voor de Stoxx 600. Veel van deze ondermaatse prestatie is te wijten aan het tragere economisch herstel in Europa, toegenomen voorzichtigheid van beleggers met betrekking tot potentiële tarieven, en de relatieve sterkte van de dollar ten opzichte van de euro. Een analyse van Bloomberg benadrukte dat Trumps overwinning deze kloof heeft vergroot, met name gezien zijn pro-Amerikaanse houding, die voor een toename van buitenlandse investeringen in Amerikaanse activa zorgt.

Bovendien is de waarderingskloof tussen de Europese en Amerikaanse markten groter geworden, waarbij de K/W-verhouding van de S&P 500 nu op 30x de winst staat, aanzienlijk hoger dan de 25,7x van de Stoxx 600. De toekomstige K/W-schattingen laten een vergelijkbaar verschil zien – 23,9x voor de S&P 500 versus 14,3x voor de Stoxx 600. Dat wijst op de toenemende aantrekkingskracht van Amerikaanse aandelen ten opzichte van Europese aandelen. Beleggers lijken de voorkeur te geven aan de potentieel hogere groeivooruitzichten in de VS, beïnvloed door de verwachte voordelen van Trumps beleid en de sterkere economische vooruitzichten.

Sectorprestaties na Trump-overwinning

De industriële en financiële sectoren boekten aanzienlijke winsten na de verkiezing van Trump. Beleggers anticipeerden op aanzienlijke infrastructuurinvesteringen onder het leiderschap van Trump, wat de aandelen van grote infrastructuurbedrijven en fabrikanten van bouwmaterialen omhoog stuwde. Verwachtingen dat Trump de regelgeving, zoals de Dodd-Frank Act, verder zou versoepelen, leidden tot een rally in financiële aandelen. Deze dereguleringen zouden namelijk de winstmarges van banken en andere financiële instellingen kunnen vergroten. Hogere rentes, die in lijn zijn met het economisch beleid van Trump, zouden bovendien bijdragen aan een verbetering van de winstmarges van banken.

Aan de andere kant hadden sectoren zoals gezondheidszorg het moeilijk, voornamelijk vanwege onzekerheid over de toekomst van Obamacare, waardoor beleggers terughoudend waren met betrekking tot gezondheidsgerelateerde aandelen. Technologiebedrijven lieten ook gemengde resultaten zien door zorgen over mogelijke handelsbeperkingen en de stijgende kosten van productie in het buitenland.

Prestaties van Goud en Olie

Goud, dat wordt beschouwd als een veilige haven in tijden van onzekerheid, steeg aanvankelijk toen de verkiezingsuitslag bekend werd. Dit was echter van korte duur, omdat de markten herstelden en Trump een verzoenende overwinningstoespraak hield, waardoor beleggers terugschakelden naar risicovollere activa. Als gevolg hiervan daalden de goudprijzen, met een weekverlies van ongeveer 1,5%. Een sterke dollar droeg verder bij aan de neerwaartse trend van goud.Ondertussen daalden de olieprijzen licht in reactie op Trumps voorgestelde dereguleringen en stimulansen, die waarschijnlijk het Amerikaanse olieaanbod zullen verhogen en zo druk uitoefenen op de wereldwijde prijzen.

Bewegingen op de obligatiemarkten

Ook de rendementen op staatsobligaties maakten een forse beweging na de overwinning van Trump. Het rendement op de Amerikaanse 10-jaars staatsobligatie steeg richting de 4,5%, omdat markten hogere inflatie en een grotere overheidsschuld verwachtten door Trumps uitgavenplannen. Beleggers verkochten obligaties, wat leidde tot een daling van de obligatieprijzen en een stijging van de rendementen. Deze stijging van het rendement heeft een positieve invloed gehad op financiële instellingen, maar vormt een uitdaging voor groeiaandelen, die gevoeliger zijn voor stijgende rentes.

Conclusie

De marktreacties na de verkiezingsoverwinning van Donald Trump hebben een duidelijke divergentie tussen regio’s benadrukt, waarbij de Amerikaanse markten vooruitgingen terwijl Europa en delen van Azië achterbleven. Beleggers lijken te gokken op de potentiële voordelen van Trumps beleid voor de Amerikaanse economie, wat resulteert in een grotere waarderingskloof tussen Amerikaanse en Europese aandelen. De komende maanden zullen uitwijzen of deze trends zich voortzetten of dat markten zich opnieuw aanpassen in het licht van de daadwerkelijke beleidsimplementaties en bredere economische omstandigheden.

Kiid informatie:

https://www.ishares.com/nl/particuliere-belegger/nl/literature/kiid/eu-priips-ishares-sp-us-banks-ucits-etf-usd-acc-ie00bd3v0b10-nl.pdf

Bronnen:

https://www.bloomberg.com/news/newsletters/2024-11-14/credit-risk-at-a-26-year-low-shows-the-euphoria-is-everywhere

https://www.ishares.com/nl/particuliere-belegger/nl/producten/251931/ishares-stoxx-europe-600-ucits-etf-de-fund

https://www.gurufocus.com/economic_indicators/6061/sp-500-pe-ratio-with-forward-estimate