De volgende onderwerpen komen aan bod in dit artikel:

- De koers van het aandeel ING

- Het verdienmodel van ING en andere banken

- Nieuws over het aandeel ING

- Fundamentele analyse van het aandeel ING

- Conclusie

Aandeel ING

ING is een Nederlandse bank die actief is in meer dan 40 landen, verspreid over de hele wereld. De activiteiten van ING kunnen opgesplitst worden in twee categorieën: retail banking en wholesale banking. Het retail gedeelte focust zich op individuele klanten en kleine bedrijven. Deze categorie was goed voor 69 procent van de omzet in 2020. Onder wholesale banking verstaan we het regelen van bankzaken voor grote bedrijven, multinationals, financiële instituties en overheidsinstellingen. In 2020 was deze bedrijfstak goed voor 31 procent van de omzet van ING.

De grootste drie markten van ING zijn Nederland, België en Duitsland. De Nederlandse markt levert 32 procent van de omzet van ING. België volgt op een tweede plaats met 16 procent van de omzet. De activiteiten in Duitsland zijn goed voor 15 procent van de inkomsten van ING. In België behoort ING tot de vier grootste banken van het land, samen met KBC, BNP Paribas en Belfius. Deze vier banken zijn goed voor 85 procent van de bankactiviteiten in ons land. Ook in Nederland en Luxemburg hoort ING bij de markleiders.

ING heeft in het verleden al heel sterk ingezet op digitaal bankieren en wil zichzelf daarmee blijven onderscheiden. Bijgevolg wordt de app van ING regelmatig bij de beste bancaire apps genoemd en dat gaf ING een voordeel doorheen de pandemie. In 2020 waren er 5,3 miljard interacties met ING via een digitaal platform, oftewel 87 procent van de totale interacties. Het is dan ook niet verrassend dat de app op meer dan 40 procent van de smartphones in Nederland staat. Ook in Duitsland zijn ze een toonaangevende bank op het vlak van digitaal bankieren.

De koers van het aandeel ING

Het aandeel ING behoort tot de groep aandelen die profiteert van het geleidelijk heropenen van de economie, de zogenaamde ‘verlaat-het-huis aandelen’. Daarenboven profiteren bankaandelen ook nog eens van de stijgende langetermijnrente. Dit heeft voor een extra boost gezorgd in de koers van het aandeel ING.

Tijdens de crash eind februari en begin maart 2020 zakte de koers van het aandeel ING meer dan de algemene bankensector. Omdat ING een relatief grote blootstelling heeft in de oliemarkt die het op dat moment moeilijk had, kregen beleggers schrik en kelderde het aandeel bijna 60 procent. Eén jaar later is het aandeel bijna volledig hersteld van deze dip, sterker nog, sinds het begin van 2020 heeft de koers van het aandeel ING beter gepresteerd dan de Europese banken index, zoals u kan zien op de grafiek.

Na de rally van het aandeel ING, waarbij de bank meer dan verdubbeld is in waarde sinds het dieptepunt vorig jaar, vraagt een belegger zich natuurlijk af of er nog meer groei in het aandeel zit. Momenteel bedraagt de marktkapitalisatie van ING 39,4 miljard euro en hebben ze een koers/winst verhouding van 15,86. ING betaalde in februari een dividend van 12 cent per aandeel, dit komt neer op een dividendrendement van 1,2 procent.

Het verdienmodel van ING en andere banken

De omzet van een bank is sterk afhankelijk van de netto interest marge. Banken lenen op korte termijn geld van spaarders of van centrale banken. De spaarders krijgen hiervoor een vergoeding in de vorm van een basisrente plus een getrouwheidspremie. Dit geld leent de bank uit op lange termijn. Bijvoorbeeld aan een bedrijf dat geld nodig heeft om investeringen te doen of in de vorm van een hypotheek aan een persoon die een huis wil kopen.

De bank leent het geld uit op lange termijn aan een hogere rente dan dat het voor de leningen op korte termijn betaalt. Het verschil tussen de renteopbrengsten op lange termijn en de rentekosten op korte termijn ten opzichte van de totale rente-opbrengende activa wordt de netto interest marge genoemd. Hoe groter het verschil, hoe meer een bank zal verdienen.

Dit is meteen ook de verklaring waarom bankaandelen aantrekken wanneer de langetermijnrente stijgt. Door het toenemende verschil tussen de rente op lange termijn en de rente op korte termijn wordt de netto interest marge groter. Bijgevolg worden banken winstgevender en gaan ze dus meer verdienen. Dit is de reden van de beursrally van bankaandelen de afgelopen maanden.

Ook een stijging van de kortetermijnrente zou positief nieuws zijn voor banken. Banken moeten namelijk hun spaargeld stallen bij de ECB tegen een negatieve rente. Wanneer de kortetermijnrente zou stijgen, zou deze rente opnieuw positief worden. In dat geval zouden banken opnieuw geld verdienen door te sparen. Aangezien dit om enorme bedragen gaat, zou dit dus een grote invloed hebben op de winstgevendheid van banken.

Nieuws over aandeel ING

10 maart 2021: Het aandeel ING verlaat de BEL20

ING heeft zijn plaats in de Belgische sterindex verloren. De Nederlandse bank voldeed niet meer aan de voorwaarden om in de BEL20 te mogen blijven. Het aantal Belgische werknemers is nipt onder 15 procent van het totaal aantal werknemers gezakt. Dit is de minimumvereiste voor een bedrijf in de BEL20. De exit van ING is wel opvallend aangezien de bank het zwaargewicht van de index was. Het had namelijk een weging van meer dan 18 procent. Momenteel handelt het aandeel ING nog op de beurs van Amsterdam en op de New York Stock Exchange. De plaats van het aandeel ING in de BEL20 is sinds 22 maart 2021 ingenomen door het aandeel Melexis.

12 februari 2021: kwartaalrapport ING

ING kon het jaar 2020 afsluiten met een sterk kwartaalrapport. De nettowinst klokte af op 727 miljoen euro in het vierde kwartaal. Daarmee waren de resultaten veel beter dan verwacht. Analisten hadden namelijk gerekend op een nettowinst van 464 miljoen euro in het vierde kwartaal van 2020. Ze moesten uiteindelijk minder geld opzijzetten voor risicovolle kredieten dan oorspronkelijk werd aangenomen, en ook de werkingskosten daalden jaar op jaar. Dankzij dit sterke vierde kwartaal eindigt de Nederlandse bank het jaar 2020 met 2,48 miljard euro winst. Dat is nog steeds een daling van 48 procent ten opzichte van 2019.

De winst werd sterk beïnvloed door de Covid-19 pandemie. Door de crisis was er minder vraag naar leningen bij bedrijven en consumenten. Daarnaast daalde de rente doordat obligaties werden opgekocht door beleggers die hun risico wilden beperken. Door de grotere vraag naar obligaties steeg de koers en daalde het rendement. Verder verlaagde de Federal Reserve de rente naar 0 procent om de economie opnieuw aan te wakkeren. Verschillende andere centrale banken volgden. De Europese Centrale Bank liet de rente zoals het was, maar nam wel andere maatregelen om de crisis te bedwingen.

Door de gezakte rente daalde de netto interest marge van ING op jaarbasis naar 1,44 procent ten opzichte van 1,54 procent in 2019. Dit verlies werd deels gecompenseerd door een toename in de vraag naar hypotheken. Daarnaast lokten de lage koersen meer beleggers naar de beurs. Dit onderdeel van de winst steeg in 2020 met 5 procent.

Ondanks het slechte jaar slaagde ING er toch in om 578 000 nieuwe primaire retail klanten te verwelkomen in 2020 dankzij hun digitale business model. Hun totaal aantal primaire klanten klimt nu naar 13,9 miljoen. CEO Steven van Rijswijk gaf nog mee dat ING in 6 van de 14 landen waar het actief is op het vlak van retail banking op de eerste plaats staat volgens de Net Promoter Score. Dit is een tool die door veel bedrijven gebruikt wordt om de klanttevredenheid te meten. In 12 van die 14 landen staat het in de top 3.

10 december 2020: Peter Adams is de nieuwe CEO van ING België

Peter Adams volgt Erik van den Eynden op als CEO van het Belgische compartiment van de bank ING. De 44-jarige Gentenaar staat een moeilijke taak te wachten. Sinds de coronacrisis worden banken gedwongen om nog meer dan voorheen te herstructureren. Daarbij komt het feit dat ING België grote stappen zal moeten zetten op digitaal vlak om banken als Belfius en KBC bij te benen. Tot slot is er ook nog de kwestie met de witwascontroles. Twee jaar geleden trof ING nog een enorme schikking in enkele witwasdossiers en onlangs haalde de Nationale Bank van België nog de zwakke plekken van het anti-witwasbeleid van de bank aan in een audit. Peter Adams zal dus zijn handen vol hebben, maar bij Boston Consulting Group heeft hij voldoende ervaring en een sterke reputatie opgebouwd die in deze functie van pas zullen komen.

8 december 2020: ING sluit kantoren in 2021

Afgelopen zomer had ING al beslist om kantoren in Nederland vervroegd te sluiten en af te bouwen. Nu is er ook beslist om 62 kantoren in België te sluiten in 2021. ING kondigde aan dat er hierdoor geen ontslagen gingen vallen. Bijgevolg zullen 230 werknemers een nieuwe job aangeboden worden binnen ING. De reden van de sluiting van de kantoren is simpel. Steeds minder mensen bezoeken een bankkantoor doordat alles meer en meer digitaal verloopt en de coronacrisis heeft dit proces nog eens versneld. In de afgelopen vijf jaar zijn in België een derde van de bankkantoren verdwenen.

1 juli 2020: Steven van Rijswijk is de nieuwe CEO van ING

Steven van Rijswijk volgt Ralph Hamers op als topman van ING. Ralph Hamers verhuist naar het Zwitserse UBS waar hij als bestuursvoorzitter aan de slag gaat. Steven van Rijswijk stond aan het hoofd van de risicobeheer afdeling bij ING. De 51-jarige Nederlander was al sinds 2017 lid van het ING-bestuur. Het zal zijn taak zijn om het imago van ING opnieuw op te poetsen nadat de Nederlandse bank in een slecht daglicht was gekomen omtrent witwaspraktijken in 2018.

Fundamentele analyse van het aandeel ING

De balans

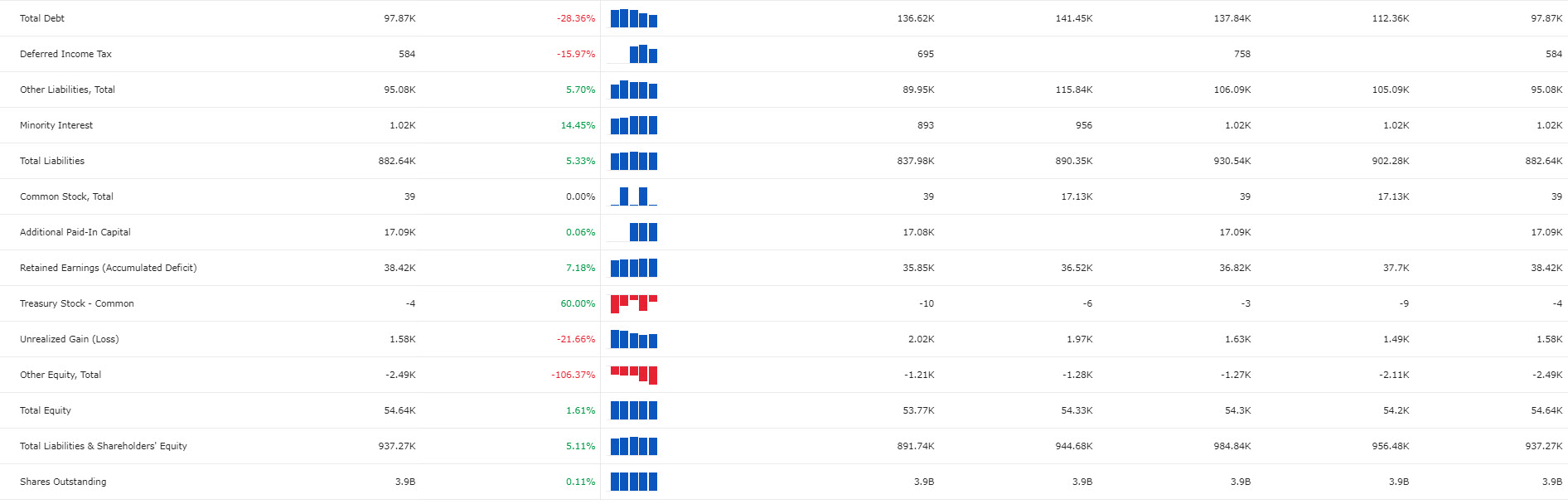

De totale activa van ING bevatten het afgelopen jaar 937,3 miljard euro. 604 miljard euro daarvan is afkomstig van leningen aan klanten. Dat is een daling van 2 procent. De activa worden gewogen op basis van het kredietrisico en het marktrisico omdat niet alle activa hetzelfde risicoprofiel hebben. Het risicogewogen actief in 2020 bedraagt 306,3 miljard euro. Dat is een daling van 20 miljard in vergelijking met 2019. Het eigen vermogen van ING is met 1,5 procent toegenomen in 2020 tot 54,64 miljard euro, oftewel 14,01 euro per aandeel.

Na de financiële crisis in 2008 zijn er verschillende internationale normen ingevoerd om de gezondheid van een bank te bewaken. Deze normen worden gezamenlijk Bazel III genoemd en vergelijken de activa van een bank met haar kapitaal om te bepalen of de bank een crisis zou doorstaan. In 2017 werden wijzigingen aangebracht aan deze normen waardoor ze nu de naam Bazel IV krijgen. Bazel IV is pas van toepassing vanaf 2023.

De common equity tier 1(CET1) ratio van ING bedraagt op dit moment 15,5 procent. Met deze ratio wordt het kapitaal van een bank afgewogen tegen zijn risicogewogen activa. Volgens Bazel IV zou deze ratio minstens 12 procent moeten zijn. ING zit daar ruim boven. Een hoge ratio geeft aan dat de bank een redelijk groot verlies kan opvangen zonder het risico te lopen om failliet te gaan. Deze ratio geeft een goed beeld van de solvabiliteit van een bank.

De return on equity (ROE) is een belangrijke ratio voor banken om hun winstgevendheid te meten. In 2020 had ING een ROE van 4,8 procent. In 2019 was dit nog 9,4 procent. Dit komt door de daling van de inkomsten die we eerder besproken hebben. ING heeft de ambitie om deze ratio op te trekken tot 10 à 12 procent. Indien ING deze ambities kunnen waarmaken, dan zou ING bij de betere banken zitten op het vlak van deze ratio. De lichte stijging van de langetermijnrente in de afgelopen maanden zou kunnen helpen om deze ambitie waar te maken.

Dividend aandeel ING

ING heeft in februari een dividend betaald van 0,12 cent per aandeel voor het jaar 2020. Vanwege de richtlijnen van de ECB voor Europese banken zijn verdere uitkeringen gepland na september 2021. Door opgespaarde dividenden kan het dividendrendement van ING na september stevig oplopen. Voor het jaar 2020 heeft ING nog een resterend dividend gepland van 0,27 euro per aandeel. Daarnaast moet ook het slotdividend van het jaar 2019 nog uitgekeerd worden. ING heeft de intentie om in de toekomst de helft van hun inkomen uit te keren. Momenteel mogen ze slechts 15 procent van hun aangepaste nettowinst uitkeren.

Advies aandeel ING

Het positieve rapport in combinatie met de mooie dividend-vooruitzichten hebben een stroom aan nieuwe koopadviezen teweeg gebracht bij beurshuizen. In de onderstaande tabel vindt u de recentste adviezen terug.

| Datum | Beurshuis | Aandeel ING advies | ING koersdoel |

| 23 mrt | Morgan Stanley | Kopen | € 12,00 |

| 22 mrt | UBS | Kopen | € 11,00 |

| 19 mrt | HSBC | Houden | € 10,20 |

| 16 mrt | Credit Suisse | Kopen | € 11,50 |

| 12 mrt | Landebank Baden-Württemberg | Houden | € 11,00 |

| 11 mrt | RBC Capital Markets | Kopen | € 11,00 |

| 8 mrt | Jefferies & Co | Kopen | € 11,40 |

| 4 mrt | Kepler Chevreux | Kopen | € 13,70 |

Conclusie

De coronacrisis heeft de bankensector hard geraakt, maar ondertussen zijn de banken aan het herstel begonnen. Het aandeel ING is al ruim verdubbeld sinds het dieptepunt van de crisis, en er zit eventueel nog meer opwaarts potentieel in. Door de inflatieverwachtingen kunnen de rentemarges de komende jaren misschien stijgen. De economie die terug zal heropenen eenmaal de vaccinaties uitgedeeld zijn, zal een positieve boost geven aan het inkomen van banken. Het aandeel heeft daarnaast een voldoende grote buffer om onverwachte omstandigheden te doorstaan. Het vooruitzicht van de uitkering van achtergehouden dividenden is tevens nog een mooie bonus. Met een koers/winst verhouding van 15,98 noteert het aandeel ING een stuk hoger dan zijn concurrent BNP Paribas (9,64), maar iets lager dan KBC (16,69). ABN Amro maakte een verlies in 2020.

Aandeel ING kopen of verkopen?

LYNX geeft u de mogelijkheid om zelf te beleggen in het aandeel ING en andere internationale aandelen. Bekijk het complete aanbod van LYNX: